確定申告で個人事業主が活用する、節税のための所得控除です。

帳簿を作成した後は「所得控除」が節税のポイント

所得控除には、多くの種類があります。

個人事業主の確定申告では、事業の帳簿から、青色申告決算書を作成します。

青色申告決算書を作成した次には、確定申告書で、事業所得から、いろんな「所得控除」を使って、所得を少なくして、税金を安くしていきます。

個人事業主の節税では、帳簿を作成した後は、この「所得控除」が重要なポイント。

上手に所得控除を活用して、お得に節税しましょう。

社会保険料控除

裏技を活用できる、社会保険料控除。

国民年金や国民健康保険、支払った保険料の全額を所得から控除できます。

社会保険料控除の対象で、個人事業主に関わる主なものを紹介します。

- 国民年金

- 国民健康保険の保険料と介護保険料

- 国民年金基金の掛金

- 労災保険特別加入者の保険料

などです。

社会保険料控除、家族全員分を合算できます。

社会保険料は、同居家族全員分の保険料を合計して計算できます。

年金暮らしの両親、フリーターの21歳の息子、こんな同居家族がいたら、全員分の社会保険料をまとめて、家族の一人が所得から控除できるんです。

ただし、保険料が給与から天引きされる会社員の場合は、本人の所得からしか控除できず、合算はできません。

家族の中で最も所得が多い人が、家族全員分の医療費合計額の控除を受けると、節税額が多くなります。

私の保険料は、夫の控除に。

私の夫は会社員です。

私の国民年金と国民健康保険の保険料は、「夫」の社会保険料控除にしています。

夫の方が収入が多いので、私から控除するより、夫から控除する方が、節税になります。

しかし、私が住む自治体では国民健康保険の納付証明が、翌年の1月末に届きます。

夫の会社での年末調整に間に合わないので、夫は本来なら確定申告不要のサラリーマンですが、いつも私と一緒に確定申告しています。

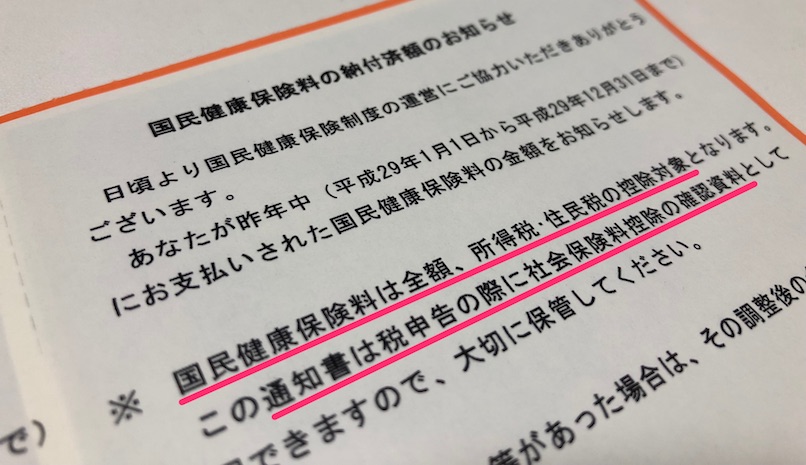

国民健康保険の納付証明

<参考>国税庁HPタックスアンサー

No.1130、社会保険料控除

医療費控除とセルフメディケーション税制

1年間の医療費のレシートをためて、確定申告書に添付しましょう。

病院の診療代や、治療薬の購入費用など、医療に関わる費用が、所得から控除できる制度です。

医療費控除の制度と、2017年から始まったセルフメディケーション税制があります。

医療費控除

年間の医療費が10万円を超えたら、医療費控除が受けられます。

病院の診療費用や、処方薬の費用、市販薬の購入費用などが、医療費控除の対象です。

病院へ通院するのに必要な交通費も、含むことができます。生計が同じ家族の医療費は合計することができます。

ただし、予防接種や人間ドックの費用は対象外です。

セルフメディケーション税制

セルフメディケーション税制は、市販薬の購入費が年間1万2千円を超えたら、所得控除が受けられます。

2017年から始まった制度です。

全ての市販薬が対象となるわけではなく、対象となる市販薬(スイッチOTC医薬品)を購入した場合に、控除が受けられます。

予防接種や健康診断を受けている人が対象者になります。

どちらも、家族の医療費や薬代の合計です。

医療費控除とセルフメディケーション税制の基準金額は、同居する家族の合計金額で計算します。

家族1人だと、基準額に足りなくても、家族合計で基準額を超えればOK。

家族の中で、収入が一番多い人が、控除を受ければ、一番節税できます。

-

詳しく知りたい。医療費控除とセルフメディケーション税制

-

医療費控除、10万円以下でもOKって知ってますか?内職主婦も使える。

-

Q&A、これは医療費控除の対象ですか?、具体例で丁寧に。

-

医療費控除、ドラッグストアの風邪薬もOK。リポビタンD、チオビタドリンクは?

<参考>国税庁HPタックスアンサー

No.1120、医療費を支払ったとき(医療費控除)

生命保険料控除

所得控除の定番ですが、控除額はちょっとだけです。

生命保険や介護保障や個人年金、民間の保険会社との保険契約を、所得から控除するのが、生命保険控除です。

民間の保険会社から郵送される、確定申告用の保険料証明書で手続きします。

この生命保険料控除では、支払った保険料の全額は、控除できません。

上限金額が決められています。

公的な保険料である社会保険料控除や確定拠出年金などは、全額が所得控除ができるのに比べて、私的な保険料である生命保険料控除は控除額が少ないため、節税額も少なくなります。

生命保険料控除、家族で合算できます。

自分の生命保険だけじゃなく、妻や子供など家族名義の生命保険も、まとめて控除できます。

保険金の受取人が、自分自身や配偶者や親族なら、保険の契約者の名義が誰でも、保険料を合算できます。

<参考>国税庁HPタックスアンサー

No.1140、生命保険料控除

地震保険料控除

事務所の地震保険料なら、所得控除ではなく、事業の経費にできます。

地震の被害による、自宅や家財への保険、地震保険の費用が所得から控除できます。

上限金額は5万円です。

損害保険会社から郵送される、確定申告用の保険料証明書で手続きします。

地震保険料控除、家族名義の契約ならOKです。

生計が同じ家族が契約した地震保険なら、地震保険料控除が受けられます。

仕事の事務所なら事業の経費です。

事業用の事務所の地震保険は、個人の所得控除ではなく、事業の必要経費になります。

損害保険料の勘定科目を使って、会計処理します。

<参考>国税庁HPタックスアンサー

No.1145、地震保険料控除

配偶者控除、配偶者特別控除

いわゆる扶養に入る時の控除が、配偶者控除と扶養控除です。

生計が同じ配偶者の収入が少ない場合に、一定額が所得から控除できます。

事業主の家族従業員として、青色事業専従者になると、この配偶者控除と配偶者特別控除の対象から外れます。

<参考>国税庁HPタックスアンサー

No.1191、配偶者控除

No.1195、配偶者特別控除

扶養控除

生計を一にする扶養家族がいる場合に、一定額が所得から控除できます。

扶養対象者は、16歳以上の生計が同じ親族などです。

青色事業専従者は、扶養控除の対象から外れます。

<参考>国税庁HPタックスアンサー

No.1180、扶養控除

障害者控除、寡婦・寡夫控除

社会的弱者へ配慮した所得控除があります。

扶養する家族が障害者の場合に、一定額が所得から控除できます。

障害者なら年齢に関係なく、控除の対象になります。

母子家庭では寡婦控除が受けられます。

また、父子家庭では所得500万円以下なら寡夫控除があります。

また、夫と死別した未亡人なら、所得500万円以下なら子供がいなくても、寡婦控除の対象になります。

寡婦控除も寡夫控除も、500万円以下の条件は、年収ではなく「所得」です。

<参考>国税庁HPタックスアンサー

No.1160、障害者控除

No.1170、寡婦控除

No.1172、寡夫控除

寄附金控除・ふるさと納税

国や自治体などに寄付をした金額が、所得から控除できる制度です。

この寄附金控除の制度は、「ふるさと納税」として、寄付した自治体から、豪華な特産品などのお礼の品が届く上に、節税と地域貢献までできるので、多くの人が活用しています。

<参考>国税庁HPタックスアンサー

No.1150、一定の寄附金を支払ったとき(寄附金控除)

小規模企業共済等掛金控除

個人事業主の節税ポイントが、この小規模企業共済等掛金控除です。

小規模企業共済等掛金控除では、公的な共済制度・年金制度の掛金の全額を所得から控除できます。

控除できる制度は3つあります。

- 小規模企業共済

- 確定拠出年金

- 心身障害者扶養共済

この3つの制度の掛金が、小規模企業共済等掛金控除の対象です。

このうち心身障害者扶養共済制度は、障害者の保護者だけが加入できる制度です。

個人事業主の節税テクニックのポイント

この小規模企業共済等掛金控除の制度は、個人事業主の節税テクニックのポイントです。

上手に活用すれば、大きな節税効果があります。確定拠出年金は、会社員でも節税に使える制度です。

-

節税3種の神器、青色申告、確定拠出年金、小規模企業共済、個人事業主に必須の理由は?

-

個人事業主が、小規模企業共済を節税で使う3つの理由

-

個人事業主が、確定拠出年金イデコiDeCoで節税する3つのメリット

<参考>国税庁HPタックスアンサー

No.1135、小規模企業共済等掛金控除

会計処理や帳簿は、アプリを使いながら覚えましょう。

いろいろ悩むより、会計アプリを無料で試してみましょう。

会計処理は、難しくて面倒に感じますが、自分で実際に帳簿を作ってみるのが、一番早く覚える方法です。

会計アプリを使えば、誰でも簡単に帳簿が作れますよ。

これで私は青色申告しています。

たくさん税金払うの好きですか?