共働きの妻にとっての「所得655.5万円の壁」を知っていますか?

遺族年金の所得制限「年収850万円未満」について徹底解説

夫が死亡した時に、共働きの妻の前年の収入が851万円でした。

遺族年金をもらえる条件として、妻には年収850万円未満の所得制限があります。

実は、年収851万円でも全然大丈夫で、妻は所得制限にかからず、遺族年金を受け取れるんです。

遺族年金の所得制限、「裏技」も紹介します。

年収850万円未満、遺族年金の所得制限の条件と根拠

所得制限のルールは、遺族基礎年金でも、遺族厚生年金でも、同じ基準です。

収入の条件は「年収850万円未満」だけじゃない。

夫が死亡して、妻や子供が遺族年金を受け取る場合には、受給権者である妻や子供には、収入による制限があります。

遺族年金の所得制限は「収入が年額850万円未満」と決められています。

高収入の人に対しては、遺族年金が支給されません。

遺族年金の所得制限の詳細な条件

これが遺族年金の受給資格の収入条件です。

遺族年金の所得制限は、次のアイウエの4つのうちの、どれか一つに該当すればOKというルールです。

収入要件は、4つのうち、どれか1つでOK。

- 条件ア、前年収入850万円未満

- 条件イ、前年所得655.5万円未満

- 条件ウ、一時的所得を除き、条件アorイ

- 条件エ、おおむね5年以内に、条件アorイ

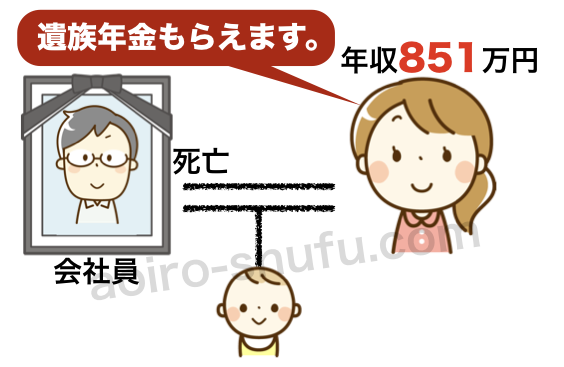

夫が死亡、妻が会社員で前年の収入851万円だった場合

この会社員の妻は、遺族年金がもらえます。

共働きの妻は「年収850万円未満」には該当しませんが、給与所得控除を差し引くと年間所得645万円となり、「条件イ」には該当します。

もちろん、残された妻が公務員でも同じ基準です。

夫が死亡、妻が自営業で前年の収入851万円だった場合

この自営業の妻は、遺族年金がもらえます。

共働きの妻は「年収850万円未満」には該当しませんが、必要経費を差し引いた年間所得が655.5万円未満なら「条件イ」には該当します。

条件ア、前年の収入が年額850万円未満であること。

「条件ア」が、基本の基準です。

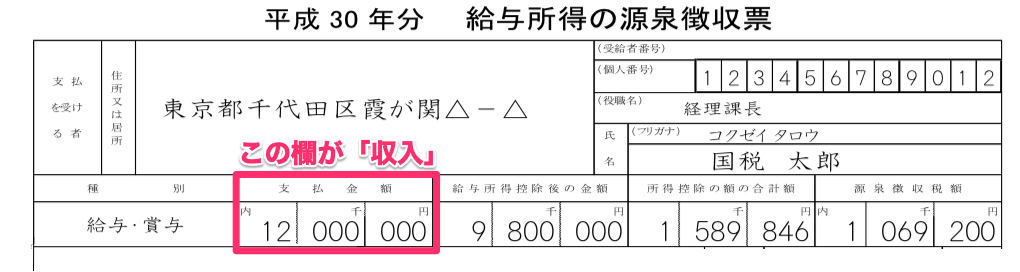

ここでの「収入」とは、会社員などの給与所得者の場合には、給与から税金や社会保険料などが天引きされる前の「支払い総額」のことです。

会社から、その人に対して支払われた給与の総額が「収入」になります。

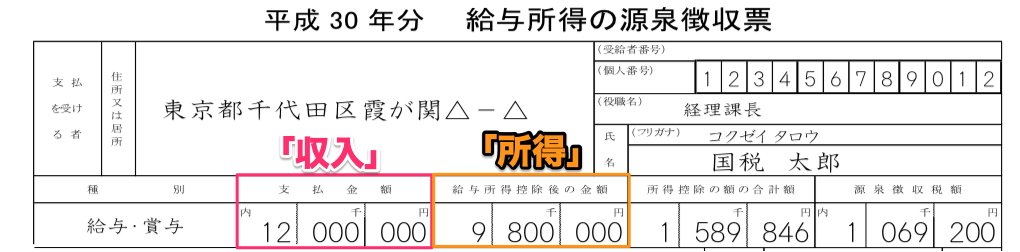

会社員の場合は、会社から交付される「源泉徴収票」に収入の金額が記載されています。

源泉徴収票の「支払金額」の欄の金額が「収入」です。

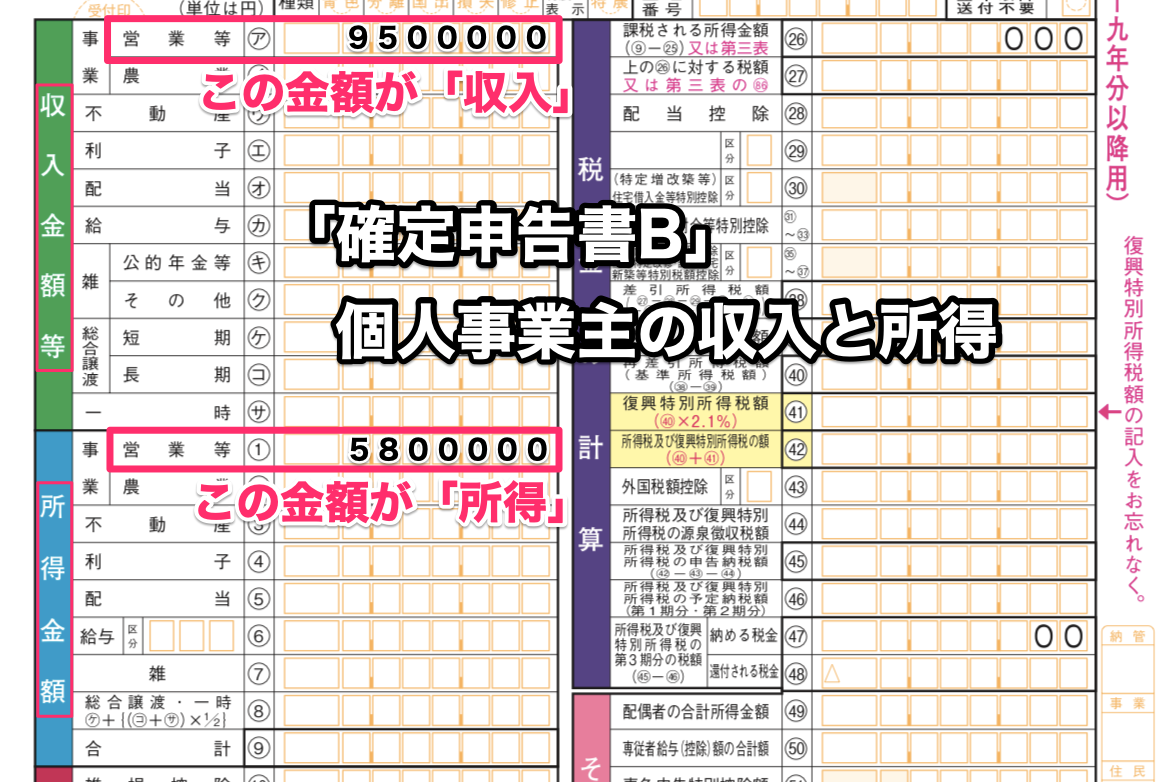

個人事業主の「収入」は、「売上の総額」です。

自営業などの事業所得者の場合には、「収入」とは、必要経費を差し引く前の「売上の総額」になります。

いわゆる、年商っていう金額です。

当たり前ですが、売上がどんなに多くても、仕入れ費用などの必要経費が過大なら、実際には赤字の場合もあります。

つまり、この「条件ア」だけでは、自営業などの収入状況を的確に判定できないのです。

そのため、「条件イ」が用意されているのです。

条件イ、前年の所得が年額655.5万円未満であること。

これが共働きの妻にとっての「所得655.5万円の壁」です。

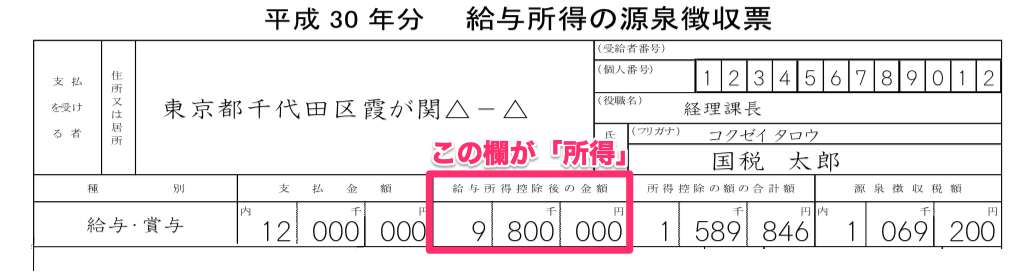

「収入」と「所得」には違いがあります。

ここでの「所得」とは、会社員などの給与所得者の場合には、給与の支払い総額である「収入」から給与所得控除を差し引いた金額のことです。

所得は、銀行口座に振り込まれる、いわゆる手取り額のことではありません。

「収入」が、年間「660万円超から1000万円以下」の人の給与所得控除は、次の計算式で算出されます。

- (給与所得控除)=(収入金額)×10%+120万円

- (所得)=(収入金額)ー(給与所得控除)

この給与所得控除を「収入」から差し引いた金額が、給与「所得」となります。

源泉徴収票の「給与所得控除後の金額」の欄の金額が「所得」です。

個人事業主の所得は、売上から必要経費を差し引きます。

自営業者などの個人事業主の「事業所得」は、売上から、仕入れ費用などの必要経費を差し引きます。

- (所得)=(売上)ー(必要経費)

当たり前ですが、自営業者の場合は、「収入」が1000万円を超えていても、実際には「赤字」で、所得がゼロの場合だってあります。

条件ウ、一時的所得を除き、条件アorイに該当すること

前年だけの一時的な収入は除外できます。

- 一時的な所得があるときは、これを除いた後、前記ア又はイに該当すること。

前年に、たまたま一時的な臨時の所得があり、収入が850万円を超えた場合には、その一時的な所得を除外して収入を判定することができます。

例えば、土地などを売却した譲渡所得や、一時的な株式の売却益などにより、その年だけ年収850万円を超えた場合には、その一時的な所得を除いて、収入の判定を行います。

遺族年金の所得制限は「収入を将来にわたって有すると認められる者」が、制限の対象者と、国民年金法施行令で決められています。

一時的な所得は、「将来にわたって」収入があるわけではないので、認定の判定からは除外されます。

条件エ、おおむね5年以内に、条件アorイ

おおむね5年以内に、雇用契約終了なら認められます。

- 前記のア、イ又はウに該当しないが、定年退職等の事情により近い将来(おおむね5年以内)収入が年額850万円未満又は所得が年額655.5万円未満となると認められること。

前年までは、年収850万円を超えていても、翌年に契約上雇用打ち切りが決まっているのであれば、「将来にわたって」収入があるわけではありません。

雇用条件が期限付きであったり、定年退職の期限が5年以内に迫っている場合は、前年までの収入が続かないことになります。

雇用契約書や、会社の退職規程を、証拠書類として提出することにより、将来の収入が減少することを認めてもらえます。

前年の収入が確定しない場合

前年の収入が反映された所得証明書が発行されるのは、6月頃からです。

「前年の収入が確定しない場合」には、前々年の収入での判定になります。

遺族年金の受給資格の確認には、「源泉徴収票」や「所得証明書」を提出します。

それらの確認書類に、前年の収入が反映されるまでの期間は、前々年分の収入が記載された確認書類での、収入要件の審査になります。

会社員などの給与所得者は、「源泉徴収票」を収入確認の書類として使用できます。

この源泉徴収票は、毎年1月までに会社からが交付されます。

早い会社は、12月中に源泉徴収票がもらえますが、社員数が多い大企業などでは、1月の給与と一緒に交付されるのが一般的です。

1月になって、すぐに遺族年金の申請をする時に、まだ前年分の源泉徴収票を受け取っていなければ、前々年の源泉徴収票を収入の確認書類として使用することになります。

また、自営業者などの個人事業主の場合は、収入の確認書類として、市役所が発行する「所得証明書」を使用します。

この「所得証明書」に、前年の収入が反映されるのが、翌年の6月頃になります。

6月以前に市役所が発行する所得証明書には、前々年の収入状況が記入されています。

例えば、3月に夫が死亡して、4月に遺族年金の申請手続きを妻が行う場合には、その時点での所得証明書には前年の収入状況が反映されておらず、前々年の収入状況の所得証明書となります。

6月以降に手続きする場合は、前年の収入状況が反映された所得証明書になるので、収入判定も前年分が対象になります。

遺族年金の収入要件、法令的な根拠

法律、政令、局長通知で「収入要件」は決まっています。

国民年金法 第37条の2

第3項 第1項の規定の適用上、被保険者又は被保険者であつた者によつて生計を維持していたことの認定に関し必要な事項は、政令で定める。

遺族年金の所得制限は、この国民年金法の第37条の2の「生計を維持」が根拠になっています。

所得制限の根拠がこの法律です。

国民年金法施行令(政令) 第6条の4

第6条の4 法第37条の2第1項に規定する被保険者又は被保険者であつた者の死亡の当時その者によつて生計を維持していた配偶者又は子及び法第四十九条第一項に規定する夫の死亡の当時その者によつて生計を維持していた妻は、当該被保険者又は被保険者であつた者及び夫の死亡の当時その者と生計を同じくしていた者であつて厚生労働大臣の定める金額以上の収入を将来にわたつて有すると認められる者以外のものその他これに準ずる者として厚生労働大臣が定める者とする。

この施行令の中の「厚生労働大臣の定める金額以上の収入を将来にわたつて有すると認められる者以外のものその他これに準ずる者として厚生労働大臣が定める者」を認定する条件を「収入要件」と言います。

遺族年金の所得制限とは、この国民年金法施行令第6条の4の「収入要件」のことを指します。

また、仮に夫婦であっても生計が別なら遺族年金は受給できません。

「生計を同じくしていた者」の認定条件を、「生計同一要件」と言います。

この国民年金法施行令から、遺族年金の認定ルールを決めるのは「厚生労働大臣」であることがわかります。

遺族年金の受給資格「収入要件」は、厚生労働大臣が定めます。

厚生労働省の年金局長通知

国民年金法施行令第6条の4の「収入要件」を定めているのが、平成23年3月23日に日本年金機構理事長あてに発出された、厚生労働省年金局長通知の「生計維持関係等の認定基準及び認定の取扱いについて」です。

日本年金機構理事長あて

「生計維持関係等の認定基準及び認定の取扱いについて」

4 収入に関する認定要件

生計維持認定対象者に係る収入に関する認定に当たっては、次のいずれかに該当する者は、厚生労働大臣の定める金額(年額850万円)以上の収入を将来にわたって有すると認められる者以外の者に該当するものとする。

ア 前年の収入(前年の収入が確定しない場合にあっては、前々年の収入)が年額850万円未満であること。

イ 前年の所得(前年の所得が確定しない場合にあっては、前々年の所得)が年額655.5万円未満であること。

ウ 一時的な所得があるときは、これを除いた後、前記ア又はイに該当すること。

エ 前記のア、イ又はウに該当しないが、定年退職等の事情により近い将来(おおむね5年以内)収入が年額850万円未満又は所得が年額655.5万円未満となると認められること。

日本年金機構の窓口では、このルールで事務手続きを行います。

この通知は、厚生労働省が、所管する日本年金機構に宛てて、年金の生計維持関係の認定基準を示したものです。

厚生労働大臣の権限で定める遺族年金の「収入要件」年収850万円の金額などは、この通知の中で、実際の事務を担当する日本年機構へ指示されています。

このように、遺族年金の所得制限は、法律「国民年金法」、政令「国民年金法施行令」を踏まえた、厚生労働省の局長通知で、具体的な金額や詳細な条件が決まっています。

年金関係の事務手続きは、厚生労働省が所管する日本年金機構が、厚労省が定めたルールに基づき、実際の事務を担当しています。

遺族の妻が会社員の場合

夫が死亡した、残された共働きの妻が会社員の場合です。

前年の収入が850万円ぴったりの場合は、「条件ア、前年収入850万円未満」には該当しません。

次に、「条件イ、前年所得655.5万円未満」に該当するかを確かめます。

所得を計算するための、「給与所得控除」は、国税庁HPで公開されています。

給与所得者の年収が850万円ぴったりということは、「年収660万円超〜1000万円以下」の区分なので、給与所得控除の金額は「収入金額×10%+120万円」です。

850万円 x 0.1 + 120万円 = 205万円

この、205万円が給与所得控除の金額です。

給与所得は、(収入)ー(給与所得控除)なので、

850万円 ー 205万円 = 645万円

前年の収入が850万円ぴったりの場合は、給与所得の金額は645万円です。

これは、「条件イ、前年所得655.5万円未満」に該当します。

収入850万円ぴったりなら、条件イに該当して、受給資格あり。

収入「8,611,110円」までが、遺族年金の受給資格あり。

受給資格の限界は「8,611,110円」です。

給与での収入が「8,611,110円」の場合

8,611,110 x 0.1 + 1,200,000 = 2,061,111

8,611,110 ー 2,061,111 = 6,549,999

所得は「6,549,999円」で、所得655.5万円未満なので、「条件イ」を満たします。

給与での収入が「8,611,111円」の場合

8,611,111 x 0.1 + 1,200,000 = 2,061,111

8,611,111 ー 2,061,111 = 6,550,000

所得は「6,550,000円」ちょうどで、所得655.5万円未満ではないのでで、「条件イ」を満たしません。

つまり、会社員などの給与所得者の場合は、収入「8,611,110円」までが「条件イ」を満たす限界となります。

残された妻が公務員だった時も、この会社員の場合と同じ基準です。

給与所得者の遺族年金は、年収861万円までです。

所得制限の証明書類

会社員なら、源泉徴収票か、所得証明書のどちらかを提出します。

妻が会社員の場合は、収入要件の審査を受ける証明書類は、会社が発行する「源泉徴収票」か、市役所が発行する「所得証明書」を、申請書に添付して提出します。

この源泉徴収票では、会社からの給与以外に、副業などの収入がある場合には、その副業分が反映されません。

そのため、市役所が発行する所得証明書の提出を求められる場合もあります。

年金機構の窓口で、年収850万円以上なのでダメと言われた場合

年金機構にも、知識のない残念な担当者もいます。

例えば、前年の年収861万円の会社員の妻が、遺族年金の申請をした場合、年金機構の窓口の担当者によっては、申請を却下される可能性もあります。

これは、どんな役所でも担当者によっては、不勉強で残念な人がいる可能性もあるからです。

- 給与所得者の場合は、年収850万円未満が条件だ。

- 所得で判断するのは、自営業者の場合だけだ。

こんな根拠のない主張で、正しい申請を却下しようとする、残念な担当者がいた場合には、毅然とした対応をしましょう。

毅然と正当な主張をしましょう。

- 年収861万円でも、所得は655.5万円未満。

- これは収入要件の「条件イ」に該当する。

- 窓口の貴方に知識がないなら、上司に確認すること。

- その上司にも知識がないなら、局長通知を読むこと。

- 局長通知には「遺憾のないよう取り扱い」と書いている。

- 遺憾な対応をするなら、厚生労働省年金局へ強く抗議する。

- この窓口で正式に却下できるものなら、やってみてください。

- 申請却下の書面か、貴方の口頭通告を録音して、不正却下の証拠とする。

ここまで言っても、ダメな担当者だったら、すぐに厚生労働省の年金局に電話をかけて、強く抗議して、どこの年金事務所かと担当者の氏名を告げて、指導してもらいましょう。

年金機構の窓口の担当者の目の前で、携帯から厚生労働省に直接電話をかけるのが、手っ取り早い方法です。

厚生労働省の電話番号はスマホで検索すれば、すぐに調べられます。

厚生労働省では、年金局年金課が担当で、「遺族年金の受給資格についての問い合わせ」と伝えましょう。

厚生労働省の年金局年金課に電話で抗議し、指導を要請しましょう。

また、支給が受けられなかったなどの、損害が生じた時には、裁判をすれば、確実に勝てるので安心してくだい。

だって、決められた手続きを年金機構が拒んでしまった状況なんですから。

裁判では、申請が却下された時の、往復の交通費も、損害として賠償請求できます。

ただし、手続きにかかった時間を、時給換算して請求することは、日本の司法制度では原則認められません。

つまり、残念な担当者に当たってしまったら、時間をかけても無駄です。

毅然と主張して、さっさと厚生労働省の年金局に電話をかけた方が、時間を節約できますよ。

遺族の妻が自営業の場合

夫が死亡した、残された妻が個人事業主の場合です。

妻が個人事業主の場合には、収入から必要経費を差し引いた「条件イ、所得655.5万円未満」が審査の基準になります。

自営業の場合は、年間の収入が1億円でも、必要経費が1億円なら、年間の所得はゼロです。

収入が950万円でも、必要経費が370万円なら、所得は580万円となり、「条件イ」の所得655.5万円未満に該当するので、遺族年金の受給資格があります。

所得制限の証明書類

妻が個人事業主の場合は、収入要件の審査を受ける証明書類は、市役所が発行する「所得証明書」を、申請書に添付して提出します。

この所得証明書は、地域によっては課税証明書など、呼び名が違う場合があります。

また、事業が赤字で、前年の所得がゼロの場合は、非課税証明書という、残念な書類の名前になる場合もあります。

市役所の所得証明書を見なくても、「確定申告書」の控えがあれば、「収入」と「所得」の金額を確認することができます。

確定申告書Bの「収入」と「所得」の金額の記入欄です。

これが裏技、遺族年金の所得制限

収入要件の審査書類では、確認できない金額があるんです。

遺族年金を審査する時の提出書類

遺族年金の審査には、原則として、市役所が発行する「所得証明書」を使います。

その所得証明書には、その人の、すべての収入が記載されているわけではありません。

この所得証明書に記載がない収入などは、遺族年金の所得審査の対象外となります。

また、個人事業主なら「所得証明書」の金額は、数百万円単位で操作することが可能です。

所得証明書って、抜け道が結構多いんです。

裏技1、株式投資の利益は、遺族年金の受給資格に反映されない。

副業の株式投資は、遺族年金の審査の対象外です。

会社員でも、個人事業主でも、「源泉徴収ありの特定口座」で株式投資を行えば、「所得証明証」には、全く記載されません。

毎年、年間1000万円の利益があったとしても、所得証明書には、一切表示されないのです。

これは、妻が会社員であっても、使える裏技です。

副業禁止の会社でも、株式投資は資産運用なので全く問題ありません。

株式の売買利益は、もちろん、会社の源泉徴収票には無関係です。

ただし、自社株式を売買するのだけは、インサイダー取引になるので絶対やめましょう。

どんなに裕福な資産家であっても、遺族年金には前年の収入が審査対象であり、資産の審査はありません。

不動産を多く持つ資産家の場合は、不動産収入は、所得証明書に反映されてしまいます。

しかし、株式の資産が多く、多額の配当金を受け取っても、所得証明書には全く反映されないのです。

個人事業主の妻が使える裏技

妻が個人事業主の場合には、裏技がたくさんあります。

所得が655.5万円をギリギリ超えてしまった翌年に夫が死亡。

これって、ホントに笑えませんよね。

遺族年金を受け取るには、なるべく所得が少ない方が有利になります。

「所得655.5万円の壁」、これを下回れば、遺族年金の受給資格が得られます。

個人事業主の妻は、毎年、所得655.5万円の壁を意識して、夫の生前から、しっかり会計処理して、万が一に備えておきましょう。

裏技2、青色申告特別控除

裏技の基本が、青色申告特別控除です。

夫が死亡して、個人事業主の妻が遺族年金の申請をする場合には、収入から必要経費を差し引いた「所得」の金額で、所得制限の判定を受けます。

市役所が発行する「所得証明書」に記載される「所得」は、「青色申告特別控除」が差し引かれた後の「所得」の金額です。

例えば、収入900万円で、必要経費200万円だった場合は、事業所得700万円です。

これでは、遺族年金の受給資格がありません。

しかし、青色申告特別控除65万円を活用することで、さらに所得から65万円を差し引けます。

700万円ー65万円で、 所得が635万円となり、「条件イの所得655.5万円未満」に該当し、遺族年金の受給資格が得られます。

青色申告特別控除は、遺族年金の受給資格でも活躍してくれるんです。

裏技3、年末に30万円未満の資産を購入し、減価償却費の特例を使う。

即時償却の特例を活用して、年末に所得を減らす裏技です。

収入1000万円、必要経費200万円、青色申告特別控除65万円なら、事業所得は735万円です。

年末に事業所得が655.5万円以上になりそうだと気がついたら、減価償却の特例制度を活用して、事業所得を655.5万円未満に収めましょう。

個人事業主の場合、30万円未満の資産なら、購入費用を複数年の減価償却費とせず、すべてその年の必要経費にできる特例があります。

ただし、合計額が300万円までが、1年間の上限で、300万円を超えると、通常の減価償却として、複数年での必要経費となります。

その年の事業所得が735万円の見込みなら、年末に29万円のパソコンを3台購入すると、事業所得は648万円になります。

これで、事業所得が655.5万円未満になるので、遺族年金の受給資格が得られます。

この裏技の上限は、年間で合計300万円までです。

裏技4、経営セーフティ共済、掛け金を上限まで支払い、さらに前納する。

必要経費にできる経営セーフティ共済を活用します。

経営セーフティ共済とは、中小企業や個人事業主が、取引先の倒産などで連鎖倒産を防ぐ目的の制度で、「倒産防止共済制度」と言います。

ただ、この経営セーフティ共済は、倒産の心配なんて全くなくても、個人事業主の節税に活用できる、とても便利な制度です。

経営セーフティ共済の特徴は、掛け金の全額を、必要経費にできることです。

毎月の掛け金の上限は「月額20万円」、年間240万円が必要経費にできます。

掛け金が必要経費にできるので、「所得証明書」は、掛け金を差し引いた後の所得金額になります。

さらに、経営セーフティ共済は、掛け金の前納ができ、1年分の前納した掛け金は、支払ったその年の必要経費にできます。

年間の所得が655.5万円以上になりそうなら、経営セーフティ共済の掛け金を毎月上限の月額20万円支払い所得を低く抑える。

それでも、年末が近ずいて、所得が655.5万円以上になりそうなら、翌年分の経営セーフティ共済の掛け金、合計240万円を前納する。

翌年分1年間の掛け金まで前納することで、当年分と合わせて最大480万円が必要経費にでき、所得を少なく見せることが可能です。

この裏技の上限は、年間で合計480万円までです。

遺族年金の所得制限、小規模企業共済と確定拠出年金iDeCoは効果がありません。

小規模企業共済と確定拠出年金は、効果なし。

小規模企業共済と、確定拠出年金も、経営セーフティ共済と同じく、個人事業主の節税に活用できる制度です。

経営セーフティ共済は、個人事業主の必要経費になるので、所得証明書の所得金額は、経営セーフティ共済の掛け金が差し引かれた金額が、記載されます。

そのため、遺族年金の受給資格の判定に有利になります。

しかし、小規模企業共済の掛け金や、確定拠出年金イデコの掛け金は、個人事業主の「所得控除」になりますが、必要経費にはできません。

「所得控除」として所得金額から差し引いて「課税所得」を低く抑える節税効果はあります。

つまり、所得証明書に記載された所得金額には、影響がないのです。

小規模企業共済と確定拠出年金iDeCoの掛け金は、節税に効果があっても、遺族年金の受給資格には効果がありません。

遺族年金には、経営セーフティ共済の掛け金ですね。

- 節税3種の神器、青色申告、確定拠出年金、小規模企業共済、個人事業主に必須の理由は?

- 個人事業主が、小規模企業共済を節税で使う3つの理由

- 節税比較、経営セーフティ共済と小規模企業共済、ネット内職の個人事業主ならどっち?

まとめ、遺族年金の所得制限

ちょっとだけ所得制限を超えて、遺族年金が受け取れない失敗は、絶対に避けましょう。

夫が死亡したとき、残された妻の遺族年金の収入要件は、4つの条件のどれか一つに該当すればOKです。

- 条件ア、前年収入850万円未満

- 条件イ、前年所得655.5万円未満

- 条件ウ、一時的所得を除き、条件アorイ

- 条件エ、おおむね5年以内に、条件アorイ

遺族年金の所得制限の根拠となる法令です。

- 法律、国民年金法第37条の2

- 政令、国民年金法施行令第6条の4

- 厚生労働省年金局長通知「生計維持関係等の認定基準及び認定の取扱いについて」

遺族年金の受給資格の、収入要件アからエなどの、具体的な金額や詳細な条件は、厚生労働省の局長通知決まっています。

「所得証明書」が収入要件を確認する提出書類です。

収入の証明書類は、原則として市役所が発行する「所得証明書」を提出します。

この「所得証明書」に記載される「所得」の金額を少なくすれば、遺族年金の受給資格が有利になります。

- 裏技、株式投資の利益は所得証明書に反映されない。

- 裏技、青色申告特別控除65万円で、所得を少なくできる。

- 裏技、減価償却の特例で、年末に所得を少なくできる。

- 裏技、経営セーフティ共済の掛け金で所得を少なくできる。

裏技を知って、万が一の夫の死亡に備えましょう。

- 青色申告特別控除、青色申告決算書の勘定科目、決算書の記入例

- 国民健康保険の保険料計算、青色申告特別控除は反映?、青色事業専従者給与は?

- 減価償却の特例、30万円未満、20万円未満の固定資産、青色申告決算書の記入例を画像で解説

- この様式でOK、取得価額の明細書。30万円未満の固定資産、少額減価償却資産の即時償却の特例

- 経営セーフティ共済は、必要経費ですよ、所得控除じゃなくて。弱点あるけど上手に使う方法。

- 節税3種の神器、青色申告、確定拠出年金、小規模企業共済、個人事業主に必須の理由は?

- 個人事業主が、小規模企業共済を節税で使う3つの理由

- 節税比較、経営セーフティ共済と小規模企業共済、ネット内職の個人事業主ならどっち?

-

遺族年金のリンク

- 夫の死後の妻、いくらもらえる公的手当。国の制度を活用、遺族年金、母子家庭手当。

- 夫の死亡時、妻40歳以上で子供あり、遺族厚生年金の中高齢の寡婦加算はどうなる?、徹底解説。

- 遺族年金、妻が妊娠中に夫が死亡、胎児は出産後に子供と認められる?、妊婦と遺族年金

- 遺族年金もらえる人の条件、26個の具体例と家系図イラストで受給資格を解説、再婚・離婚、養子縁組、内縁・事実婚、養育費

- 遺族年金は会社員が有利、20年と25年の壁、脱サラ・自営業、会社を辞めると遺族年金が激減

- 夫死亡で遺族年金をもらう、妻本人は自分の国民年金保険料は免除なし。健康保険も支払い。

- 遺族年金は年収850万円未満の所得制限、実は年収851万円でも大丈夫。裏技も紹介します。

これで私は青色申告しています。

たくさん税金払うの好きですか?