妻の社会保険料で、サラリーマンの夫が節税できる裏技を知っていますか?

妻の社会保険料、夫の年末調整で使ってますか?

妻が、国民年金と国民健康保険に加入している場合に、この裏技が使えます。

年収が130万円を超えた主婦は、会社員の夫の社会保険の扶養から外れるため、国民年金と国民健康保険の負担が発生します。

この妻の分の社会保険料は、夫の所得控除として使えば、節税になることを知っていますか?

家族の社会保険料は、実際に支払った人の所得控除にできる。

実際に支払いをした人が、社会保険料控除を受けられます。

家族の国民健康保険の保険料、国民年金の保険料などの社会保険料は、実際に支払いをした人が、所得控除を受けられます。

妻名義の国民健康保険の保険料であっても、会社員である夫の所得から控除できるんです。

また、国民年金基金の保険料や、介護保険料も含まれます。

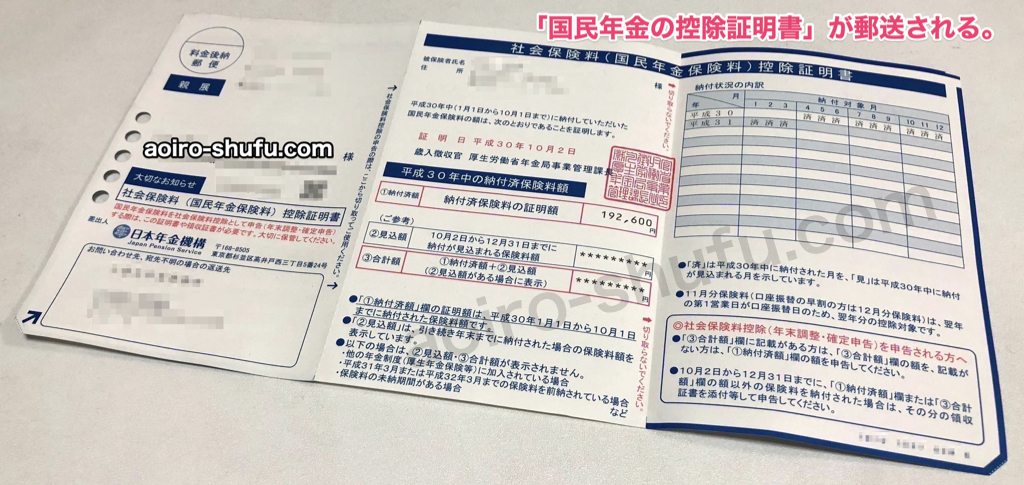

国民年金の控除証明書は、毎年10月頃に郵送されてくる。

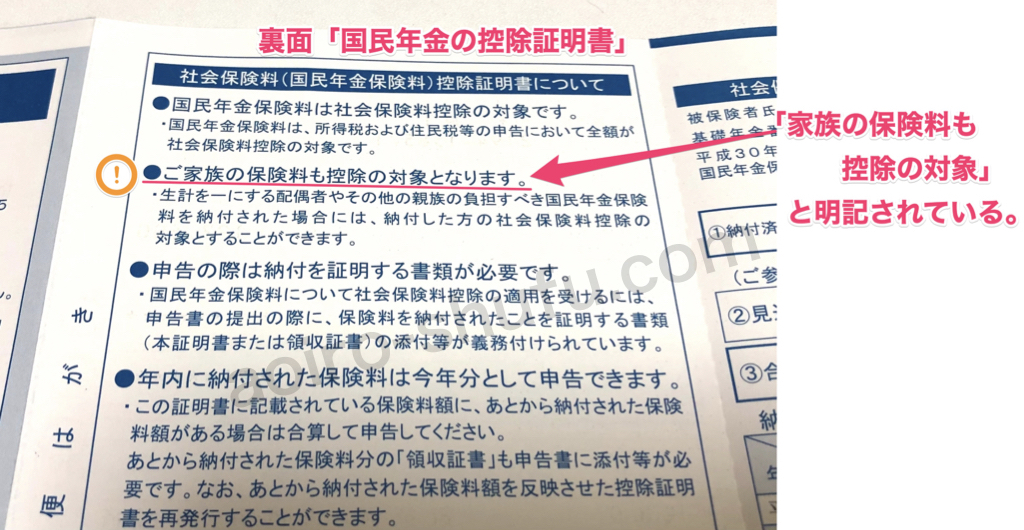

控除証明書の裏面には、「家族の保険料も控除の対象」と書いてるんです。

世帯の中で、最も収入が多い人が、保険料控除する。

妻と夫を比較して、税率が高い(収入が多い)ほうが、保険料を支払えば、節税できるんです。

そもそも、国民健康保険の支払い請求は「世帯主」です。

- 夫、会社員、世帯主

- 妻、個人事業主

この場合では、妻が個人事業主で扶養から外れ、国民健康保険に加入しています。

妻が支払うべき国民健康保険料の支払いの通知書は、世帯主である夫名義で送られてきます。

そのため、世帯全員で協力して、家族の保険料を支払うのは、当たり前なんです。

ただし、妻本人の銀行口座から引き落としにすると、妻本人が実際に支払ったとみなされ、夫の所得控除にできなくなるので注意しましょう。

会社員の夫のほうが収入が多い内職主婦の場合は、妻名義の社会保険料は、現金で支払うか、夫の銀行口座引き落としにして、夫の所得から社会保険料の控除を受けたほうがお得になります。

家族の社会保険料は、妻だけじゃなく、成人した子供の分でも、家族の代表者からの所得控除でOKです。

生計を一にする配偶者や子供などの親族であれば、家族の代表が一括して社会保険料控除にすることが認められます。

たくさん税金払うの好きですか?

年末調整での手続き方法、記入の具体例

会社員の夫であれば、年末調整で、妻の保険料の手続きができます。

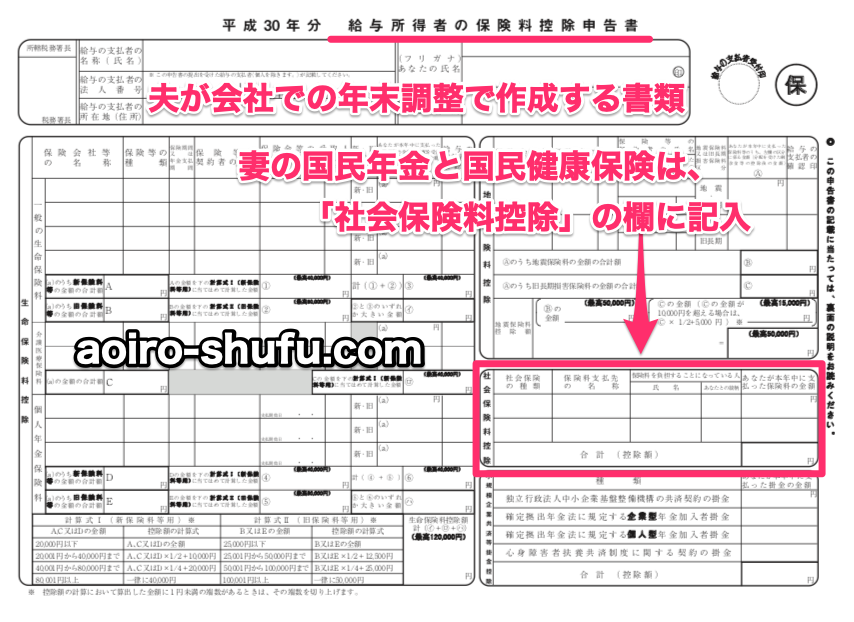

「給与所得者の保険料控除申告書」の具体的な記入例(夫が会社に提出)

「給与所得者の保険料控除申告書」は、年末調整で作成する書類の一つで、夫が会社に提出します。

「給与所得者の保険料控除申告書」の「社会保険料控除」の欄に、妻の国民年金と国民健康保険で支払った、保険料を記入します。

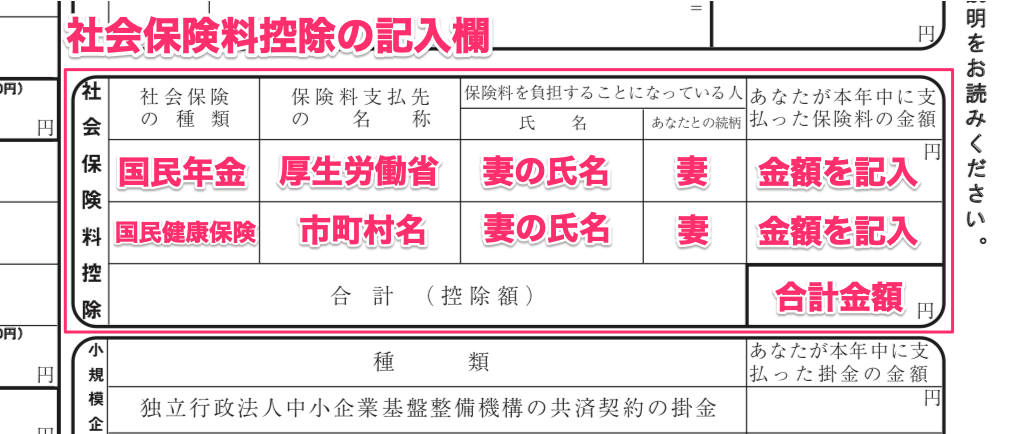

「社会保険の種類」の欄

「国民年金」「国民健康保険」と記入します。

「保険料の支払い先の名称」の欄

国民年金は「厚生労働省」、国民健康保険は住んでいる「市町村名」を記入します。

「保険料を負担することになっている人」の欄

「妻の氏名」を記入して、あなたとの続柄の欄には、「妻」と記入します。

「あなたが本年中に支払った保険料の金額」の欄

その年に実際に支払った金額を記入します。

前納で支払った翌年分の保険料でも、その年に実際に支払っていれば記入できます。

年末調整での手続き方法、添付する証明書類

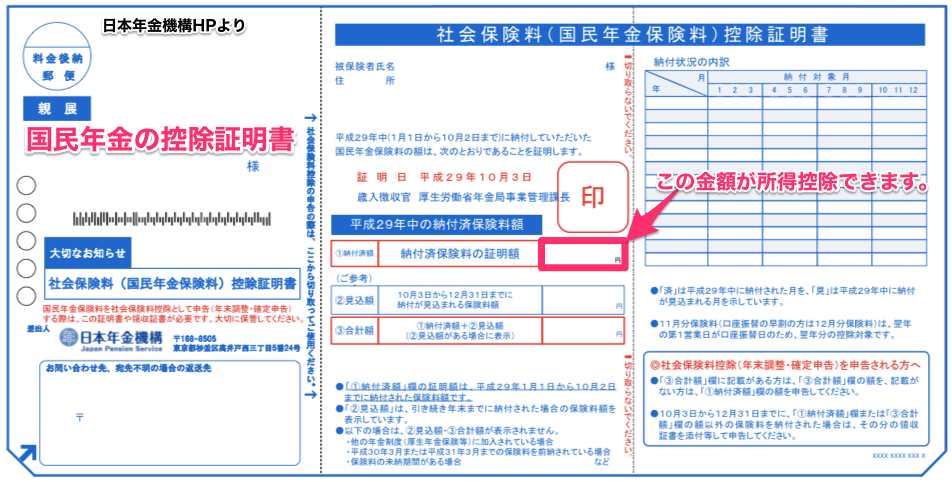

国民年金は、控除証明書を添付して提出

国民年金保険料の控除証明書です。

夫が会社で年末調整するときには、国民年金保険料の控除証明書が必要です。

この「国民年金の控除証明書」は、10月頃に郵送されてきます。

国民年金の控除証明書は「添付して提出」または「提示」のどちらでもOKです。

控除証明書は、夫の年末調整で使うと、妻の確定申告では、もう使えません。二重の控除は脱税ですね。

一度使ったら、他に使い道はないので、提出しちゃって構いません。

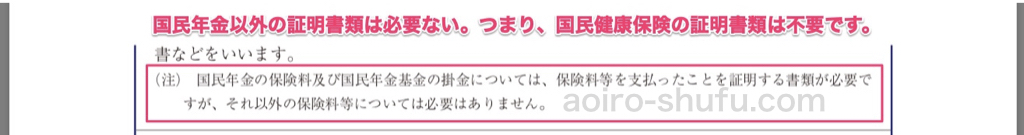

国民健康保険の証明資料は不要

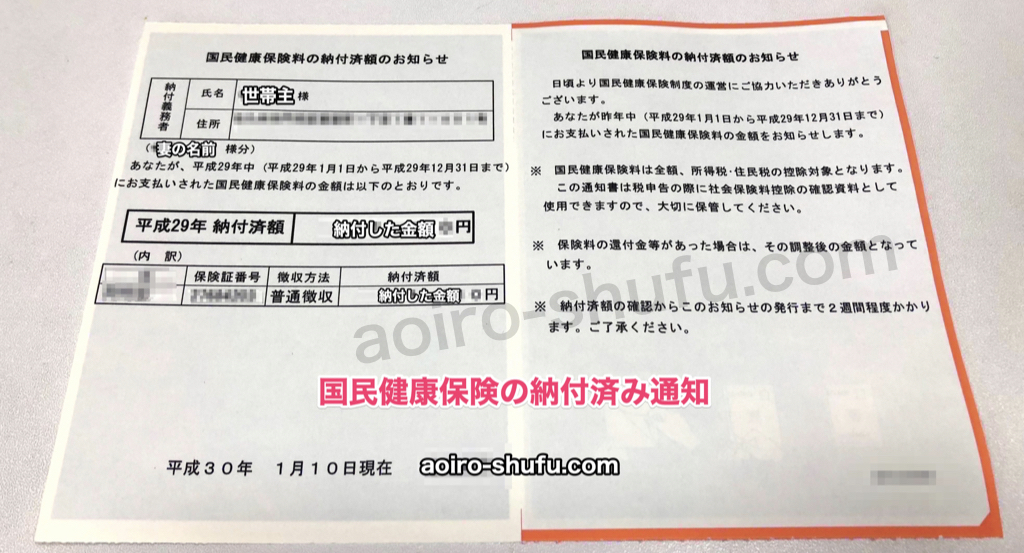

国民健康保険の「納付済み通知」は、年末調整が終わった後の、年明けの1月頃に郵送されてきます。

つまり、年末調整の時点では、「納付済み通知」は届いていません。

国民健康保険は、本来、証明書類の添付は必要ありませんが、会社によっては、年末調整で領収書などの提出を求めてくる場合があります。

家族の保険料を、実際に本人自身が支払うことが条件なので、その確認は必要になります。

そんな場合は、国民健康保険料の領収書を使いましょう。

うちの夫は、会社での年末調整では、国民健康保険の領収書を提示して見せて、そのコピーを提出して、経理担当者の事務作業へ協力しているそうです。

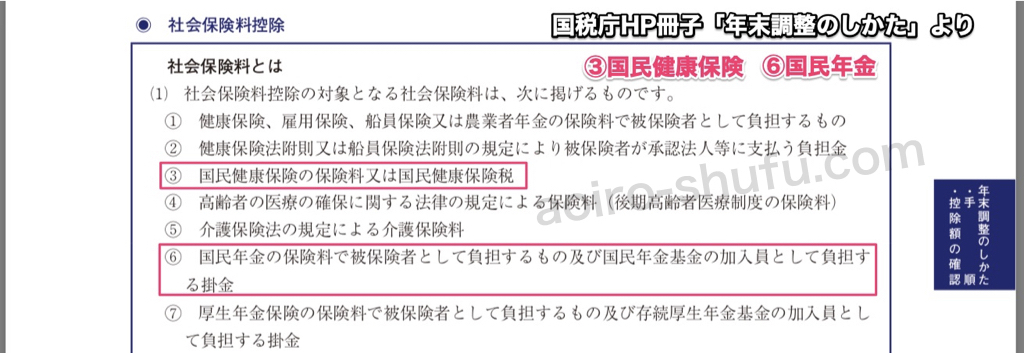

国税庁HP冊子「年末調整のしかた」

国民年金は控除証明書を添付、国民健康保険は添付不要です。

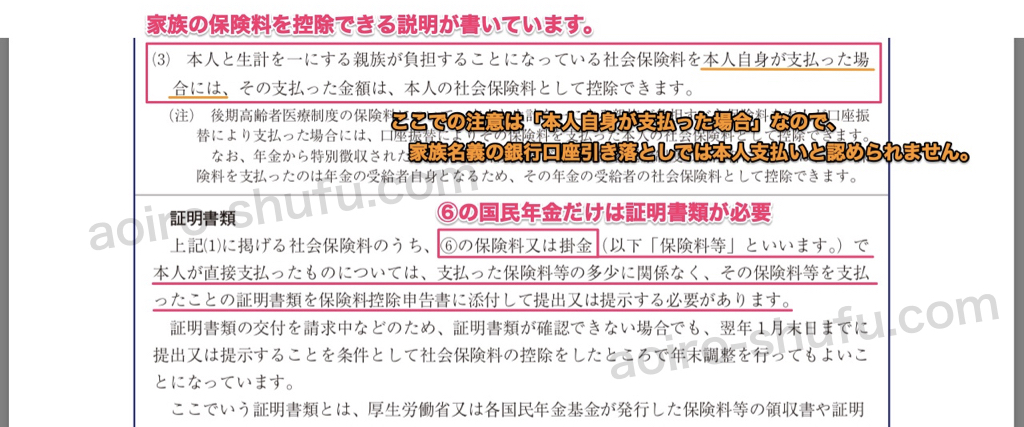

夫の年末調整での控除は、家族の保険料を夫自身が支払うことが条件です。

妻名義の銀行口座から引き落しで支払うと、夫の年末調整では控除が認められません。

国民年金と国民健康保険は「現金」で支払う。銀行引き落しはダメ。

夫が個人事業主の場合は、確定申告で手続き。

夫が自営業でも、家族全員分の社会保険料を所得控除できる。

また、夫が会社員じゃなく、個人事業主の場合でも、確定申告で、この方法を使うことができます。

確定申告でも添付書類は同じで、国民年金保険料は控除証明書、国民健康保険料は添付資料不要で金額記入だけでOKです。

夫、妻、成人した子供など、家族の全員が自営業・個人事業主の場合でも、全員分の社会保険料を一括して、家族の代表者が確定申告で、所得から控除できます。

確定拠出年金iDeCoは本人名義だけ。

確定拠出年金iDeCoの掛け金は、本人名義しか所得控除が認められません。

確定拠出年金の場合は、家族名義の掛け金で、家族の代表が所得控除を受ける裏技は、残念ですが使えません。

妻の確定拠出年金や小規模企業共済は、夫の所得控除にできません。

小規模企業共済等の掛け金も本人名義だけです。

そもそも、確定拠出年金や小規模企業共済の引き落とし用の銀行口座は、本人名義しか認められていないのです。

これで私は青色申告しています。

国民年金と国民健康保険の保険料

国民年金は全国一律、国民健康保険は住んでる市町村で保険料が違います。

国民年金の保険料

全国一律

- 平成30年、月額16,340円、年額196,080円

- 平成31年、月額16,410円、年額196,920円

国民健康保険の保険料

住んでいる自治体によって保険料が変わります。

東京都の例を計算しますが、全国的に東京都は、国民健康保険料の安い地域です。

多くの自治体では、東京都の計算例より、保険料が高くなります。

自治体によっては、均等割額が6万円を超え、所得割額も10%を超えるところもあります。

(東京都の一例)

・均等割額が、3万5千円。

・所得割額が、7%程度。

健康保険の所得の基礎控除額は33万円で、住民税の基礎控除と同額です。

青色申告の場合は、さらに65万円の控除ができるので、33万+65万=98万円の超過分から所得割の対象になります。

事業所得が約200万円で、青色申告していれば、国民健康保険の保険料は、年間11万円程度です。

国民年金基金って、どんな制度?

国民年金基金とは、国民年金に上乗せして加入できる制度です。

国民年金基金とは、国民年金の加入者(第1号被保険者)が、老齢基礎年金に上乗せして加入できる制度です。

国民年金基金の特徴は、

1、インフレスライドがない。

2、加入時の予定利率で固定。

3、全加入者が、どんぶり勘定。

金利が低い時に加入すると、加入時の予定利率で固定されるので、その後に、金利が上がると損する制度です。

また、過去に加入した予定利率の高い加入者がいる場合は、その補填を新規の加入者が負担する制度です。

ただし、金利が低金利から上昇に転じると、低金利時期の加入者が損して、基金自体は差益がでます。金利上昇後の加入者は、得をすることになります。

この点、確定拠出年金は、自己責任の各自個別勘定です。リスク商品には当然インフレスライドがあり、他人の穴埋めはない制度です。

これで私は青色申告しています。

たくさん税金払うの好きですか?