オーケストラに寄付した時の、確定申告書の記入例を、具体的に丁寧に紹介します。

オーケストラへの寄附の具体例

東京都交響楽団へ1万円寄附

1万円を寄付しても、3,200円の税金優遇があるので、寄附金の実質の負担は6,800円だけです。

都響に1万円寄付した結果

- 寄付金、10,000円

- 節税効果、3,200円

- 実質負担、6,800円

- (特典)チケットの優先予約

- (特典)チケットやCDが特別価格

寄附には特典があり、コンサートチケットが優先予約できるようになります。

一般発売の前、会員先行発売の時点で、チケットを購入できます。

また、チケットが10%オフの割引価格で購入できます。

つまり、先行予約の権利と、1割引でのチケット購入が、実質6,800円で手に入ります。

都響のファンなら結構お得な制度ですね。

「寄附金控除」税制優遇の対象となるオーケストラ

寄付金に対して、税金優遇がある楽団の条件です。

寄附金控除の対象楽団

- 「公益法人」の楽団への寄附金が対象

- 所得税は、日本全国の公益楽団が対象

- 住民税は、対象楽団が地域で違う。

NHK交響楽団、東京都交響楽団、読売日本交響楽団、日本フィル、新日本フィル、東京フィルなど、多くの主要なオーケストラは、公益法人として認定されています。

このような、公益法人に認定されているオーケストラへの寄付は、寄附金控除の制度で、減税メリットを活用できます。

ただし、日本オーケストラ連盟の正会員であっても、公益法人に認定されていない楽団もあります。

例えば、東京シティフィルは日本オーケストラ連盟の正会員ですが、公益法人に認定されていません。

そのため、東京シティフィルへ寄付をしても、寄附金控除制度の対象外なんです。

所得税は、国の税金なので、公益法人であるオーケストラの本拠地が日本全国のどこであっても、寄附金控除の対象になります。

しかし、住民税は、それぞれの都道府県・市町村の税金なので、対象となるオーケストラが、地域によって違います。

住民税の減税は、それぞれの地域が条例で指定したオーケストラが減税の対象です。

ほとんどの自治体が、その自治体に本拠地があるオーケストラだけを、減税対象として、条例で指定しています。

例えば、東京都に本拠地があるオーケストラへの寄付の場合、東京都在住者なら住民税の減税対象になり、大阪府在住者では、住民税の減税は活用できません。

これは不公平な気がしますが、住民税は、それぞれの地域で対象の楽団が違うので、仕方ありません。

所得税の減税制度

税制優遇の対象となる税金の種類は、所得税と住民税の2種類です。

寄附金控除の仕組み、所得税

その年に支出した特定寄附金の額の合計額から、2,000円を差し引いた金額が所得から控除できます。

寄附金控除の計算式

(寄附金の合計額)ー(2,000円)=(寄附金控除額)

この「寄附金控除額」が、所得控除にできます。

これが、寄附金控除の基本です。

ただし、この基本計算式の他に、楽団への寄附は特例計算式も選択が可能です。

ほとんどの人は、楽団への寄附は、公益法人の特例計算式を活用した方が、より節税ができます。

公益社団法人等への寄附の特例、所得税

年間所得4,000万円以下の人なら、この公益法人特例を選択します。

公益法人の特例の計算式

【(寄附金の合計額)ー(2,000円)】x 40%

=(公益法人等寄附金特別控除額)

この「公益法人等寄附金特別控除額」を、所得税額から控除できます。

いわゆる税額控除なので、圧倒的な減税効果があります。

この特例は、計算式から分かるように、所得税率「40%」の節税金額に相当します。

所得税率が40%未満の、年間所得が1,800万円以下の人なら、この特例の方がお得です。

また、所得税率が40%ちょうどの、年間所得4,000万円以下の人は、この特例でも、基本計算式の所得控除でも、どちらも同じ節税効果になります。

年間所得4,000万円を超える人は、所得税率が45%なので、この特例ではなく、基本計算式を選択しましょう。

住民税の減税制度

次は、住民税の計算です。

都道府県・市区町村が条例で指定する寄附金

住民税は、居住地の自治体が、条例でそのオーケストラを指定している場合にだけ、減税になります。

住民税の計算式

- 都道府県の税額控除=【(寄附金の合計額)ー(2,000円)】x 4%

- 市区町村の税額控除=【(寄附金の合計額)ー(2,000円)】x 6%

東京都を本拠地にする公益法人オーケストラは、住民税の減税対象団体と、東京都から条例で指定されています。

東京都は、公益財団・社団法人だけで2268団体を条例で指定しています。

市区町村の条例指定は厳しい。

東京都内でも、ほとんどの市区町村が、市区民税の寄附金控除を認めているのは、オーケストラの本拠地が、当該市区町村にある場合だけです。

- 東京都港区、NHK交響楽団

例えば、港区は、東京都が指定する公益財団・社団法人のうち、港区内に本拠地がある373団体を条例で指定しています。

NHK交響楽団は本拠地が港区なので、港区から市区町村の税額控除の団体として、指定されています。

- 東京都墨田区、日本フィル

また、墨田区も、東京都指定の団体のうち、本拠地が墨田区にある団体は、条例で指定されています。

日本フィルハーモニー交響楽団は、墨田区が本拠地なので、墨田区の市区町村の税額控除の指定団体です。

- 東京都台東区、東京都交響楽団

台東区は、2つの社会福祉法人だけしか条例で指定していません。

東京都交響楽団は、台東区が本拠地です。

しかし、都響は、台東区からは、市区町村の税額控除の団体に指定されていません。

具体例、所得税・住民税の税制優遇を計算

具体例1、東京都在住者が東京都交響楽団に1万円を寄附

寄付結果のまとめ

東京都在住者が東京都交響楽団に1万円を寄附した場合

- 寄付金、10,000円

- 所得税、3,200円減税

- 住民税、320円減税(都指定分)

- 実質負担、6,480円

所得税の節税は、公益法人等寄附金特別控除額を選択すると、計算式は、次の通りです。

【(寄附金の合計額)ー(2,000円)】x 40%

寄付金が1万円の場合は、所得税が3,200円減税されます。

住民税の節税は、東京都交響楽団は東京都の条例で指定された団体なので、都民税は減税対象です。

【(寄附金の合計額)ー(2,000円)】x 4%

寄付金が1万円の場合は、住民税(都)が320円減税されます。

東京都交響楽団は、東京都内の市区では、市区民税の減税対象に指定されていません。

たとえ本拠地のある台東区であっても、区民税の減税対象にはなりません。

結果として、東京都在住者が、東京都交響楽団に1万円の寄付をすると、3,520円の節税効果があるので、実質負担は6,480円です。

具体例2、大阪市在住者が東京都交響楽団に1万円を寄附

寄付結果のまとめ

- 寄付金、10,000円

- 所得税、3,200円減税

- 実質負担、6,800円

大阪府・大阪市ともに、東京都交響楽団は、住民税の減税対象に指定されていません。

減税のなるのは、国の税金である所得税だけです。

所得税の公益法人特例を選択すると、3,200円が減税になります。

結果として、大阪市在住者が、東京都交響楽団に1万円の寄付をすると、3,200円の節税効果があるので、実質負担は6,800円です。

ちなみに、「関西フィルハーモニー管弦楽」は大阪府指定、「大阪フィルハーモニー協会」は大阪市指定の公益財団法人です。

この2つのオーケストラへの寄付なら、大阪市在住者は、府民税と市民税の両方が減税対象になります。

具体例3、東京都墨田区在住者が日本フィルに1万円を寄附

寄付結果のまとめ

- 寄付金、10,000円

- 所得税、3,200円減税

- 住民税、320円減税(都指定分)

- 住民税、480円減税(区指定分)

- 実質負担、6,000円

所得税は、公益法人特例を選択すると、計算式は、

【(寄附金の合計額)ー(2,000円)】x 40%

寄付金が1万円なら、3,200円減税されます。

日本フィルハーモニー交響楽団は、東京都の都民税減税の指定団体です。

さらに、墨田区から、区民税減税の団体としても指定されています。

(都民税減税)=【(寄附金の合計額)ー(2,000円)】x 4%

(区民税減税)=【(寄附金の合計額)ー(2,000円)】x 6%

つまり、都民税・区民税の合計で、住民税が800円、減税になります。

結果として、東京都墨田区在住者が、日本フィルハーモニー交響楽団に1万円の寄付をすると、3,200円の節税効果があるので、実質負担は6,800円です。

具体例4、東京都港区在住者が日本フィルに1万円を寄附

日本フィルへの寄付は、港区民は、墨田区民より、減税額が少なくなります。

寄付結果のまとめ

- 寄付金、10,000円

- 所得税、3,200円減税

- 住民税、320円減税(都指定分)

- 実質負担、6,480円

日本フィルは、港区では区民税減税の指定団体ではないので、区民税の減税はありません。

港区民の場合は、日本フィルへの1万円の寄付で、実質負担は6,480円です。

記入例、確定申告書への書き方

公益法人特例を活用した寄附金控除の、書き方の具体例を紹介します。

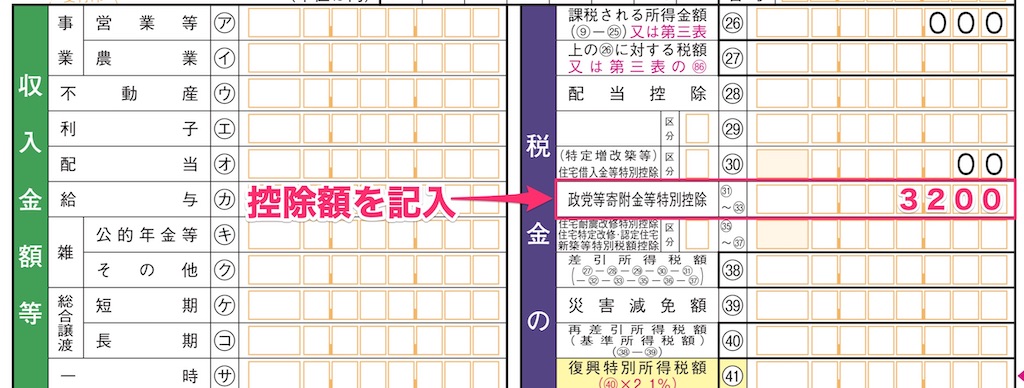

確定申告書「第一表」

「税金の計算」の欄の「政党等寄付金等控除」の項目に、税額控除の金額を記入します。

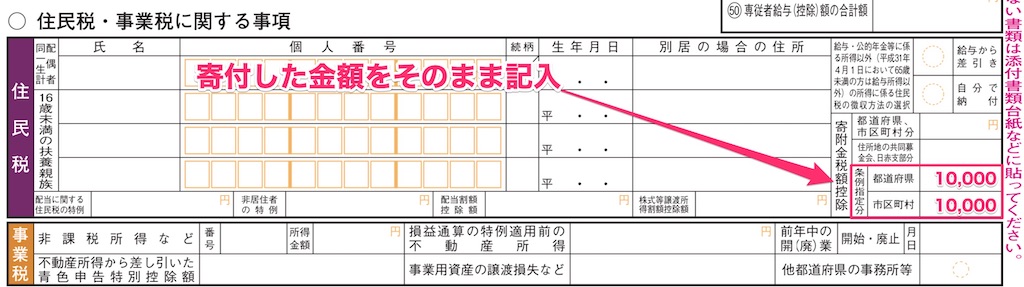

確定申告書「第二表」

「住民税・事業税に関する事項」の「寄付金税額控除」の欄、「条例指定分」に寄付した金額を記入します。

「都道府県」指定分と、「市区町村」指定分を区別して、それぞれを記入します。

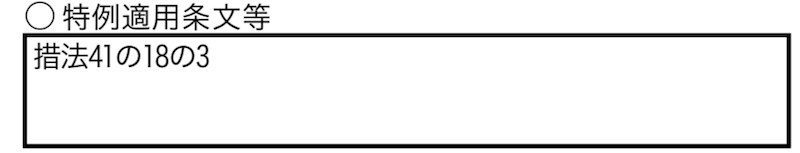

また、公益法人特例を活用した場合には、「特例適用条文等」の欄に、「措法41の18の3」と記入します。

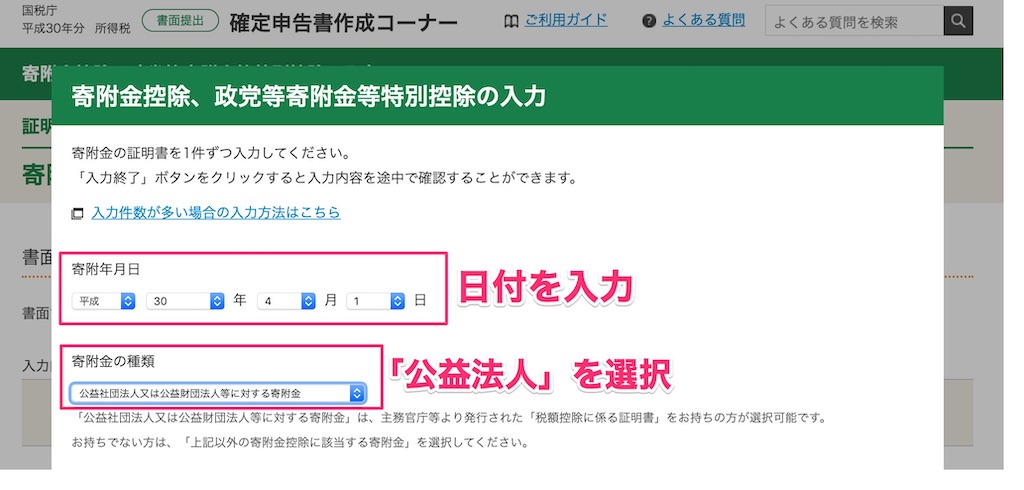

国税庁HP「確定申告書作成コーナー」

国税庁HPの「確定申告書作成コーナー」を利用すると、金額などを入力するだけで、簡単に寄附金控除の確定申告書を作成できます。

「政党等寄附金等特別控除」の項目の入力を選択

「政党等寄附金等特別控除」の項目から、寄附金控除を入力できます。

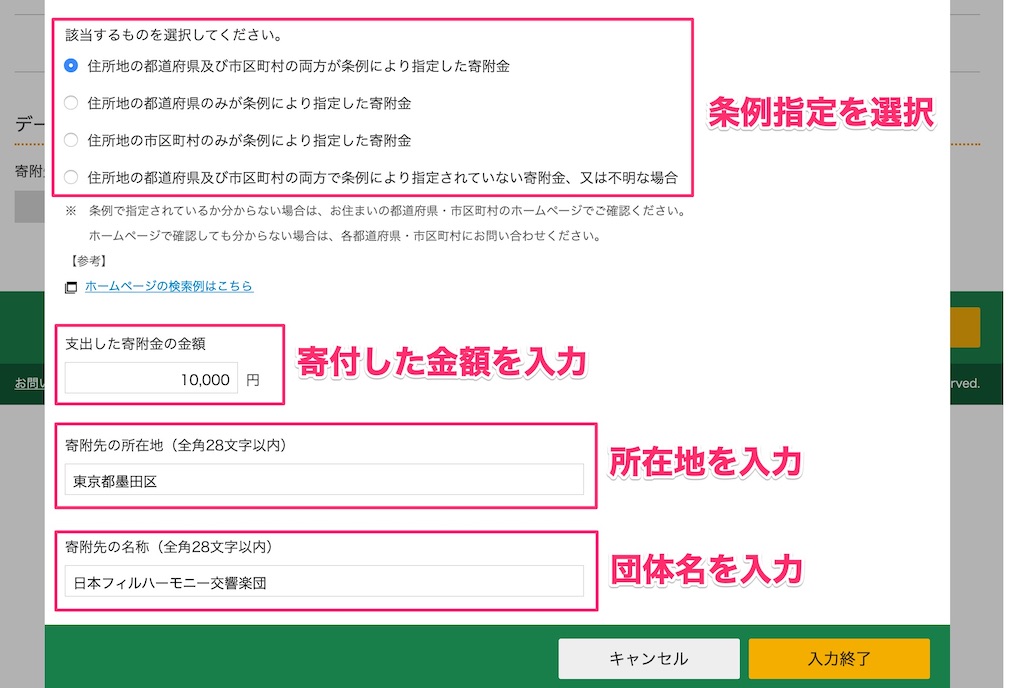

寄附金控除、政党等寄付金等特別控除の入力画面

寄附年月日、寄附金の種類

まずは、寄付をした日付を入力します。

「公益社団法人又は公益財団法人に対する寄附金」を選択します。

住民税の該当を選択

「都道府県」の条例指定

「市区町村」の条例指定

住んでいる「都道府県」と「市区町村」の条例指定がある団体かどうかを選択します。

寄付金の金額と、寄付をしたオーケストラの所在地、名称を記入します。

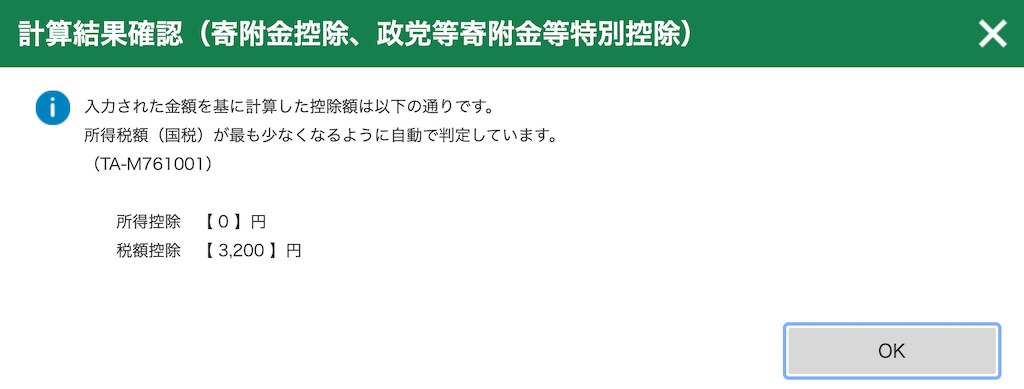

公益法人の特例を、自動的に選択してくれる。

寄附金控除の基本か、公益法人の特例か、所得税が最も少なくなるように自動で判定してくれます。

高額所得者以外の、ほとんどの人は公益法人の特例になります。

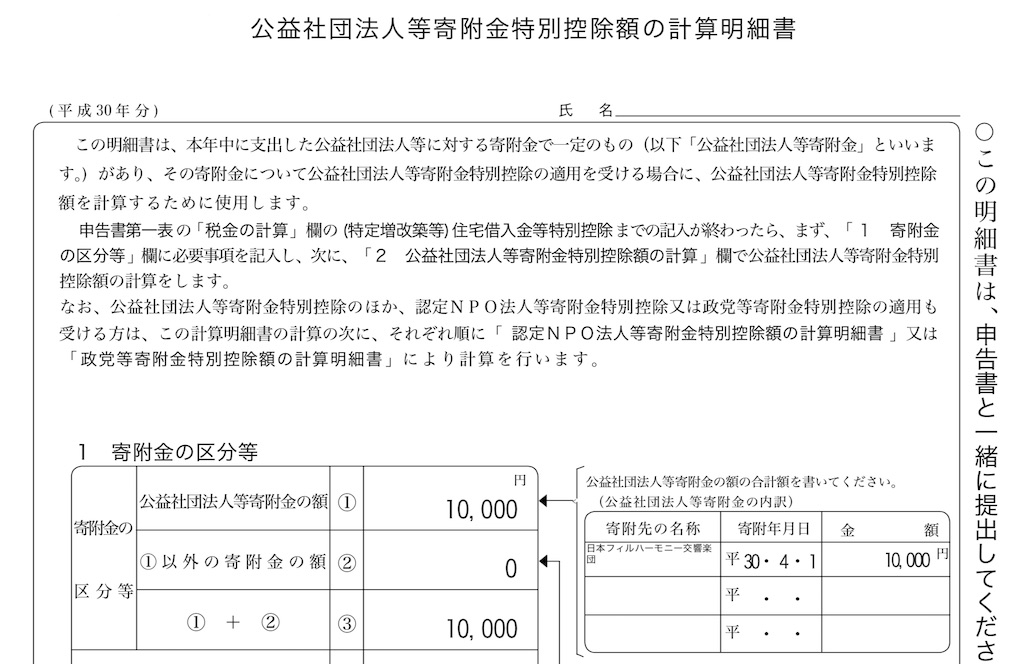

公益社団法人等寄付金特別控除額の計算明細書

公益法人の特例が適用されると、「公益社団法人等寄付金特別控除額の計算明細書」を自動的に作成してくれます。

この計算明細書も、確定申告書に添付して一緒に提出します。

<参考>国税庁タックスアンサー

- No.1266 公益社団法人等に寄附をしたとき

- No.1150 一定の寄附金を支払ったとき(寄附金控除)