「青色事業専従者給与に関する届出書」の記入例とポイントです。

家族への給与を、税務署に届け出る時の書類。専従者給与の届出書。

「青色事業専従者給与に関する届出書」の、具体的な記載例を、画像付きで、はじめから丁寧に紹介します。

この、専従者給与に関する届出書には、書き方にコツがあるんです。

書き方のコツを知らないと、専従者の給料増額の度に、何度も税務署に書類を提出する面倒なことに…。

この面倒な手間を省くポイントは、書類では給料を多めに書くことです。

青色事業専従者給与に関する届出書とは?

この専従者給与の届出書を提出することで、家族への給与が必要経費として認められます。

青色申告する個人事業主の家族が、 事業を手伝った時の給料を経費にして節税する。

そのための申請書が「青色事業専従者給与に関する届出書」です。

提出期限は?

提出期限は、専従者給与を経費とする年の3月15日まで。

確定申告と同時の提出ではなく、確定申告の期限の1年前が提出期限です。

例えば、1月から専従者を雇い始め、12月まで給与を支払い、翌年の3月15日に、専従者給与を経費とした確定申告書を、税務署に提出する。

この場合の、専従者給与に関する届出書の提出期限は、1月から専従者を雇い始めた、その年の3月15日が提出期限です。

翌年の3月15日に、確定申告書と同時に、専従者給与に関する届出書を提出しても、専従者給与は経費として認められません。

この提出期限には、注意しましょう。

年間の途中で、専従者を雇った時は、雇用から2ヶ月以内に提出すればOKです。

忘れずに、なるべく早めに提出しましょう。

また、実際に給与を支払うより前に、事前に書類を提出しても構いません。

早めの提出はOKなんです。

事前に書類を提出しても、予定が変わって給与を支給しなくても、いいんです。

たくさん税金払うの好きですか?

記載例、青色事業専従者給与に関する届出書

ここでは、従業員を始めて雇う場合の、具体的な記載例を紹介します。

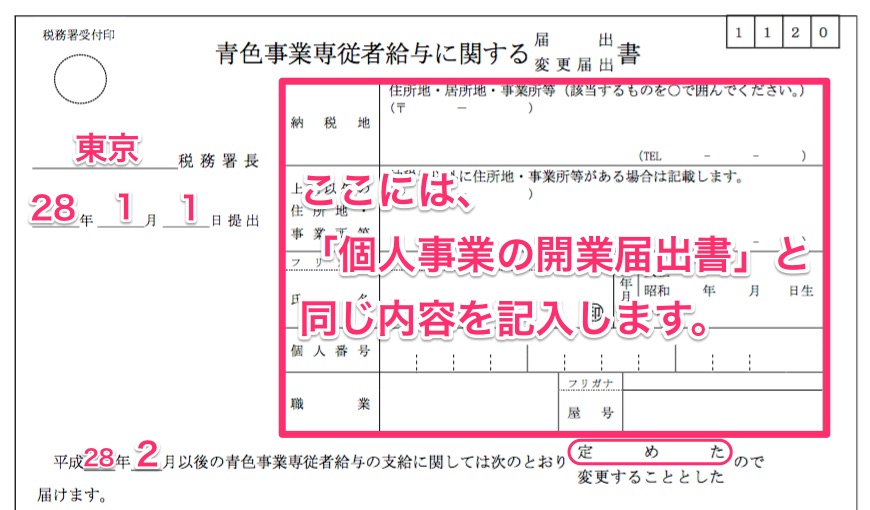

専従者給与に関する届出書の上段

専従者給与に関する届出書の上段には、所轄の税務署、提出日、給与の支払開始月を記入します。

個人情報を書く欄には、「個人事業の開業届出書」と同じ内容を記入します。

|

記入例、個人事業の開業届出書、画像で具体的に丁寧に |

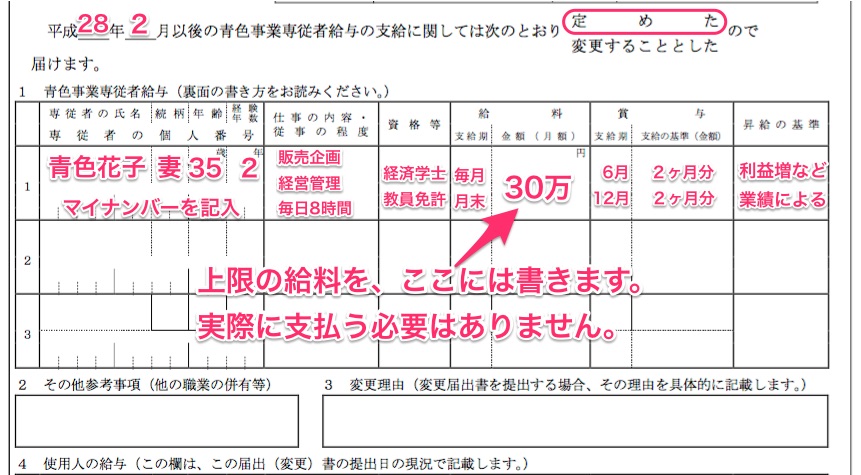

専従者給与に関する届出書の中段

専従者給与に関する届出書の中段です。ここには、専従者の給料の内容を記入します。

これが最大のポイント。専従者に支払う給与は、金額を多めに書くこと。

「青色事業専従者給与に関する届出書」の最大のポイント。

この届出書に書いた給与の金額は、その専従者に支払える給与の「上限」になります。

ここで書いた上限を超えた場合は、その度に変更届出書を提出する必要があります。

上限以内の給与なら、実際の給与がゼロでも、何も問題なし。

専従者に支払う給与は、金額を多めに書きましょう。

専従者をやめて、他の仕事を始めた場合でも、届出の必要はないんです。

上限は高めに設定しておけば、変更手続きが不要です。

「仕事の内容・従事の程度」の欄

なるべく難しそうに仕事の内容を書きましょう。

従事の程度も、なるべく多めに書きましょう。

「資格等」の欄

簿記などの資格があれば、ここに書きます。

特に資格がなくても、大学の経済学部を卒業してたら、とりあえず経済学士とでも書いちゃいましょう。

「給料」「賞与」の欄

この欄の金額を、多めに書くのがポイントです。

こんなにもらえたら嬉しいな、そんな金額を書きましょう。

実際に支給するのは、毎月8万円程度でも、この書類では、多めに書くのです。

ここの金額は、「上限」です。

実際の支給額が、この上限より下回っても、何にも問題なく、何の手続きもいりません。

「昇級の基準」の欄

「利益増など業績による」、こう書いておきましょう。

儲かるようになったら給料も増える、当たり前の内容です。

|

青色申告、家族への給与は、いくらがお得?住民税の観点で考える。 |

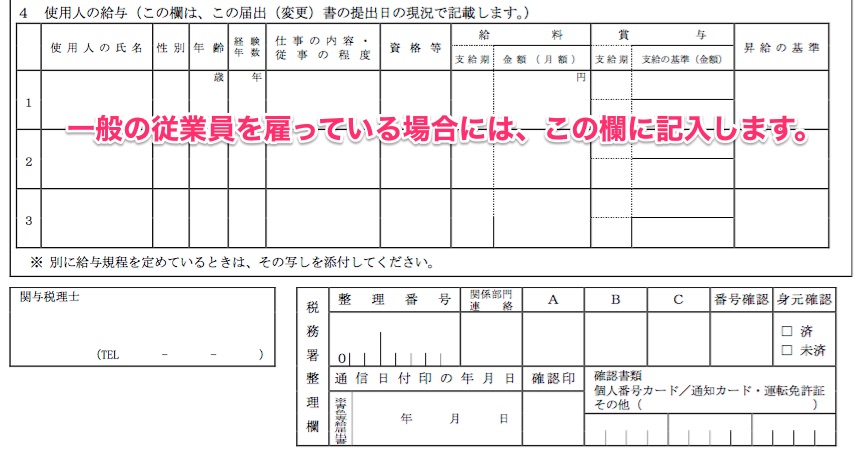

専従者給与に関する届出書の下段

専従者給与に関する届出書の下段です。

一般の従業員を雇っていない場合は、記入不要です。

「使用人の給与」の欄

一般の従業員を、既に雇っている場合は、ここを記入しましょう。

専従者の給与水準は、ここに書いた一般の従業員の給与と比較して、同程度の金額しか、経費として認められません。

これだけ書けばOK。早めに、税務署へ提出しましょう。

青色事業専従者の関連記事

|

家族への給料、経費にして節税。青色申告のメリット、事業専従者制度 |

|

青色事業専従者の条件、家族への給料を経費に。認められる条件 |

|

青色申告、家族への給与は、いくらがお得?住民税の観点で考える。 |

|

保険の対象?青色事業専従者と一般の従業員、どっちが有利? |

|

専従者給与、青色申告決算書の勘定科目、決算書の記入例 |

これで私は青色申告しています。

たくさん税金払うの好きですか?