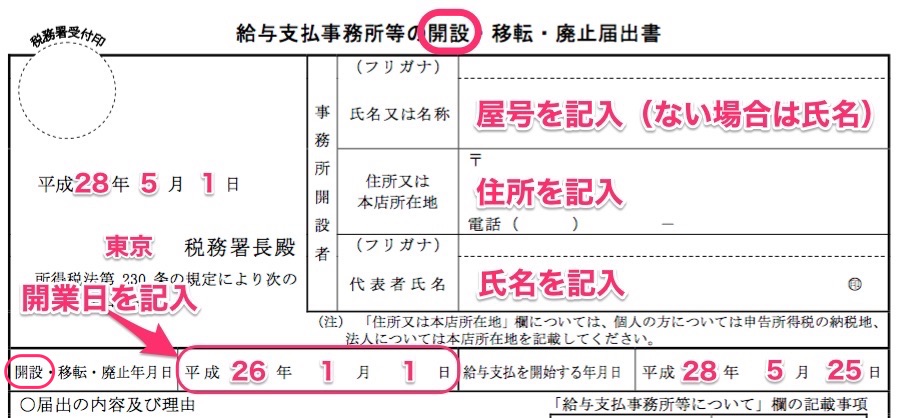

給与支払事務所等の開設届出書の、具体的な記載例です。

人を雇い始める時に提出、給与支払事務所等の開設届出書

誰かを雇用し始める時に、税務署へ提出する届出書です。

事業を開始して、はじめて誰かに給与を支払うことになったら、税務署へ提出する書類。

それが、給与支払事務所等の開設届出書です。

給与支払事務所等の開設届出書は、従業員を雇用して給料を支払う時に提出します。

正社員、パート、アルバイト、家族の専従者、雇用する人が誰でも必要です。

青色事業専従者を雇用する場合でも、給与支払事務所等の開設届出書の提出します。

開業届出書と同時なら省略できます。

開業と同時に、従業員を雇う場合は、「個人事業の開業届出書」の中に、給与支払の届出する欄があります。

その開業届出書に、給与支払いに関する事項を記入すれば、給与支払事務所等の開設届出書の、提出は省略できます。

同時に提出する書類があります。

給与支払事務所等の開設届出書には、同時に提出する書類があります。

はじめて給与を支払う相手が、家族の専従者の場合は、この給与支払事務所等の開設届出書と同時に、「青色事業専従者給与に関する届出書」も、提出します。

また、給与支払事務所等の開設届出書を提出した時には、毎月の源泉所得税の納期を、年2回にまとめて納付できる申請を、同時にしましょう。

「源泉所得税の納期の特例の承認に関する申請書」、この書類も必ず同時に提出しましょう。

この納期特例の申請書の提出は義務ではありませんが、納税の事務手続きが楽になります。

提出期限、給与支払事務所等の開設届出書

提出期限は、1ヶ月以内です。

給与支払事務所等の開設届出書の、提出期限は、従業員を雇ってから、1ヶ月以内です。

税務署へ直接持参でも、郵送でも、どちらでも構いません。

少々の遅れなら問題ありませんが、税務署に目をつけられると、税務調査の対象になって、いいことがありません。

税務署への提出書類は、期限通りに提出しておきましょう。

ほったらかしにして、税務署に悪質と判断されると、最悪の場合、給与が経費として認められないことも考えられます。

たくさん税金払うの好きですか?

具体的な記載例、給与支払事務所等の開設届出書

個人事業主が、はじめて給与支払事務所等の開設届出書を提出する場合の、具体的な記載例を紹介します。

これが、今回のモデルケースです。

- 平成26年に、個人事業を開業して、開業届はその時に提出済み。

- これまでは個人事業主1名だけで、事業を行ってきた。

- 平成28年5月に、アルバイト2名と、青色専従者1名を新たに雇う。

開設届出書の上段

書類のタイトル

まず書類のタイトルを選んで丸で囲みます。

開設を丸で囲ってください。

「事務所開設者」の欄

氏名又は名称

ここには屋号を記入します。屋号がない場合は、事業主の氏名を書きます。

代表者氏名

個人事業主の氏名を記入します。

氏名又は名称で、屋号ではなく氏名を既に記入していても、省略せず記入します。

「開設・移転・廃止年月日」の欄

開設を丸で囲みます。

個人事業を開始した開業日を記入してください。

「給与支払を開始する年月日」の欄

はじめて給与を支払う年月日を記入します。

既に支払っている場合は、その日付を記入。これから支払う予定の場合は、予定日を記入します。

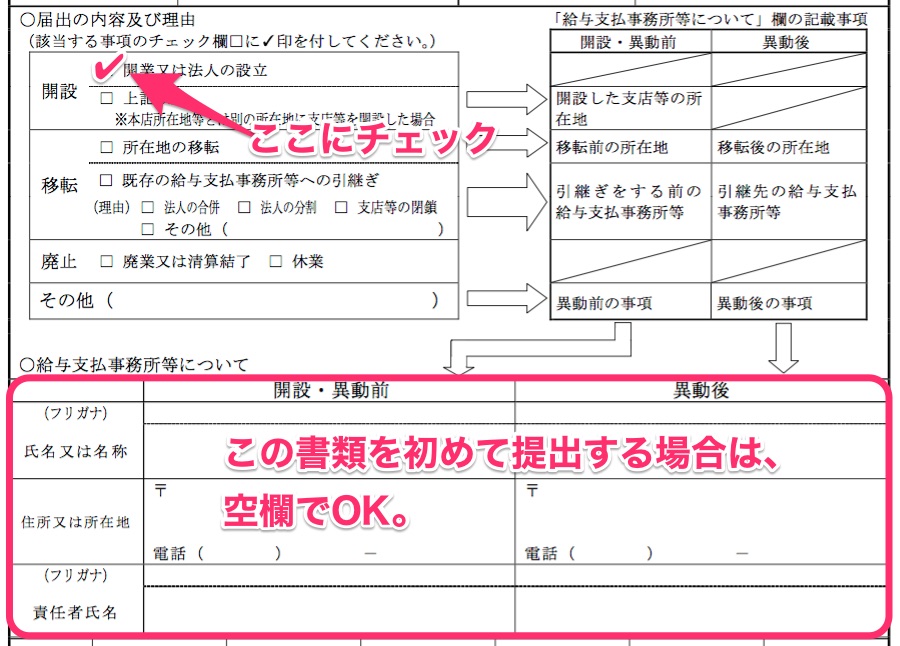

開設届出書の中段

「届出の内容及び理由」の欄

開設の開業又は法人の設立にチェックマークを記入します。

中段には、このチェックマークの記入だけでOKです。

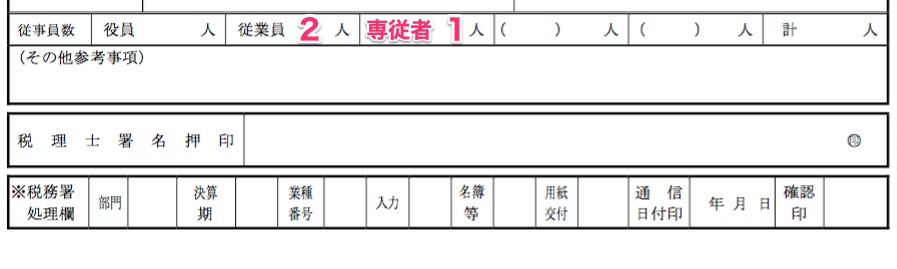

開設届出書の下段

「従事員数」の欄

従業員の人数を記入します。

正社員やパート、アルバイト人数の合計を”従事員”の欄に記入します。専従者も雇用する場合は、”専従者”と追加して、人数を記入します。

これで、給与支払事務所等の開設届出書の記入は終わりです。記入する内容は、ほとんどありません。

給与支払いの勘定科目、帳簿の仕訳

一般の従業員への給与は給料賃金、家族の専従者には専従者給与の勘定科目を使います。

給与支払事務所等の開設届出書を提出した後からが、給与支払い事務作業の始まりです。

源泉徴収や、年末調整などの面倒な手続きが待っています。

一人で事業をやってる間は、事務作業が楽ですが、人を雇用するって大変なんですね。

会計処理や帳簿は、アプリを使いながら覚えましょう。

いろいろ悩むより、会計アプリを無料で試してみましょう。

会計処理は、難しくて面倒に感じますが、自分で実際に帳簿を作ってみるのが、一番早く覚える方法です。

会計アプリを使えば、誰でも簡単に帳簿が作れますよ。

これで私は青色申告しています。

たくさん税金払うの好きですか?