帳簿が簡単で、さらに節税できる制度です。

消費税の納税額の計算方法は、2種類。

小規模な事業主は、必ず簡易課税のメリットを活用しよう。

- 原則課税方式

- 簡易課税方式

原則課税方式とは、預かった消費税額から、支払った消費税額を差し引いて、納税する消費税額を計算する、正規の方式です。

仕入や経費などの全ての支払いの消費税を、正確に把握できる帳簿が必要です。

消費税の簡易課税制度とは?

簡易課税方式とは、預かった消費税額は計算しますが、支払った消費税は計算せずに、一定の割合で消費税を支払ったとみなして、納税する消費税を計算する、簡易な方式です。

仕入や経費などの支払いは、税込経理方式で帳簿が作れるので、会計処理が簡単になります。

簡易課税方式では、業種によって、売上に対する一定の割合を、仕入で支払った消費税とみなすことができます。

ここが節税のポイントになります。

これで私は青色申告しています。

簡易課税方式のメリットはこれ!

絶対活用したい、消費税の簡易課税制度。メリットは、この2つです。

- 帳簿が、全て消費税込で、簡単に作れる。

- 消費税の納税額が減って節税できる。

簡易課税方式は、帳簿の作成が簡単です。

消費税の課税と非課税の区分を考える必要がなく、全て税込で会計処理できます。

- 課税取引

- 不課税取引

- 非課税取引

- 免税取引

消費税を区分する原則課税方式では、課税と非課税を区分するので、会計処理が面倒です。

簡易課税方式では、帳簿作成の事務処理にかかる労力を、本業に集中できます。

また、ほとんどの個人事業主の場合は、簡易課税制度の方が、消費税の納税額が減って節税できます。

海外へ輸出販売している場合などに限り、逆に、簡易課税方式のほうが納税額が増えるので、一度計算してみましょう。

簡易課税制度の条件

簡易課税制度が選べる条件です。

- 基準期間の課税売上高が5,000万円以下

簡易課税制度は、小規模な個人事業主の会計事務負担への配慮した制度です。

そのため、売上が5,000万円を超えると、簡易課税制度は使えません。

自動的に、原則課税方式になります。

個人事業主だけじゃなく、法人でも条件に該当すれば、簡易課税制度を選べます。

みなし仕入率、業種別に決まっています。

簡易課税方式のみなし仕入率は、この6種類です。

簡易課税制度では、仕入れに対する消費税額を、課税売上高に対する消費税額の一定割合として計算します。

この時の割合を、「みなし仕入率」と言います。

- 第1種事業・卸売業90%

- 第2種事業・小売業80%

- 第3種事業・製造業等70%

- 第4種事業・飲食店やその他の事業60%

- 第5種事業・サービス業等50%

- 第6種事業・不動産業40%

具体的な計算例、簡易課税の消費税納税額

原則課税と簡易課税の、消費税の納税額を比較します。

売上1,080万円、仕入648万円の小売業の計算例

売上1,080万円、消費税額80万円

仕入648万円、消費税額64万円

原則課税での消費税納税額

原則課税方式では、売上に対する消費税額と、仕入に対する消費税額の差額が、消費税の納税額になります。

80万円ー48万円=32万円

32万円が、原則課税での消費税の納税額です。

簡易課税での消費税納税額

簡易課税方式なら、小売業のみなし仕入率は80%です。

実際の仕入の消費税額は64万円です。

しかし、この実際の金額にかかわらず、売上に対する消費税額の80%を、仕入れの消費税額とすることができます。

売上に対する消費税額80万円の80%は、64万円。

この64万円が、仕入で支払った消費税額になります。

80万円ー64万円=16万円

16万円が、簡易課税での消費税の納税額です。

簡易課税制度だと、消費税の納税額が、32万円から、16万円に減るんです。

節税できる上に、帳簿も消費税込で簡単に作れます。

これが、簡易課税制度のメリットです。

簡易課税制度の手続き

税務署へ届出書を提出するだけです。

「消費税簡易課税制度選択届出書」を税務署に提出します。

提出期限は、課税期間の前年末までです。

1年間の課税売上高が1,000万円を超えると、翌々年から、消費税の課税事業者になります。

例えば、平成29年の課税売上高が1,800万円だった場合は、翌々年の平成31年に消費税の課税事業者になります。

平成31年に簡易課税制度を選択するには、課税期間である平成31年の前年末の、平成30年の12月末までが、届出書の提出期限です。

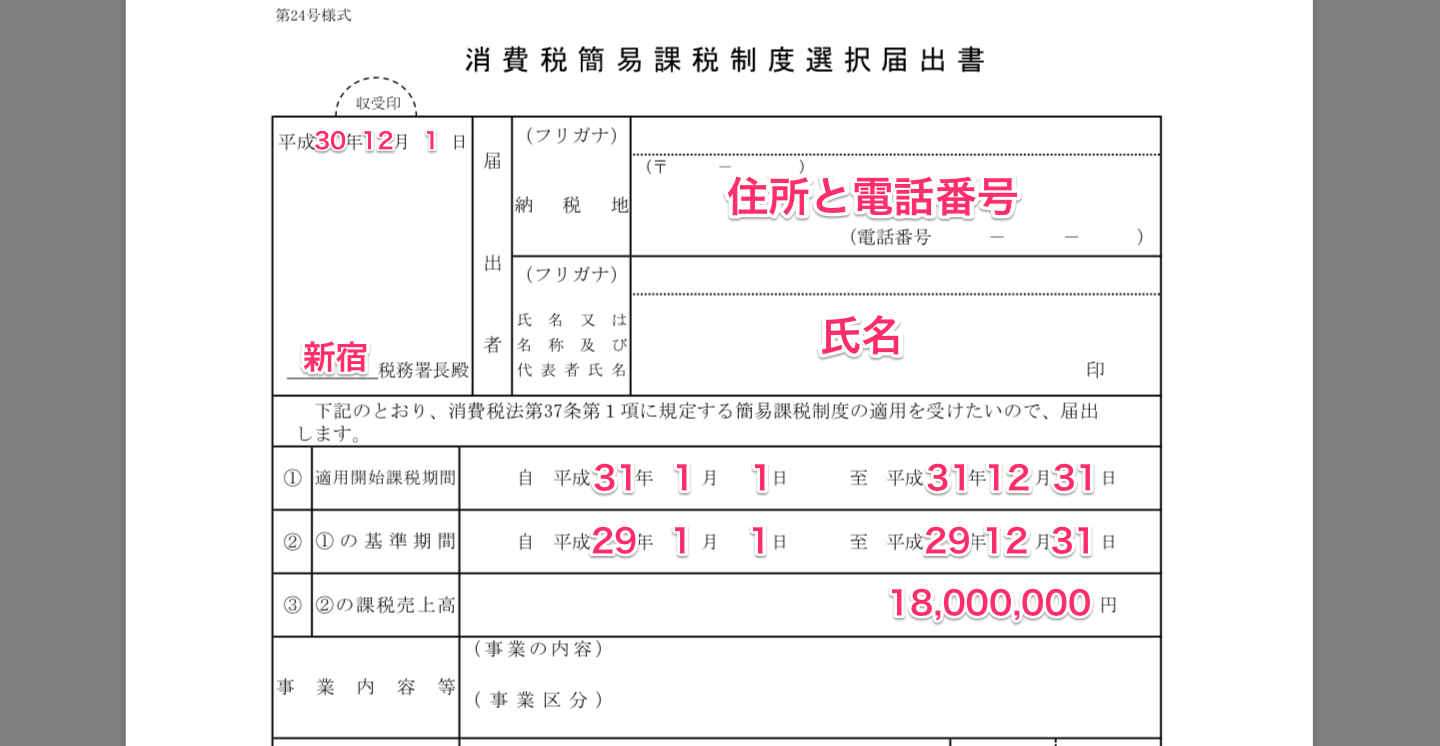

記入例、「消費税簡易課税制度選択届出書」の書き方

「消費税簡易課税制度選択届出書」の記入方法です。

<具体例>

- 平成29年の課税売上高が、1,800万円だった。

届出書上部には、以下の項目を記入します。

- 「提出年月日」

- 「所轄税務署」

- 「住所・電話番号」

- 「氏名・押印」

①「適用開始課税期間」

この具体例では、平成29年の課税売上高が1,800万円です。

課税売上高が1,000万円を超えた、翌々年の平成31年から消費税課税事業者になります。

この欄には、「平成31年1月1日から、平成31年12月31日」と記入します。

②「①の基準期間」

基準期間とは、課税売上高が1,000万円を超えた、平成29年のことです。

この欄には、「平成29年1月1日から、平成29年12月31日」と記入します。

③「②の課税売上高」

課税売上高が1,000万円を超えた基準期間、平成29年の課税売上高「1,800万円」を記入します。

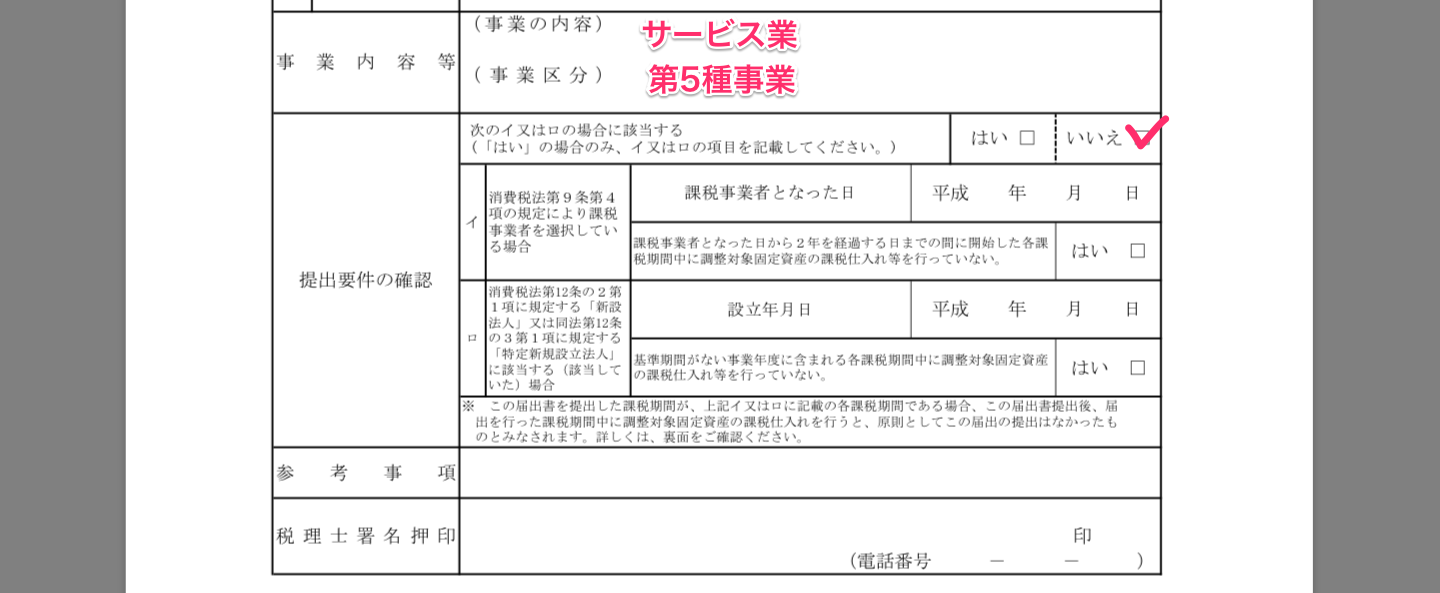

消費税簡易課税制度選択届出書の下段

届出書の下段の記入例です。

事業内容等

みなし仕入率が、第1種から第6種までの、どの事業区分に該当するかを記入する欄です。

(事業の内容)

サービス業や小売業など、自分の事業内容を記入します。

第1種から第6種までの、どの事業区分になるかを意識して、事業内容を記入しましょう。

(事業区分)

ここには、第1種から第6種までの、事業区分を記入します。

提出要件の確認

この欄は、「いいえ」にチェックします。

それ以外は、記入しなくて大丈夫です。

今回の具体例のように、売上が1,000万円を超えて、消費税の課税事業者になる場合は、「いいえ」にチェックするだけです。

他の欄は、売上が1,000万円以下の事業主が、あえて消費税の課税事業者の選択をした場合などに記入します。

輸出販売をやっている事業主などでは、そんなケースもあり得ます。

届出書を提出すると効力は継続

簡易課税の届出書、提出は一度だけで効力が続きます。

この「消費税簡易課税制度選択届出書」を一旦提出すると、以後の消費税は、ずっと簡易課税方式が適用されます。

簡易課税方式の適用を受けていても、基準期間の課税売上高が1,000万円以下なら、免税事業者に戻ります。

そして再び 基準期間の課税売上高が1,000万円を超え、5,000万円以下になったら、消費税課税事業者になりますが、簡易課税制度届出書の効力は継続しており、簡易課税方式が適用されます。

基準期間の課税売上高が5,000万円を超えた場合は、強制的に原則課税方式が適用されます。

しかし、再び 基準期間の課税売上高が1,000万円を超え5,000万円以下になったら、簡易課税制度届出書の効力が継続しているので、簡易課税方式が適用されます。

このように、「消費税簡易課税制度選択届出書」は再提出が不要で、1度手続きするだけで、ずっと効力が続きます。

簡易課税制度をやめたい。

不適用届出書を提出すれば、やめられます。

「消費税簡易課税制度選択不適用届出書」を税務署に提出します。

一度、簡易課税制度を選択した場合、この不適用届出書を提出するまでは、原則課税方式に戻れません。

提出期限は、簡易課税をやめたい年の、前年末までです。

注意点は、簡易課税制度を選択した場合は、少なくとも2年間継続しなければいけません。

原則課税方式に戻れるのは、簡易課税制度を2年間継続した後になります。

ただし、基準期間の課税売上高が5,000万円を超えると、一時的に原則課税方式が適用されます。

輸出販売が多い人などは、簡易課税制度をやめたほうが、お得になります。

しっかり自分の消費税の納税額を計算して、判断しましょう。

簡易課税制度のまとめ

消費税の納税は、簡易課税制度を選択しましょう。

- 課税売上高が1,000万円を超えた2年後から、消費税の課税事業者になる。

- 課税期間の前年末までに、「消費税簡易課税制度選択届出書」を税務署に提出。

- 簡易課税制度は、帳簿が簡単で、節税にもなる。

- 簡易課税制度をやめるときは、「消費税簡易課税制度選択不適用届出書」を税務署に提出。

消費税の関連記事

-

消費税の仕組み、免税・課税事業者の条件、売上1,000万円超

-

消費税、納税額の計算、具体例で解説

-

個人事業主の消費税は絶対に簡易課税方式を選択する理由

-

消費税は、かかる?かからない?不課税取引、非課税取引、免税取引

-

ヤフオクと消費税、輸入と輸出の場合は?個人事業主の会計処理

-

Googleアドセンスと消費税、不課税取引で、課税売上高から除外できます。

-

Googleアドワーズと消費税、課税取引でリバースチャージ、でもほとんど免税

会計処理や帳簿は、アプリを使いながら覚えましょう。

いろいろ悩むより、会計アプリを無料で試してみましょう。

会計処理は、難しくて面倒に感じますが、自分で実際に帳簿を作ってみるのが、一番早く覚える方法です。

会計アプリを使えば、誰でも簡単に帳簿が作れますよ。

これで私は青色申告しています。

たくさん税金払うの好きですか?