青色申告をやめる、取りやめ届出書の記載例、一旦休止する方法などを紹介します。

青色申告を、やめたい時には、こうしてください。

青色申告は自動更新されるので、やめる手続きが必要です。

青色申告をやめる方法は、「所得税の青色申告の取りやめ届出書」を税務署に提出します。

青色申告をやめたい時は、この手続きをしないと、青色申告の承認は自動的に継続され、やめられません。

青色申告を始める時に税務署に提出する、この2つの書類は、1度提出すれば、毎年提出する必要はありません。

青色申告は、1度申請して承認を受けると、自分から取りやめ届出書を提出するか、税務署から帳簿不備などのペナルティで、青色申告を取り消されるまで、その後も自動的に継続して青色申告になります。

青色申告やめる前にちょっと待った、特別控除の金額変更は自由にできる。

複式簿記が難しい・・・。

そんな時には特別控除の金額変更だけでOKなんです。

青色申告承認申請書では「複式簿記」の65万円控除にしたけど、難しいから簡易簿記に変更したい。そんな時には、特別控除の金額を10万円に変更するだけでOKです。青色申告をやめる必要はないんです。

また、その逆で、承認申請書は「簡易簿記」の10万円にしたけど、会計アプリで複式簿記が簡単にできちゃった。そんな時には、自由に65万円の特別控除に変更できます。

さらに、青色申告の承認を受けたままの状態でも、白色申告することも可能です。

- 1、複式簿記で、青色申告特別控除65万円

- 2、簡易簿記で、青色申告特別控除10万円

- 3、簡易簿記で、白色申告

青色申告の承認を受けていれば、この3つの条件を選ぶことができます。

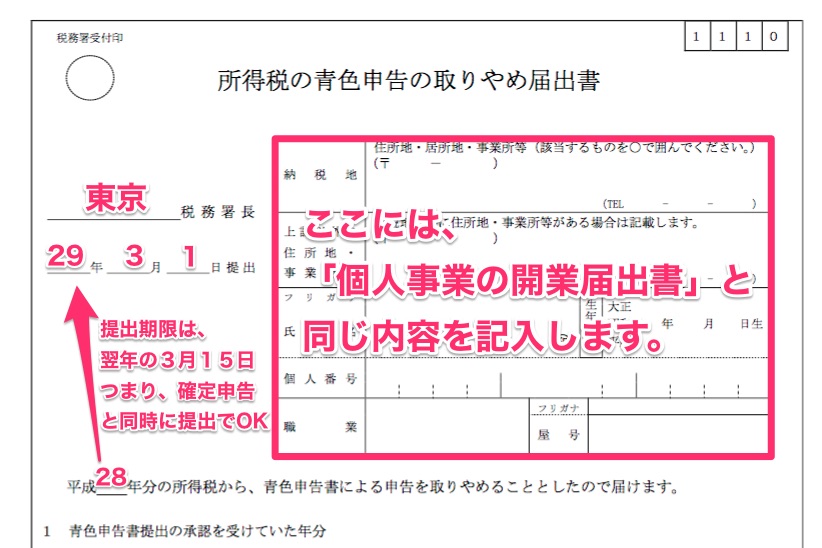

提出期限「青色申告の取りやめ届出書」

提出期限は、翌年の3月15日です。

取りやめ届出書の提出期限は、確定申告の期限と同じく、翌年の3月15日です。

平成29年分の青色申告をやめたい時には、提出期限が、平成30年3月15日。

ちなみに、青色申告を始めたい時の申請期限は、平成29年分なら平成29年3月15日。

申請の場合は、確定申告の1年前の、事前申請です。

取りやめ届出書は、確定申告書と同時に提出できます。

やっぱり無理、青色申告をギブアップ・・・

一旦、青色申告の申請をした後に、確定申告の直前で、白色申告に切り替えることも可能です。

青色申告を申請したけど、実際に帳簿を作ってみたら、やっぱり私には無理。

そんな時の青色申告のやめ方は、白色申告で確定申告書を作成して、同時に、青色申告の取りやめ届出書を提出します。

かっこ悪いですが、無理だったら素直に、取りやめればいいんです。

税務署の方は、気にせず受理してくれます。

ただ、また青色申告にチャレンジする気があるなら、取りやめ届出書は、必要はありません。

今年だけ、青色申告を一旦休止する方法

今年はギブアップ、でも来年は再チャレンジできる。

青色申告の承認を受けているけど、今回の確定申告の1回だけは白色申告に変更したい。

その後、また来年は青色申告に挑戦したい。

今回だけのギブアップでは、「取りやめ届出書」は提出しないでください。

一旦、取りやめ届出書を提出すると、その後1年間は、青色申告の承認が受けられません。そのため、翌年に、青色申告に挑戦することができなくなります。

青色申告の承認を受けた状態でも、白色申告することは可能です。

白色申告の収支内訳書を作成して、確定申告しましょう。

取りやめ届出書を出すのは、ずっとギブアップの場合です。

記載例、所得税の青色申告の取りやめ届出書

取りやめ届出書の記入例です。

青色申告の取りやめ届出書の上段

青色申告の取りやめ届出書の上段には、開業届出書と同じ内容を記入すればOKです。

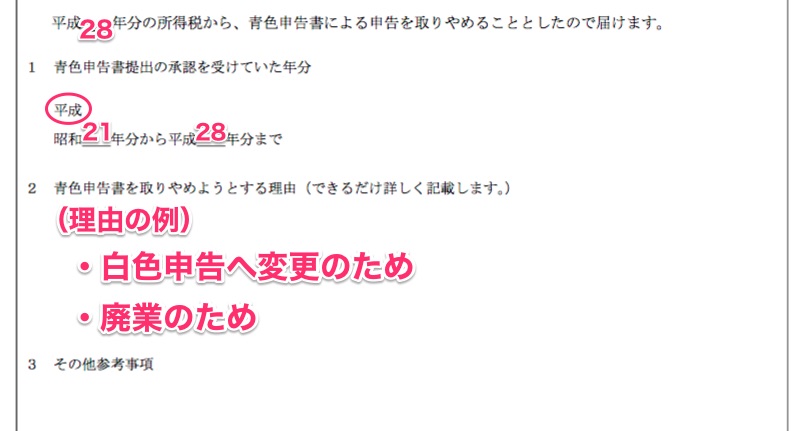

青色申告の取りやめ届出書の下段

青色申告の取りやめ届出書の下段です。

「1、青色申告書提出の承認を受けていた年分」の欄

いつから、いつまで、承認を受けていたかを記入します。

例えば、平成29年分の承認を新規に受けたけど、ギブアップする場合は、「平成29年から平成29年分まで」と書きます。

「2、青色申告書を取りやめようとする理由」の欄

- 白色申告へ変更のため

- 廃業のため

- 会社設立のため

この3つの、どれか自分に該当する理由を書いておけば大丈夫です。

- 収入減少で青色申告のメリットがなくなった。

- 帳簿が面倒臭い、帳簿が作れない。

そんな時にも、理由は白色申告へ変更と書いておけば、大丈夫です。

できないものは、できない、税務署もその辺は察してくれます。

「3、その他参考事項」の欄

ここには何も書かなくて大丈夫です。

事業をやめて、廃業する場合

廃業届出書も同時に提出します。

青色申告者が事業自体をやめる時には、「個人事業の開業・廃業等届出書」で廃業も届出してください。

- 1、「所得税の青色申告の取りやめ届出書」

- 2、「個人事業の開業・廃業等届出書」

廃業の場合は、この2つの書類を同時に税務署へ提出します。

もちろん法人成りして会社設立の場合も、個人事業が廃業になれば、この2つの書類を提出します。

さらに、消費税の課税事業者の場合は、消費税の「事業廃止届出書」もあるので、3つの書類を提出します。

- 3、「事業廃止届出書」

また、青色申告を始めたい時には?

一度やめてしまった青色申告を、もう一度再開したい時には、「所得税の青色申告承認申請書」の再提出が必要になります。

そもそも、青色申告を再開する可能性があれば、取りやめ届出書の提出は不要です。

複式簿記ができなくても、青色申告をやめずに、簡易簿記の特別控除10万円に変更しちゃいましょう。

青色申告の承認を受けている状態であれば、特別控除の金額65万円と10万円は、自由に変更可能です。

会計処理や帳簿は、アプリを使いながら覚えましょう。

いろいろ悩むより、会計アプリを無料で試してみましょう。

会計アプリを使えば、初心者でも、複式簿記の帳簿が簡単に作れます。

会計処理は、難しくて面倒に感じますが、自分で実際に帳簿を作ってみるのが、一番早く覚える方法です。

青色申告のメリットを活用するなら、ギブアップしないように、アプリで帳簿を作りましょうね。

これで私は青色申告しています。

たくさん税金払うの好きですか?