65万円と10万円、青色申告の承認さえあれば、2つを自由に選べます。

自由に変更OK、青色申告特別控除の金額

特別控除を変更する時の、確定申告書や青色申告決算書の書き方も、画像付きで解説します。

青色申告の承認さえ受けていれば、確定申告の時に、自分の判断で、特別控除の金額、65万円か10万円のどちらかを自由に決められます。

青色申告特別控除の金額は、「65万円」と「10万円」の2種類あります。

青色申告承認申請書で、青色申告の承認を受けている人なら、この2種類の金額を、自分の判断で勝手に切り替えができます。

変更する時に、税務署への届け出や連絡は不要です。

複式簿記で65万円控除のつもりだったけど、難しくて簡易簿記になっちゃった。

それなら、65万円から10万円控除に自由に変更できます。

簡易簿記で10万円控除のつもりだったけど、会計アプリで複式簿記ができちゃった。

それなら、10万円から65万円控除に自由に変更できます。

確定申告の提出期限の直前でも、自由に変更して大丈夫なんです。

これで私は青色申告しています。

65万円と10万円の特別控除、どっちにするかの判断基準は?

判断基準は、「貸借対照表」ができるかです。

複式簿記で、損益計算書と貸借対照表の2つを作成したら、65万円の特別控除にできる。

貸借対照表ができなければ、10万円の特別控除になる。

つまり、特別控除の金額の判断基準は、「貸借対照表」があるか、ないかです。

- 貸借対照表あり、特別控除65万円

- 貸借対照表なし、特別控除10万円

青色申告決算書の4ページが、貸借対照表(BS・バランスシート)です。

青色申告の承認を受けても、白色申告ができます。

たとえ、青色申告の承認を受けていても、青色申告することは義務ではありません。

事前に、青色申告承認申請書さえ出しておけば、青色申告でも、白色申告でも、どちらでも確定申告ができます。

もう白色でいいやって時には、自分で自由に白色申告に変更できます。

そして翌年に、青色申告に再チャレンジしていいんです。

ただ、複式簿記の帳簿が作れなくても、青色申告の特別控除10万円を活用した方が、ほとんどの場合で、お得になります。

翌年以降も当分の間は、青色申告をしないって時には、「所得税の青色申告の取りやめ届出書」を税務署に提出します。

確定申告の時の記入例、10万円と65万円の特別控除を切り替える。

確定申告の時に、確定申告書と青色申告決算書、この2つの書き方を変えるだけで、10万円と65万円の特別控除の金額を、自分で自由に決められます。

税務署は、この確定申告書と青色申告決算書を見れば、特別控除の金額がわかるので、特に税務署へ連絡の不要です。

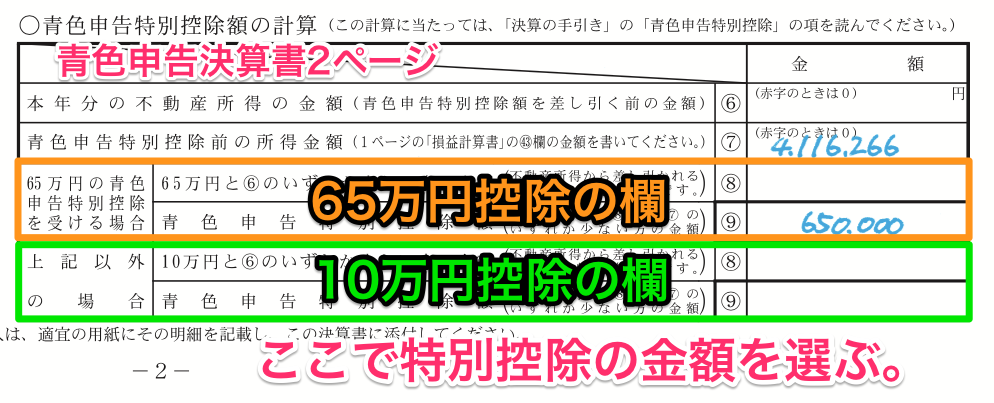

記入例、青色申告決算書、特別控除10万円と65万円を切り替える。

青色申告決算書2ページ「青色申告特別控除の計算」

青色申告決算書の2ページの「青色申告特別控除の計算」です。

- 65万円の特別控除を受けたい場合は、「65万円控除の欄」で計算。

- 10万円の特別控除を受けたい場合は、「10万円控除の欄」で計算。

たったこれだけで、あとは、記入方法の通りに書いていけば大丈夫なんです。

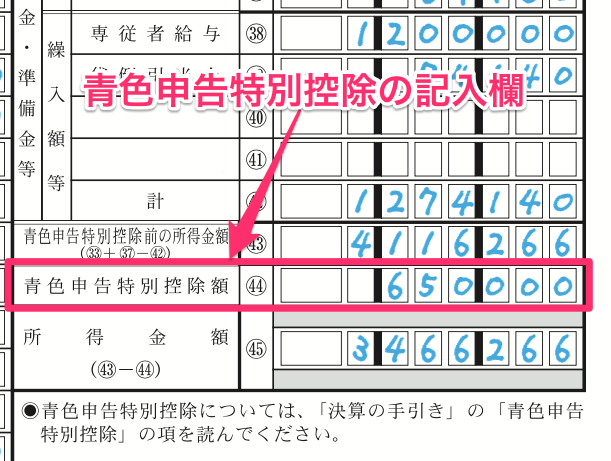

青色申告決算書1ページ「損益計算書」

青色申告決算書1ページの「損益計算書」です。

青色申告決算書の1ページ「損益計算書」には、右側に「青色申告特別控除(44)」の記入欄があります。

この(44)の欄の金額は、決算書2ページの「青色申告特別控除の計算」の(9)の欄の金額を記入します。

青色申告決算書1ページ「損益計算書」の拡大

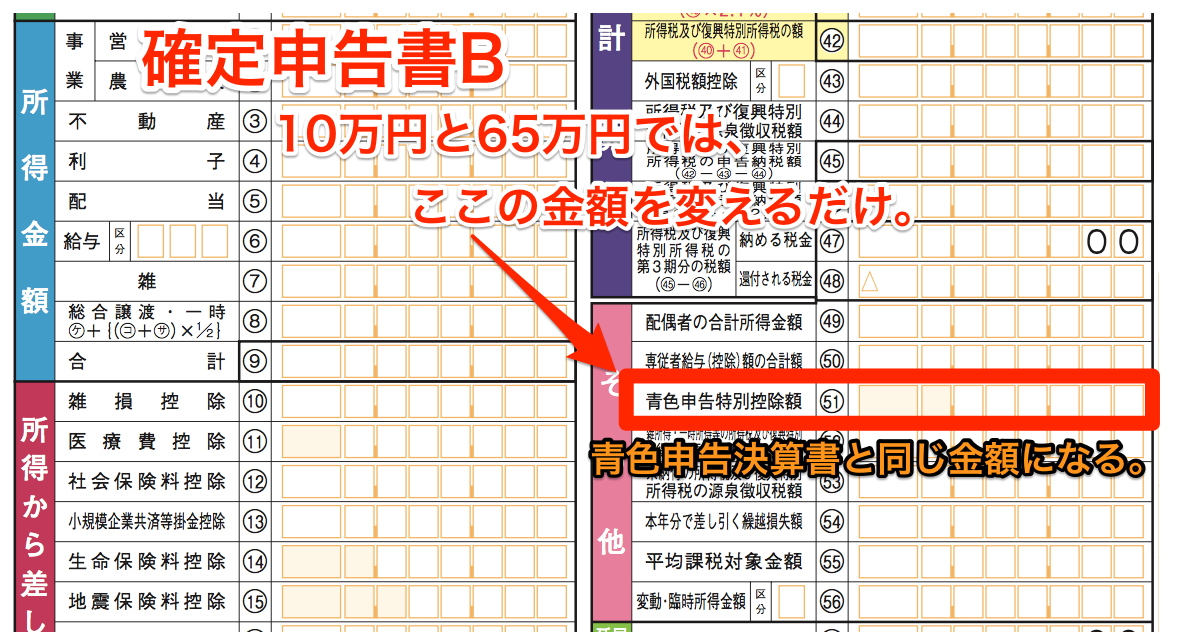

記入例、確定申告書B、特別控除10万円と65万円を切り替える。

次に、確定申告書Bの書き方です。

特別控除の金額、10万円と65万円を切り替える場合は、確定申告書の「青色申告特別控除(51)」の欄の金額が変わります。

この欄の金額は、「青色申告決算書1ページ損益計算書、青色申告特別控除(44)」と同じ金額を書き写すだけです。

10万円と65万円、青色申告承認申請書の違い。

青色申告承認申請書には、10万円と65万円で、違いはない。

青色申告を始める時に税務署へ提出する書類が、青色申告承認申請書です。

この青色申告承認申請書では、「青色申告書で確定申告することの承認」を受けているだけで、特別控除の金額「10万円・65万円」は関係ないんです。

これは、どこの税務署で聞いても同じ回答です。

そもそも、青色申告承認申請書には、「10万円と65万円」を記入する欄がどこにもありません。

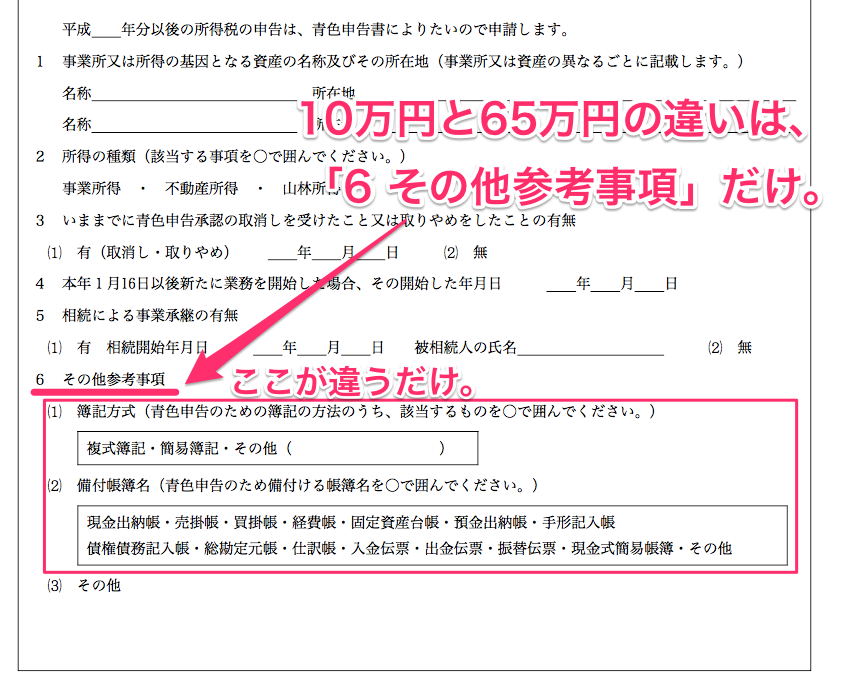

青色申告承認申請書

10万円と65万円の特別控除では、青色申告承認申請書の書き方が違います。

ただし、違いといっても「その他参考事項」の記入が違うだけ。

この「その他参考事項」の欄は、アンケート的な意味合いで書くだけで、その後に変更しても税務署への連絡は不要なんです。

だって「その他参考事項」なんですから。

仮に、簡易簿記でも債権債務等記入帳などを備え、貸借対照表が作成できれば、正規の簿記と認められると税務署も指導しています。

つまり、厳密には、簿記方式の違いで、複式簿記は65万円、簡易簿記は10万円、と決まっているわけではないのです。

まとめ、青色申告特別控除の金額の選び方

青色申告特別控除の金額の選び方、まとめです。

確定申告の直前に、貸借対照表ができれば65万円の控除、できなければ10万円の控除。

事前に、青色申告承認申請書さえ出しておけば、あとはどっちか自由に決められます。

- 青色申告特別控除の金額は自由に変更できる。

- 特別控除の金額を変更しても税務署への連絡は不要。

- 特別控除10万円と65万円の判断基準は、貸借対照表の有無。

- 青色申告の承認を受けても、白色申告できる。

- 特別控除の金額で、青色申告決算書の書き方に違いがある。

- 特別控除の金額で、確定申告書Bの書き方に違いがある。

これで私は青色申告しています。

たくさん税金払うの好きですか?