青色申告を始める書類、細かいことは気にせず提出すればOKです。

所得税の青色申告承認申請書とは?

青色申告を始めるための書類です。

青色申告を始めるために、税務署へ提出する申請書が、「所得税の青色申告承認申請書」です。

この書類の書き方で、悩むポイントは、「備付帳簿名」の◯で囲む帳簿をどれにするか?

特に、この申請書を提出する人は、事業を始めたばかりで税務署の手続きに慣れていないので、あれこれ悩んじゃいます。

結論は、記入内容は、細かいことは気にせず、結構テキトーでOKです。

提出期限は絶対に厳守、青色申告承認申請書

確定申告をする1年前が、提出期限です。

「所得税の青色申告承認申請書」の提出期限は、青色申告をする年の3月15日までです。

確定申告の期限は、翌年の3月15日なので、確定申告の1年前が提出期限です。

平成30年分の確定申告書の提出期限は、その翌年である平成31年3月15日ですが、平成30年分の青色申告承認申請書の提出期限は、その年である平成30年3月15日です。

提出期限に遅れると、その年は青色申告できずに、白色申告になります。

青色申告が1年間、待たされることになるんです。

青色申告のメリットを活用するためには、期限は絶対に遅れないようにしましょう。

これで私は青色申告しています。

記載例、所得税の青色申告承認申請書

はじめて事業を開始する人が、青色申告承認申請書に記載する内容を、具体的な記入例で、解説していきます。

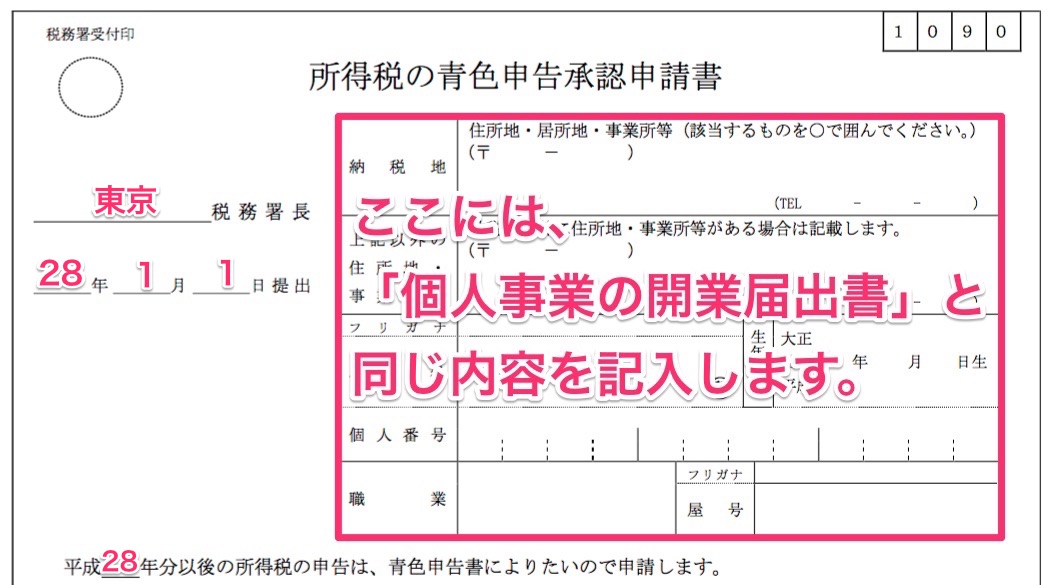

青色申告承認申請書の上段

青色申告承認申請書の上段です。

青色申告承認申請書の上の部分に書くことは、

- 提出する税務署の名称

- 提出する日付

これは、悩むことはないですよね。

所轄の税務署は、ネットで確認しましょう。

四角囲いの部分は、「個人事業の開業届出書」と同じ内容を記入するだけです。

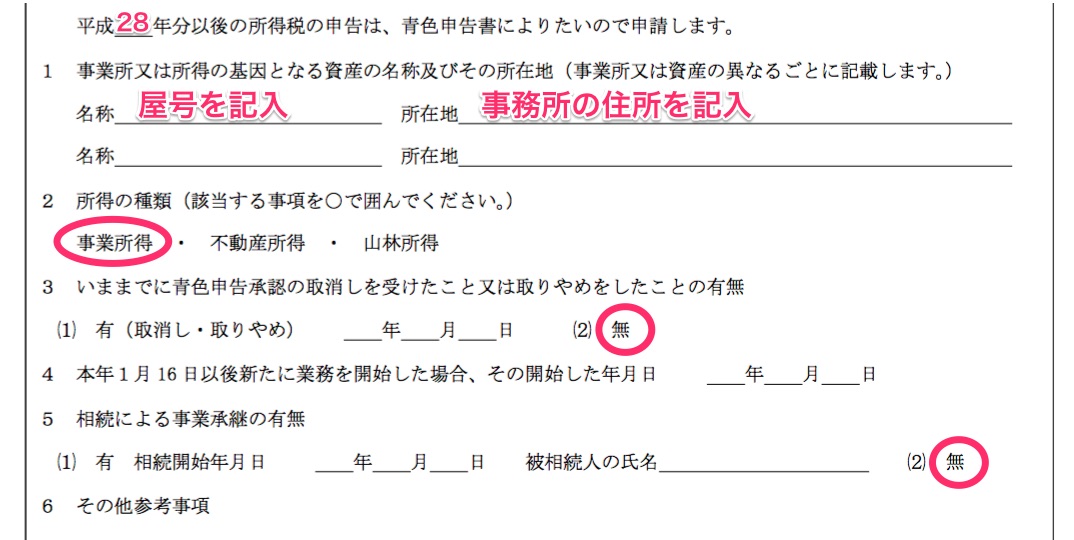

青色申告承認申請書の中段

青色申告承認申請書の中段です。

青色申告承認申請書の中段には、青色申告を始める年を記入します。

記載例では、平成28年の「28」を記入しています。

事業所の「名称」の項目

- 名称は屋号を記入

- 屋号がない場合は、「なし」と記入します。

事業所の「所在地」の項目

- 事務所の所在地を記入

- 自宅兼事務所の場合は自宅住所を記入

複数の事務所や支店がある場合は、複数記入してください。

所得の種類の項目

- 事業所得に丸をつけます。

今までに青色申告承認の取り消しを受けたことの項目

- (2)の無、に丸をつけます。

相続による事業継承の有無の項目

- (2)の無、に丸をつけます。

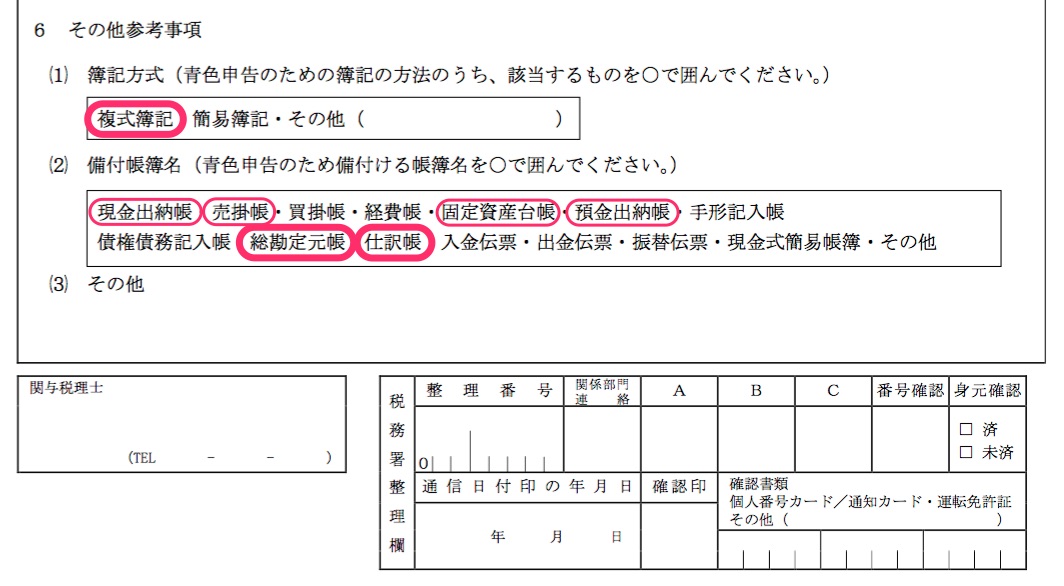

青色申告承認申請書の下段

青色申告承認申請書の下段の記入例です。

「その他参考事項」の欄です。

この欄は、参考事項なので、実は承認を受けた後に自由に変更して大丈夫なんです。

(1)簿記方式の項目

- 青色申告特別控除65万円を受けたい人は「複式簿記」

- 青色申告特別控除10万円だけなら「簡易簿記」

複式簿記で帳簿を作れば、65万円の特別控除です。

ただし、この申請書の記入内容からは、承認を受けた後から自由に変更できます。

たとえ、複式簿記に丸をつけていても、簡易簿記しか作成できなかったら、特別控除は10万円だけになります。

(2)備付帳簿名の項目

この項目が、青色申告承認申請書で悩むポイントです。

どの帳簿に丸をつけるか悩みますが、結論は、細かいことは気にせず、現時点での予定を書けばいいんです。

結構テキトーでOKってことです。

上の簿記方式の項目と同じで、「その他の参考事項」なので、アンケート的な意味合いの項目です。

この承認申請書に書いた内容から、先々、帳簿が増えたり減ったりしても、全然OKなんです。

とりあえず、「総勘定元帳」「仕訳帳」には、丸をつけましょう。

複式簿記では、この2つを主要簿と言って、最も大事な帳簿です。

どんな会計アプリを使っても、この2つの帳簿は簡単に作成できますので、ご心配なく。

その他の帳簿は、わかる範囲で丸をつけてください。

複式簿記では、2つの主要簿の他は補助簿と呼んでます。

補助簿は必要になった時に、必要なものを作ればOK。

総勘定元帳があれば、補助簿は必ずしも必要ありません。

記載例は、私が青色申告承認申請書を提出するときに、丸をつけた帳簿です。

ネットで内職する人は、これと同じ感じで十分です。

まとめ、所得税の青色申告承認申請書の記入のポイント

早めに提出して、特別控除で節税しましょう。

- 青色申告を始める時に提出

- 提出期限は、確定申告の1年前

- 提出期限だけは厳守。

- 記入内容は結構テキトーでOK。

- 特別控除65万円と10万円は自由に変更可能。

これで私は青色申告しています。

たくさん税金払うの好きですか?