従業員から源泉徴収した所得税の、税務署への納付期限を変更できます。

源泉所得税の納期の特例の承認に関する申請書とは?

この特例申請書の提出で、源泉徴収の事務作業が楽になります。

「源泉所得税の納期の特例の承認に関する申請書」とは、税務署への源泉所得税の納付を、毎月から、年2回へ変更できる特例を、受けるための申請書類です。

給与事務の手間が省けるので、必ず申請しましょう。

ただし、原稿料などは、この特例の対象外なので注意が必要です。

納期の特例を受けるメリットは?

毎月の事務作業が、年2回だけになります。

給与の源泉徴収の事務作業は面倒ですが、この特例を受けると事務作業が減らせるメリットがあります。

源泉徴収した所得税などの納付期限は、原則、給与や報酬を支給した翌月の10日までです。

従業員に給与を支払ったら、毎月、税務署へ源泉所得税を納めなければいけません。

この毎月の所得税の納税期限を、半年に1回にまとめてもらうのが、納期の特例申請です。

- 1月から6月の給与からの源泉徴収は、7月10日が納付期限

- 7月から12月の給与からの源泉徴収は、翌年1月10日が納付期限

この特例で、まとめて納付にすると、事務の手間が6分の1にできます。

給与支払事務所になると、仮に給与を誰にも支払わなくても、支払いなしの実績だけは、税務署へ送付しなければいけません。

年2回になると、半年に1回だけの送付でよくなります。

特例の対象になる条件

従業員が常時9人以下ならOK。

この特例を申請できるのは、給与の支給人員が常時9人以下の場合です。

小規模な個人事業主だけが、この特例を受けられます。

パートやアルバイトであっても、長期間雇っていれば、常時の従業員になります。

個人事業主でも、常時10人以上の従業員を雇用すると、この特例は受けられないので、源泉所得税は毎月納付します。

法人でも従業員が9人以下なら、この特例が受けられます。

ただし、多忙な時期に、一時的に雇った人数は、常時の人数に含みません。

例えば、

- 通常は8名の従業員

- 年度末の3月に臨時に5名のアルバイトを雇用

- 3月は8名+臨時5名=13名

この場合は、常時は8名なので、臨時を合わせると一時的に13名でも、この納期の特例を申請できます。

納期の特例の注意点

外注先への支払いは、特例の対象外です。

この特例で、納期が年2回になるのは、原則、雇用している従業員への給与です。

個人事業主でも、外注報酬で源泉徴収が必要な場合があります。

雇用関係のない外注先への報酬は、ほとんど納期の特例の対象外です。

外注先への報酬で、納期の特例の対象になるのは、弁護士や税理士などの「士業」へ支払う報酬だけです。

いわゆる士業への報酬以外の、原稿料金、取材料金、イラスト料金、デザイン料金などで、支払った報酬からの源泉徴収は、納期の特例が受けられないことに注意しましょう。

この納期の特例の対象外になる源泉徴収した税金は、報酬支払いの翌月10日までに、毎月源泉所得税を納付しなければいけません。

忘れないように注意しましょう。

具体的な記載例、源泉所得税の納期の特例の承認に関する申請書

はじめて納期の特例申請書を提出する場合の、具体的な記入例を紹介します。

これが今回のモデルケースです。

- 提出は4月1日

- 5月から従業員を雇用の予定

- これまで給与の支払い実績なし

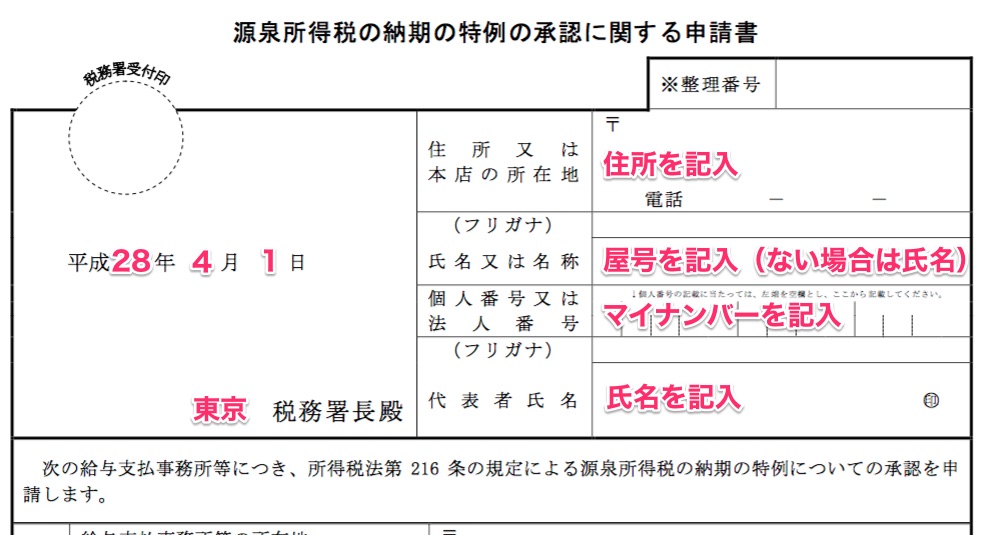

納期の特例申請書の上段

納期の特例申請書の上段です。

「氏名又は名称」の欄

ここには屋号を記入します。

屋号がない場合は、氏名を記入します

「代表者氏名」の欄

個人事業主の氏名を記入します。

氏名又は名称で、屋号ではなく氏名を既に記入していても、省略せず記入します。

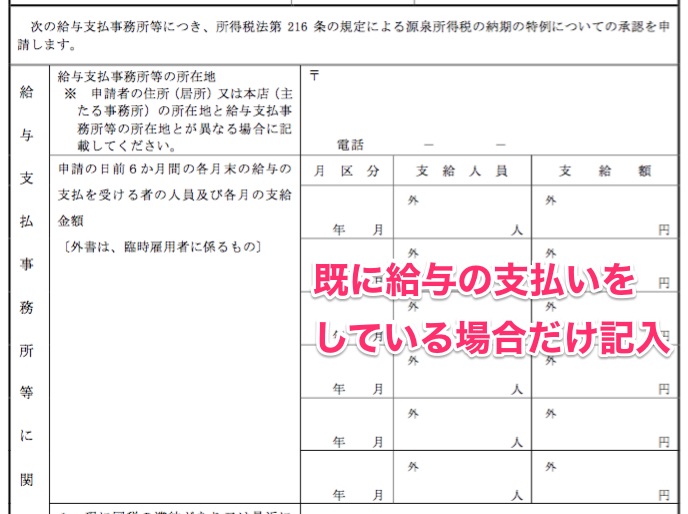

納期の特例申請書の中段

納期の特例申請書の中段です。

ここには何も記入しません。

既に給与の支払い実績がある場合は、直近6カ月の給与支払い状況を記入します。

例えば、平成28年3月の支給実績が、既にある場合。

- 臨時のアルバイト1名に15万円

- 2名の常時の従業員にそれぞれ20万円

この場合は、臨時の雇用者の文を「外」に書いて、2段書きにします。

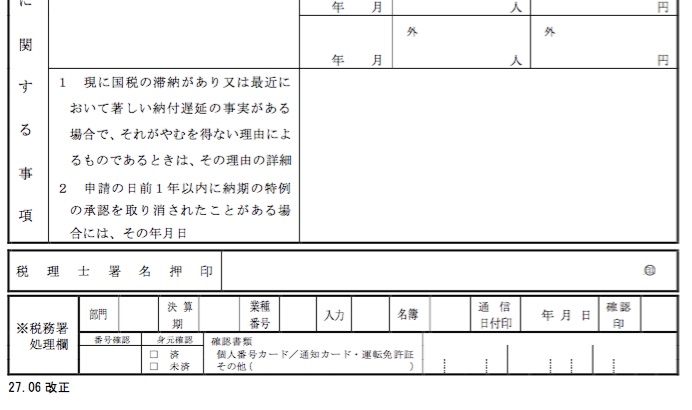

納期の特例申請書の下段

納期の特例申請書の下段です。

税金の滞納などがなければ、何も書きません。

この納期の特例申請書は、ほとんど書く内容はありません。

提出期限、源泉所得税の納期の特例の承認に関する申請書

提出期限は前月まで。

源泉所得税の納期の特例の承認に関する申請書は、前月までに、所轄の税務署へ提出します。

例えば、10月分の源泉所得税を、まとめて納付に変更したい場合は、9月末までに、納期の特例申請書を提出します。

9月末に遅れ10月1日に提出した場合は、10月分の納付期限は11月10日のままで、11月分から特例対象になります。

実際に給与を支払う前から、手続きはできます。

同時に提出する書類は?

納期の特例申請書は、他の書類と同時に提出します。

はじめて誰かに給与を支払う時には、「給与支払事務所等の開設届出書」と、納期の特例申請を、事前に税務署へ手続きをしておきましょう。

家族の専従者に給与を支払う場合も、「青色事業専従者給与に関する届出書」の提出と同時に、この納期の特例申請を忘れないようにしましょう。

会計処理や帳簿は、アプリを使いながら覚えましょう。

いろいろ悩むより、会計アプリを無料で試してみましょう。

会計処理は、難しくて面倒に感じますが、自分で実際に帳簿を作ってみるのが、一番早く覚える方法です。

会計アプリを使えば、誰でも簡単に帳簿が作れますよ。

これで私は青色申告しています。

たくさん税金払うの好きですか?