現金主義で帳簿を作る時の、税務署への届け出手続きの方法、申請書類の記入例を、画像で解説します。

-

このページの目次

- 現金主義の手続き方法

- 届出書の提出期限

- 届出書の記入例、白色申告者

- 届出書の記入例、青色申告者

現金主義の帳簿が認められる手続き方法

現金主義の帳簿が認められる条件は、この3つです。

- 青色申告者

- 2年前の収入が300万円以下の小規模個人事業主

- 税務署への届け出が必要。

白色申告では、現金主義の帳簿は認めらません。

現金主義の帳簿は、青色申告の承認を、必ず同時に受ける必要があります。

申請書類はこれ、現金主義の帳簿

帳簿を現金主義で作るには、税務署への手続きが必要です。

手続きの方法は、2種類の方法があり、申請書類も2種類あります。

- 青色申告と現金主義を同時に申し込む。

- 青色申告は承認済みで、現金主義を申し込む。

1の、青色申告と現金主義を同時に申し込む時の書類は、

「所得税の青色申告承認申請書(兼)現金主義の所得計算による旨の届出書」

2の、すでに青色申告は承認済みで、現金主義を申し込む時の書類は、

「現金主義による所得計算の特例を受けることの届出書」

届出書の提出期限、現金主義の帳簿

申請の期限に注意しましょう。

税務署への申し込み書類の提出期限は、現金主義で帳簿を作ろうとする年の、3月15日まで。

翌年の3月15日と勘違いしないでくださいね。

確定申告の期限は、翌年の3月15日までなので、確定申告の1年前までが、現金主義の届出の期限となります。

確定申告の直前では、間に合いません。

これは、青色申告申請の期限と同じですね。

【提出期限の具体例】

平成30年分の帳簿を現金主義にしたい場合。

- 現金主義届出書の提出期限は、平成30年3月15日まで。

- 確定申告書の提出期限は、平成31年3月15日まで。

確定申告する一年前が、現金主義届出書の締め切りです。

これで私は青色申告しています。

届出書の記入例、白色申告者が現金主義を申請

白色申告者が届出する場合の書類の書き方です。

「所得税の青色申告承認申請書(兼)現金主義の所得計算による旨の届出書」

現在は白色申告で、青色申告の承認と同時に、現金主義を届け出る場合は、この書類を使います。

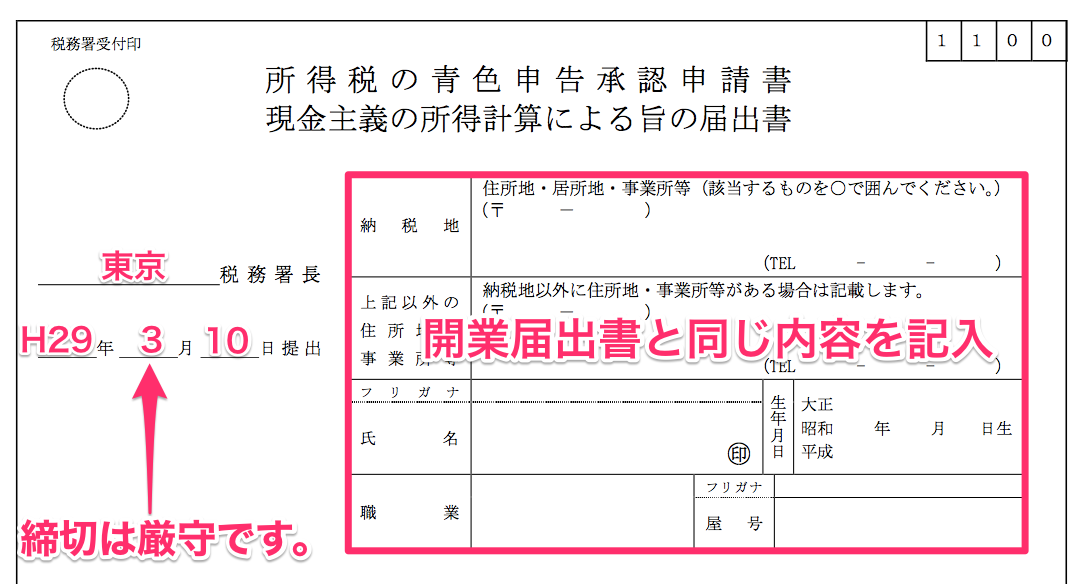

この書類の具体例では、

- 平成29年分の帳簿を現金主義へ変更

- 平成29年3月10日に税務署へ提出(期限は平成29年3月15日まで)

つまり、平成30年3月に提出する確定申告から、現金主義に変更することになります。

上段、現金主義の届出書

上段には、氏名や住所などの情報を記入します。

所轄の税務署名と、提出日、自分の個人情報を記入します。

個人情報は、開業届出書と同じ内容を記入します。

提出日は、締切を厳守してください。

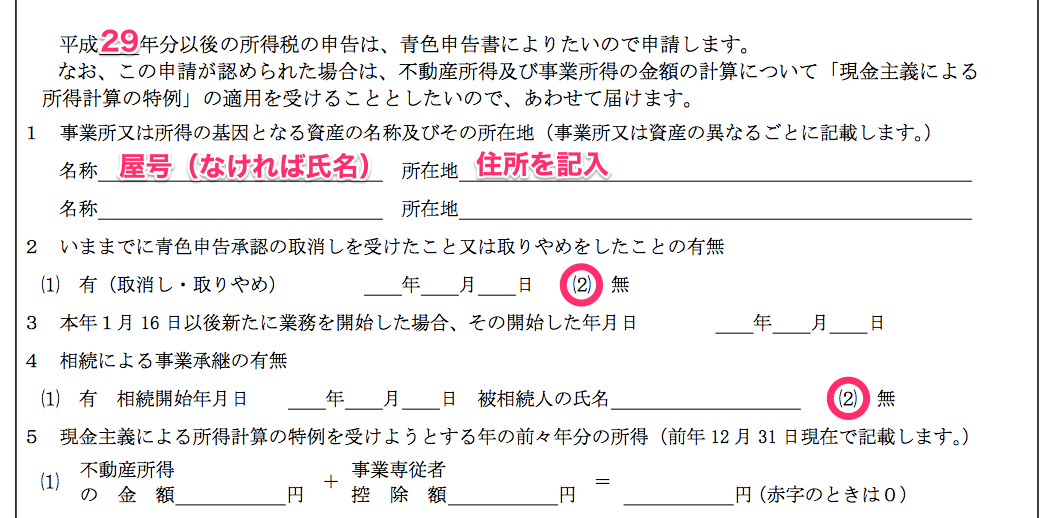

中段、現金主義の届出書

届出書の中段の書き方です。

「年」の項目

現金主義で書類を作りたい年を記入します。

「1.事業所の名称など」

名称には、屋号を記入します。屋号をつけてない場合は、自分の氏名を記入してください。

住所には、事務所か自宅の住所を記入しまs。

「2.青色申告取消の有無」

(2)の無に丸印をつけます。

過去に青色申告を取り消されていた場合には、取消の日から1年間は承認されません。

「3.本年1月16日以後に新規事業開始」

以前から事業をやっていた場合には、記入しません。

その年の1月16日以後に事業を開始した場合だけ、記入してください。

「4.相続による事業継承の有無」

(2)の無に丸印をつけます。

もし、相続で事業を始めた場合は、この項目を記入します。

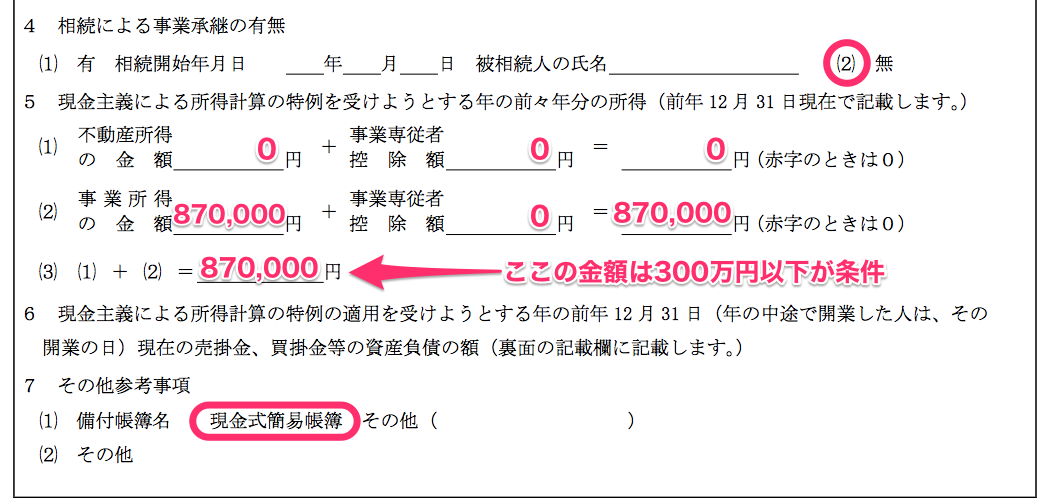

下段、現金主義の届出書

届出書の下段の書き方です。

前々年分の所得は、300万円以下が条件です。

「5.前々年分の所得」

この具体例では、H29年分以後の手続きなので、ここには平成27年分の所得を記入します。

事業所得の金額とは、必要経費を差し引いた後の金額です。

(3)の合計金額が、300万円以下であることが、現金主義が認められる条件です。

「6.前年12月31日現在の資産負債の額」

この項目は、用紙裏面の表に記入します。

「7.その他参考事項」

ここは、現金式簡易帳簿に、とりあえず丸印をつけましょう。

この項目は、参考扱いなので深く考えなくて大丈夫です。

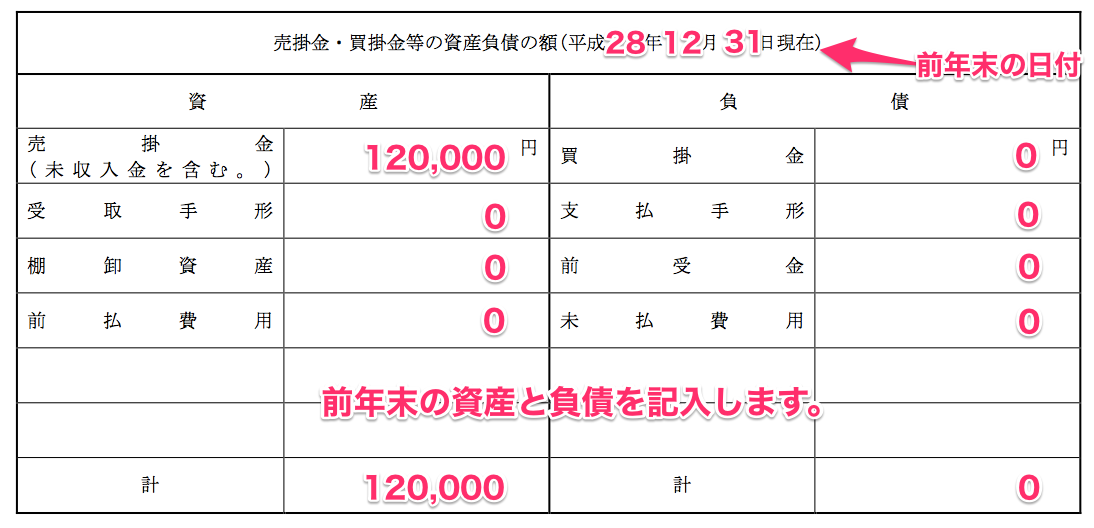

裏面、現金主義の届出書

裏面にも記入欄があります。

この裏面の表には、表面の「6.前年12月31日現在の資産負債の額」の項目を記入します。

この具体例では、H29年分以後の手続きなので、ここには平成28年12月31日現在の資産と負債の金額を記入します。

いわゆる、ツケで売った売掛金がある場合、売れ残り商品の在庫の棚卸資産がある場合などは、この表に記入します。

この具体例では、ツケで売った売掛金が12万円。

売れ残りの商品在庫などは無し、の状態を記入しています。

ここまでで、白色申告者が届出する書類の記入は終わりです。

届出書の記入例、青色申告者が現金主義を申請

青色申告者が届出する場合の書類の書き方です。

「現金主義による所得計算の特例を受けることの届出書」

すでに青色申告の承認は受けていて、現金主義だけを届け出る場合は、この書類を使います。

この書類の具体例では、

- 平成29年分の帳簿を現金主義へ変更

- 平成29年3月10日に税務署へ提出(期限は平成29年3月15日まで)

つまり、平成30年3月に提出する確定申告から、現金主義に変更することになります。

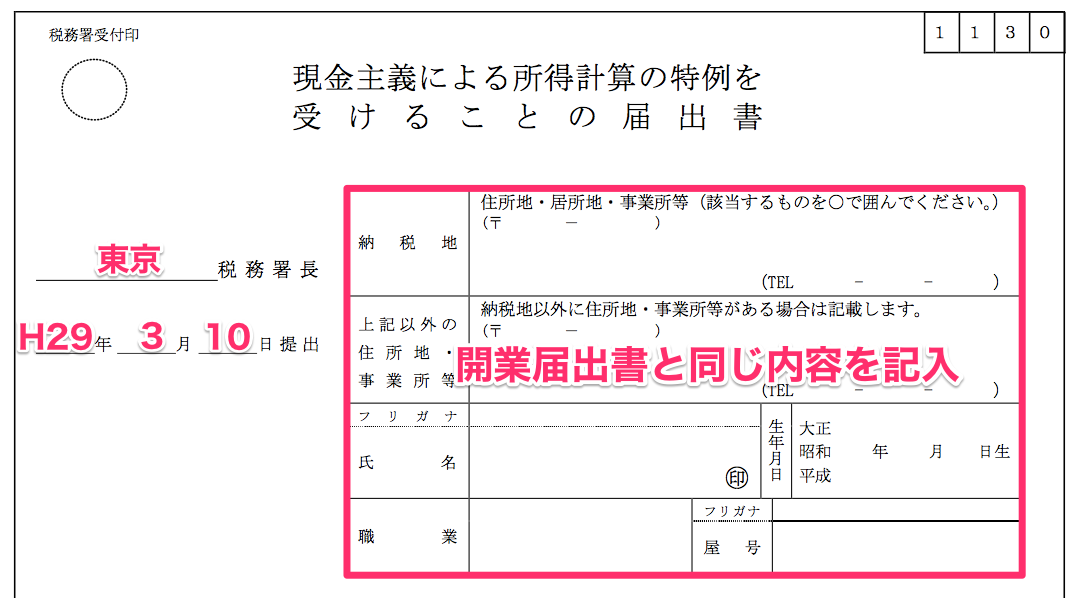

上段、現金主義の届出書

届出書上段の書き方です。

所轄の税務署名と、提出日、自分の個人情報を記入します。個人情報は、開業届出書と同じ内容を記入します。

提出日は、締切を厳守してください。

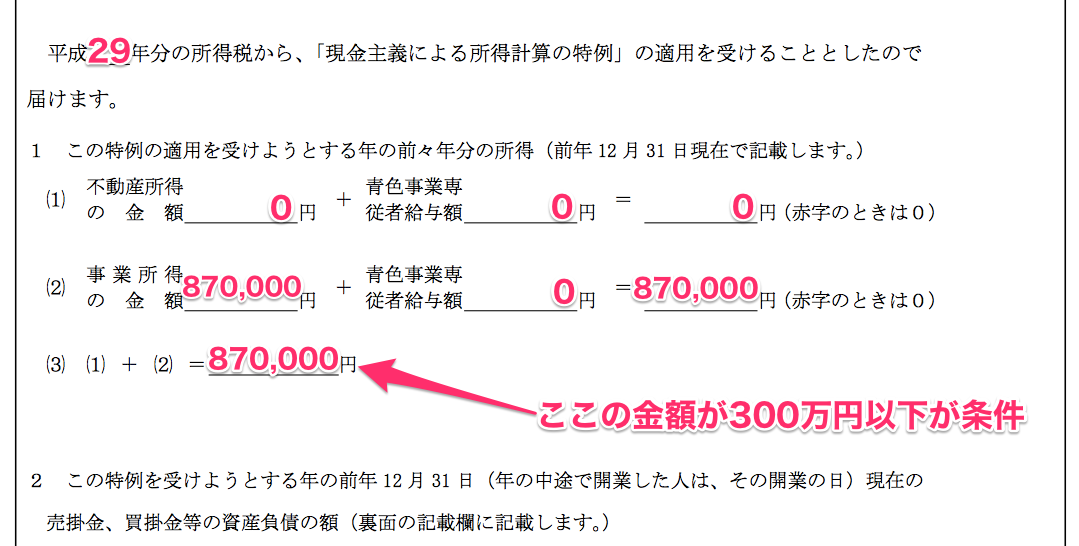

中段、現金主義の届出書

届出書中段には、前々年分の所得を記入します。

「年」の項目

現金主義で書類を作りたい年を記入します。

「1.前々年分の所得」

この具体例では、H29年分以後の手続きなので、ここには平成27年分の所得を記入します。

事業所得の金額とは、必要経費を差し引いた後の金額です。

(3)の合計金額が、300万円以下であることが、現金主義が認められる条件です。

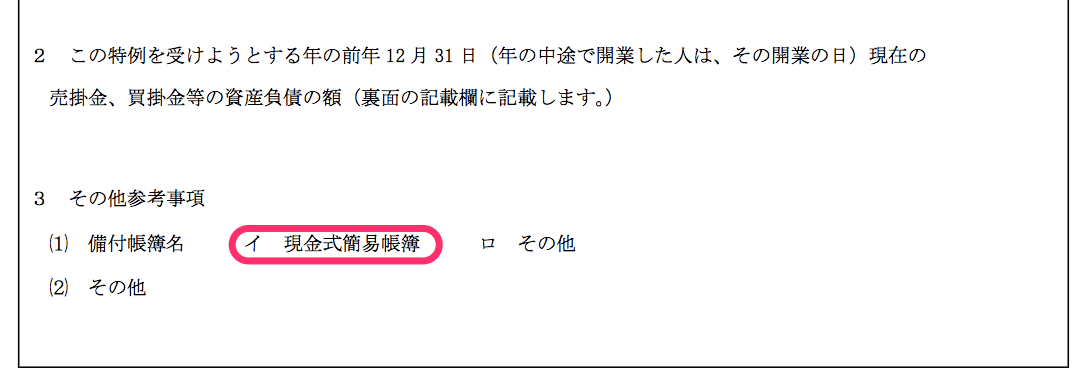

下段、現金主義の届出書

届出書下段の書き方です。

「2.前年12月31日現在の資産負債の額」

この項目は、用紙裏面の表に記入します。

「3.その他参考事項」

ここは、現金式簡易帳簿に、とりあえず丸印をつけましょう。

この項目は、参考扱いなので深く考えなくて大丈夫です。

裏面、現金主義の届出書

裏面には前年末の資産負債を記入します。

この裏面の表には、表面の「2.前年12月31日現在の資産負債の額」の項目を記入します。

この具体例では、H29年分以後の手続きなので、ここには前年末の日付、平成28年12月31日現在の資産と負債の金額を記入します。

いわゆる、ツケで売った売掛金がある場合、売れ残り商品の在庫の棚卸資産がある場合などは、この表に記入します。

この具体例では、ツケで売った売掛金が12万円。売れ残りの商品在庫などは無し、の状態を記入しています。

ここまでで、青色申告者が届出する書類の記入は終わりです。

まとめ、現金主義の帳簿の手続き方法。

現在の申告方法が、白色か青色かで、届出書の種類が違います。

青色申告と現金主義を同時に申し込む時の書類は、

- 「所得税の青色申告承認申請書(兼)現金主義の所得計算による旨の届出書」

すでに青色申告は承認済みで、現金主義を申し込む時の書類は、

- 「現金主義による所得計算の特例を受けることの届出書」

青色申告の承認は審査がありますが、現金主義は届け出るだけで審査はありません。

現金主義の帳簿は、超シンプルで簡単。

ただし、複式簿記の正規の帳簿を作ると、節税メリットがたくさんありますよ。

会計アプリを使えば、現金主義じゃなく、正規の帳簿も簡単です。

正規の帳簿の、アプリを使えば簡単ですよ。

会計処理や帳簿は、アプリを使いながら覚えましょう。

いろいろ悩むより、会計アプリを無料で試してみましょう。

会計処理は、難しくて面倒に感じますが、自分で実際に帳簿を作ってみるのが、一番早く覚える方法です。

会計アプリを使えば、誰でも簡単に帳簿が作れますよ。

これで私は青色申告しています。

たくさん税金払うの好きですか?