現金主義の帳簿の特例を、取りやめる時の手続き方法です。

-

このページの目次

- 手続き方法と提出期限

- 小規模事業者の除外で自動取消

- 記入例、取りやめ届出書

現金主義による所得計算の特例を受けることの取りやめ届出書

「現金主義の取りやめ届出書」の書き方を、画像で具体的に丁寧に解説します。

所轄の税務署へ「現金主義の取りやめ届出書」を提出すると、現金主義の帳簿の特例をやめられます。

この届出書の正式名称はちょっと長くて「現金主義による所得計算の特例を受けることの取りやめ届出書」です。

提出期限、現金主義の取りやめ届出書

- 提出期限は、取りやめようとする年の3月15日まで。

- 確定申告の期限は、翌年の3月15日まで。

つまり、確定申告の1年前までに、届出書は提出しなきゃいけないんです。

例えば、平成30年分の確定申告で、現金主義をやめて、正規の帳簿で確定申告書を作成したい場合は、「確定申告書」の提出期限は、平成31年3月15日までですが、「現金主義の取りやめ届出書」の提出期限は、平成30年3月15日までです。

この届出書の締め切り平成30年3月15日に遅れると、平成30年分の確定申告は、現金主義の帳簿のままで提出することになります。

これで私は青色申告しています。

自動的に取り消される場合、小規模事業者じゃなくなった。

事業所得が年間300万円を超えると、翌々年は小規模事業者ではなくなります。

小規模事業者じゃなくなった時には、現金主義の特例は、自動的に取り消されて、「現金主義の取りやめ届出書」の提出は不要です。

小規模事業者とは、2年前の事業所得が300万円以下が条件です。

事業所得が300万円を超えたら、翌々年からは、手続きなしで、強制的に発生主義の帳簿に変更されます。

税務署から連絡はありませんので、忘れずに。

小規模事業者となる具体例です。

例えば、事業所得が、

・H27年、200万円

・H28年、400万円

・H29年、250万円

だった場合、平成28年の翌々年である平成30年は、小規模事業者の条件から外れてしまいます。

そのため、平成30年分の確定申告では、自動的に現金主義は取りやめになり、強制的に発生主義での帳簿が義務付けられます。

仮に、平成30年の事業所得が300万円以下であっても、2年前の平成28年の事業所得が300万円を超えているので、小規模事業者からは除外されます。

しかし、平成29年の事業所得が300万円以下なので、平成31年分の確定申告では、再び小規模事業者になるので、現金主義で確定申告をすることができます。

この現金主義の特例は、所得の少ない個人事業主に対して、帳簿作成の負担を軽減するのが目的です。

所得が増えたら、面倒でも正しい簿記で帳簿を作りなさいってことなんです。

これで私は青色申告しています。

具体的な記載例、現金主義の取りやめ届出書

これが、今回のモデルケースです。

- H27年2月に現金主義の届出手続き

- H27年分確定申告は、現金主義で提出

- H28年分確定申告は、現金主義で提出

- H29年分確定申告から、現金主義を取りやめて、正規の帳簿の変更したい。

この場合、「現金主義の取りやめ届出書」の提出期限は、平成29年3月15日までです。

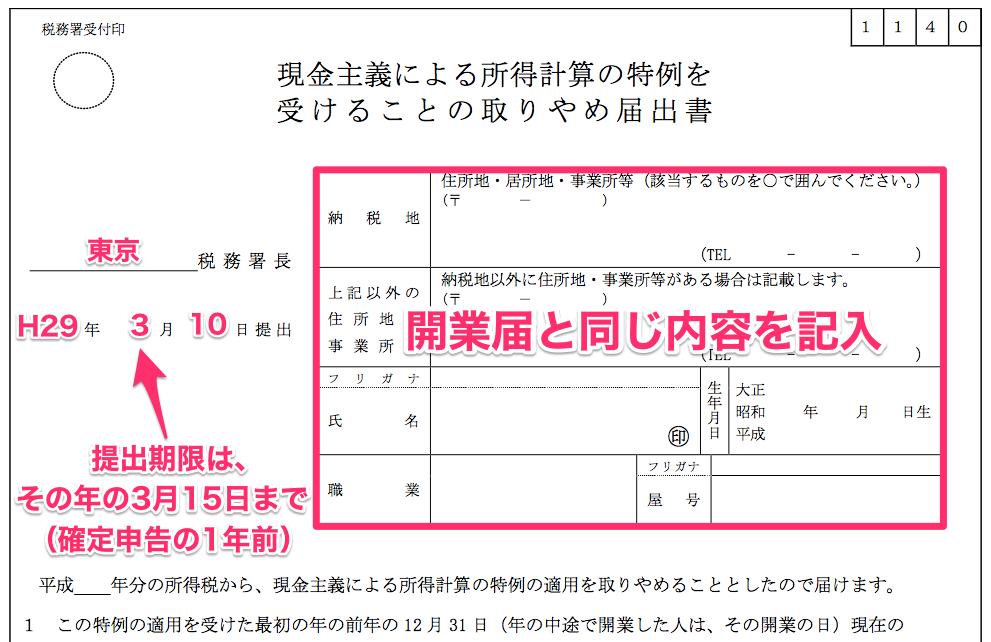

上段、現金主義の取りやめ届出書

届出書の上段の記入例です。

届出書の上段には、次の項目を記入します。

- 所轄税務署の名称

- 届出書の提出日

- 自分の個人情報

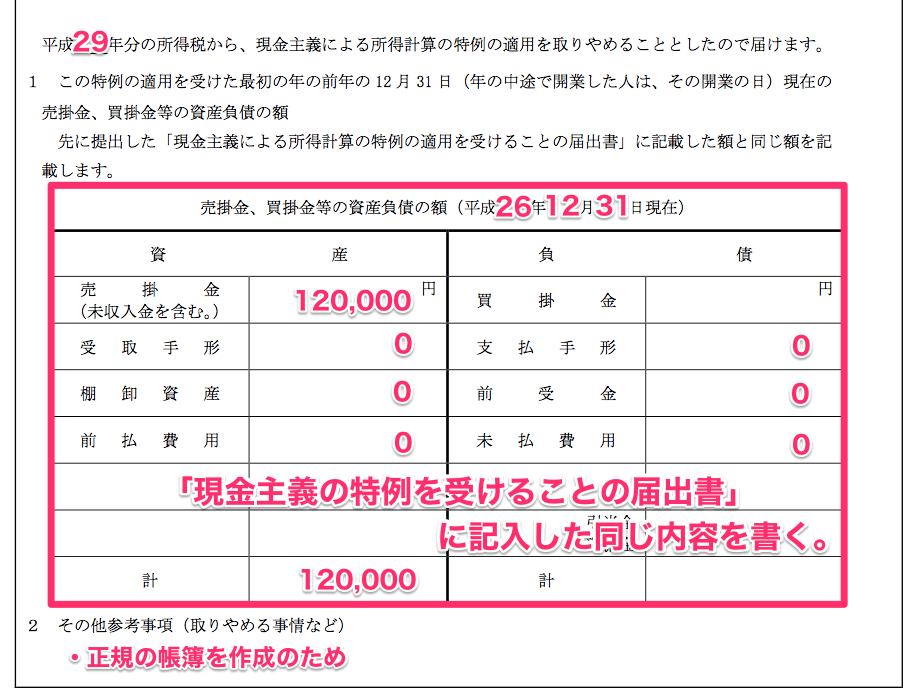

下段、現金主義の取りやめ届出書

届出書の上段の記入例です。

届出書の下段には、まず、現金主義を取りやめる年を、空白に記入します。

記入例では、取りやめる年の「29」を書いています。

「1.売掛金、買掛金等の資産負債の額」の欄

ここには、現金主義を申請した届出書と同じ内容を、表に記入します。

この具体例では、H27年分確定申告から現金主義の特例を受けた場合なので、平成26年12月31日現在の状況を記入します。

「現金主義の届出書」のコピーがあれば、そのまま書き写せますが、コピーがなければ、わかる範囲で記入して、税務署の担当者へ相談しましょう。

税務署は、気にせず受理してくれます。

「2.その他参考事項」の欄

ここには、現金主義を取りやめる事情などを記入します。

「正規の帳簿を作成のため」、と記入しておけば十分です。

何も書かなくても、特に問題ありません。

まとめ、現金主義の取りやめ届出書

節税のためには、提出期限を厳守しましょう。

届出書の書き方は簡単ですが、厳しいのは提出期限です。

提出期限に遅れると、もう一年、現金主義を続ける事になります。

現金主義の帳簿では、65万円の青色申告特別控除は受けられません。

節税のためには、現金主義ではなく、早く発生主義で正規の簿記を作りましょう。

会計処理や帳簿は、アプリを使いながら覚えましょう。

いろいろ悩むより、会計アプリを無料で試してみましょう。

会計処理は、難しくて面倒に感じますが、自分で実際に帳簿を作ってみるのが、一番早く覚える方法です。

会計アプリを使えば、誰でも簡単に帳簿が作れますよ。

これで私は青色申告しています。

たくさん税金払うの好きですか?