個人事業主と会社員では、税金の支払い方法、税金の種類に違いがあります。

個人事業主と会社員、税金の違いは?

会社から給料をもらうサラリーマンは、給料から税金を差し引かれています。

いわゆる天引きですね。

それに対して、個人事業主は、自分で確定申告して税金を支払います。

1、税金の支払い方法、会社員は年末調整。

会社員は、会社が自動的に納税してくれます。

サラリーマンは毎月給料から税金が天引きされています。

そして、年末調整で1年間の税金を計算して、納税額の過不足を調整します。

年末調整では、会社員本人は書類を会社に提出するだけで、あとは会社が納税の手続きをしてくれます。

住宅ローンの初年度や、医療費が高額になった場合などの、特別な事情がない限り、会社員には確定申告の必要はありません。

個人事業主にとっての確定申告は、サラリーマンでは実質的に年末調整に相当します。

会社員にとって税金とは、会社が年末調整で計算して、自動的に納税してくれるものなのです。

これで私は青色申告しています。

2、税金の支払い方法、個人事業主は確定申告。

個人事業主は、全て自分で計算して納税します。

個人事業主の場合は、自分で税金の金額を計算して、自分で納税の手続きをします。

事業の帳簿を作り、売上から必要経費を差し引いて、納税の基礎となる所得を計算します。

さらに、個人の事情を反映した所得控除を差し引いた確定申告書を作成して、税務署に提出。

それから、自分で税金を支払い、納税が完了します。

個人事業主にとって税金とは、自分で確定申告して、納税するものなのです。

3、個人事業主の方が、サラリーマンより、税金が有利って本当なの?

会社員には、領収書不要の「みなし必要経費」があります。

個人事業主は、事業での売り上げから、いろんな必要経費を差し引けるので、税金の面で、サラリーマンより優遇されていると、言われることがあります。

しかし、サラリーマンには、給与所得控除をいう制度があります。

この給与所得控除とは、サラリーマンにとっての必要経費のようなもの。

実際には使っていないお金を、必要経費とみなして給与収入に応じて差し引けるのです。

ちなみに、年収600万円の会社員なら、給与所得控除は174万円、年収500万円なら154万円です。

個人事業主の場合は、会社員のような「みなし必要経費」ありません。

事業で使ったお金の領収書やレシートをかき集めて保管する、そして帳簿を作って記録して、初めて必要経費として認められます。

会社員から見たら、領収書を集めたら税金が安くなる個人事業主が、羨ましく思えます。

しかし、個人事業主から見たら、領収書がなくても、使っていないお金の分まで、税金が安くなる会社員が、羨ましく思えるのです。

4、所得税の支払い、会社員は先払い、個人事業主は後払い。

個人事業主は、所得税も住民税も後払い、計画性が必要です。

会社員は、毎月の給料から、所得税の相当する金額が差し引かれています。

源泉徴収という制度です。

年末調整の前から、税額を見込みで納税しているのです。

それに対して、個人事業主は、1年間が終わり、翌年の3月までに確定申告してから、所得税を納税します。

所得税は後払いになるので、税金の分だけ資金を確保しておく必要があります。

住民税の支払いについては、会社員でも、個人事業主でも、どちらでも後払いする制度になっています。

これで私は青色申告しています。

5、個人事業主が納める税金の種類

個人事業主は、納める税金の種類がたくさんあります。

- 所得税

- 住民税

- 事業税

- 消費税

これが個人事業主が納税する税金の種類です。

会社員の場合は、所得税と住民税だけで、事業税と消費税は納税しません。

所得税は、個人事業主が確定申告で計算して納税します。

この所得税の確定申告では、実は同時に、住民税と事業税の申告も兼ねています。

所得税は国に納める税金なので、国税を所管する税務署へ申告します。

住民税と事業税は、自治体に納める地方税なので、本来は市役所などへの申告が必要です。

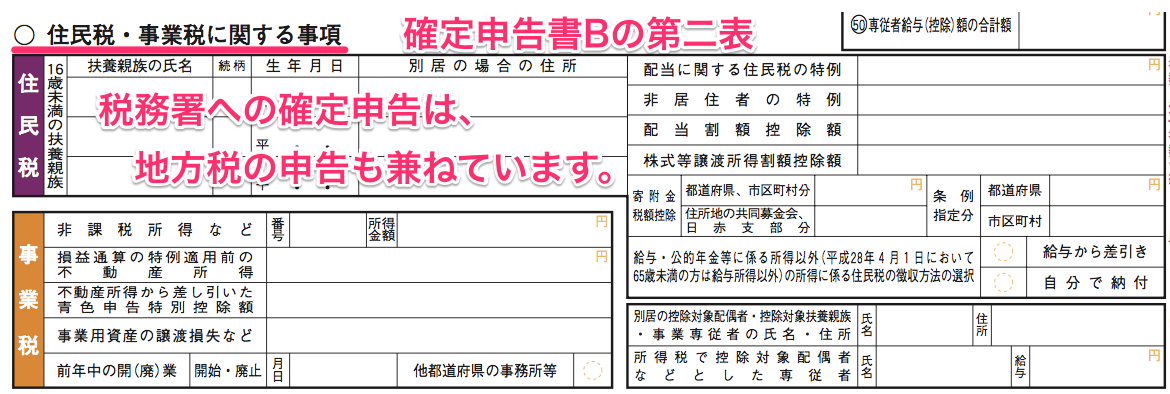

しかし、税務署へ提出する確定申告書Bの第二表の中に、「住民税・事業税に関する事項」があり、この情報が税務署から市役所へ渡されて、あとは自動的に住民税と事業税の納付通知が郵送されてきます。

住民税と事業税は、市役所が計算した納税額が通知書に書いてあるので、個人事業主でも自分で計算する必要はありません。

会社員の場合は、所得税は会社が計算して納税してくれます。

そして、住民税は、市役所からの納税通知が会社に届いて、会社が社員の住む市役所へ納税してくれます。

会社員本人には、会社が発行する所得税の源泉徴収票、自治体が発行する住民税の通知書が、会社から渡されます。

消費税は、売上が1,000万円を超えると、納税義務が発生します。

売上1,000万円以下の個人事業主は、納税義務が免除されるので、消費税の申告の必要はありません。

-

事業税の仕組み、非課税に?個人事業の開業届出書の書き方で決まる。

-

消費税、納税額の計算、具体例で解説

-

個人事業主の消費税は絶対に、簡易課税方式を選択する理由

-

消費税の仕組み、免税・課税事業者の条件、売上1,000万円超

会計処理や帳簿は、アプリを使いながら覚えましょう。

いろいろ悩むより、会計アプリを無料で試してみましょう。

会計処理は、難しくて面倒に感じますが、自分で実際に帳簿を作ってみるのが、一番早く覚える方法です。

会計アプリを使えば、誰でも簡単に帳簿が作れますよ。

これで私は青色申告しています。

たくさん税金払うの好きですか?