継続性の原則は、すべての企業、個人事業主の会計の基準です。

どっちでもいいけど、続けること。それが会計のルールです。

「継続性の原則」とは、一度決めた勘定科目や会計基準を、継続的に使うこと。

すべての企業、個人事業主の会計の基準です。

例えば、自動車のガソリン代は、消耗品費か、旅費交通費か、追加した勘定科目の自動車関係費か。

勘定科目は一つには決められてなく、どちらでも仕訳できるものは、個人事業主の判断で、どの勘定科目にしても構いません。

重要なのは、一度決めた勘定科目を、継続的に使うことです。

これを会計の「継続性の原則」といいます。

これで私は青色申告しています。

会計基準、勘定科目を変えたい時は。

変えた方が、帳簿がわかりやすくなるなら、変えてもOK。

ただ、事業を続けていると、同じ勘定科目を使用すると、不都合が出てくる場合があります。

事業規模が大きくなると、消耗品費が多すぎて内容がわからなくなる。

事業用の自動車が多くなり、その費用がわからない。

こんな状況になったら、新しい勘定科目を追加しましょう。

勘定科目の変更、青色申告決算書の記入例

勘定科目を変更したら、青色申告決算書に説明を記入します。

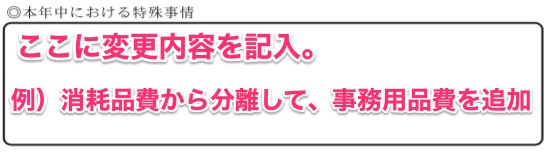

新しい勘定科目の追加などで、これまでと勘定科目の仕訳方法を変更する時には、青色申告決算書3ページの、「本年中における特殊事情」欄に、その変更内容を記入します。

青色申告決算書3ページ

以前は、消耗品費に仕訳していた事務用品の購入費用を、新たに追加した事務用品費に変更した場合は、「消耗品費から分離して、事務用品費を追加」と特殊事情欄に記入します。

仕訳方法を変更する時の注意点は、勘定科目の変更は、その年の初めから1年を通じて変更します。

なるべく、年の途中での変更はしないでください。

継続性の原則、企業会計原則

継続性の原則は、企業会計原則で規定されています。

この「継続性の原則」は、「企業会計原則」の中で決められた会計基準です。

企業会計原則とは、法令によって強制はされませんが、すべての法人、個人事業主が会計を処理するにあたって、従わなければならない会計基準で、税務署もこの基準で指導しています。

企業会計原則の継続性の原則は、青色申告を行う個人事業主も必ず守るべき会計基準です。

会計処理や帳簿は、アプリを使いながら覚えましょう。

いろいろ悩むより、会計アプリを無料で試してみましょう。

会計処理は、難しくて面倒に感じますが、自分で実際に帳簿を作ってみるのが、一番早く覚える方法です。

会計アプリを使えば、誰でも簡単に帳簿が作れますよ。

<参考>企業会計原則

企業会計原則で、税務署は会計処理を指導しています。

企業会計原則は、1949年7月9日に政府の経済安定本部(経済企画庁の前身)の企業会計制度対策調査会が公表しました。

企業会計原則は、企業会計の実務の中に慣習として発達したもののなかから、 一般に公正妥当と認められたところを要約したものです。

その後、企業会計原則の所管は、大蔵省、財務省へと引き継がれていきました。

財務省国税局の地方組織である税務署も、当然この企業会計原則に基づき指導を行っています。

企業会計原則の、一般原則は次の7つです。

- 真実性の原則

- 正規の簿記の原則

- 資本取引・損益取引の区分の原則

- 明瞭性の原則

- 継続性の原則

- 保守主義の原則

- 単一性の原則

7つ一般原則に準じるもの

- 重要性の原則

企業会計原則(抜粋)

条文の抜粋です。

一般原則

一 企業会計は、企業の財政状態及び経営成績に関して、真実な報告を提供するものでなければならない。

二 企業会計は、すべての取引につき、正規の簿記の原則に従って、正確な会計帳簿を作成しなければならない。

三 資本取引と損益取引とを明瞭に区別し、特に資本剰余金と利益剰余金とを混同してはならない。

四 企業会計は、財務諸表によって、利害関係者に対し必要な会計事実を明瞭に表示し、企業の状況に関する判断を誤らせないようにしなければならない。

五 企業会計は、その処理の原則及び手続を毎期継続して適用し、みだりにこれを変更してはならない。

六 企業の財政に不利な影響を及ぼす可能性がある場合には、これに備えて適当に健全な会計処理をしなければならない。

七 株主総会提出のため、信用目的のため、租税目的のため等種々の目的のために異なる形式の財務諸表を作成する必要がある場合、それらの内容は、信頼しうる会計記録に基づいて作成されたものであって、政策の考慮のために事実の真実な表示をゆがめてはならない。

企業会計原則注解

(注1)重要性の原則の適用について

企業会計は、定められた会計処理の方法に従って正確な計算を行うべきものであるが、企業会計が目的とするところは、企業の財務内容を明らかにし、企業の状況に関する利害関係者の判断を誤らせないようにすることにあるから、重要性の乏しいものについては、本来の厳密な会計処理によらないで他の簡便な方法によることも正規の簿記の原則に従った処理として認められる。

重要性の原則は、財務諸表の表示に関しても適用される。

重要性の原則の適用例としては、次のようなものがある。

(1) 消耗品、消耗工具器具備品その他の貯蔵品等のうち、重要性の乏しいものについては、その買入時又は払出時に費用として処理する方法を採用することができる。

(2) 前払費用、未収収益、未払費用及び前受収益のうち、重要性の乏しいものについては、経過勘定項目として処理しないことができる。

(3) 引当金のうち、重要性の乏しいものについては、これを計上しないことができる。

(4) たな卸資産の取得原価に含められる引取費用、関税、買入事務費、移管費、保管費等の付随費用のうち、重要性の乏しいものについては、取得原価に算入しないことができる。

(5) 分割返済の定めのある長期の債権又は債務のうち、期限が一年以内に到来するもので重要性の乏しいものについては、固定資産又は固定負債として表示することができる。

これで私は青色申告しています。

たくさん税金払うの好きですか?