青色申告決算書の2ページ、給与の内訳の書き方です。

「給与賃金の内訳」と「専従者給与の内訳」、青色申告決算書2ページ

家族従業員と、一般の従業員を使い分けます。

従業員に給与を支払った場合に記入するのが、青色申告決算書の2ページ、「給与賃金の内訳」と「専従者給与の内訳」です。

具体例で、丁寧に説明します。

金額に注意が必要で、失敗例も紹介します。

どちらも給与支払いの内訳を記入する欄ですが、家族以外の一般従業員と、家族従業員とを、使い分けます。

- 一般の従業員は、「給与賃金の内訳」

- 青色事業専従者は、「専従者給与の内訳」

-

給料賃金、青色申告決算書の勘定科目

-

専従者給与、青色申告決算書の勘定科目

-

青色事業専従者の条件、家族への給料を経費に。認められる条件

-

記入例とポイント、青色事業専従者給与に関する届出書。画像で具体的に丁寧に

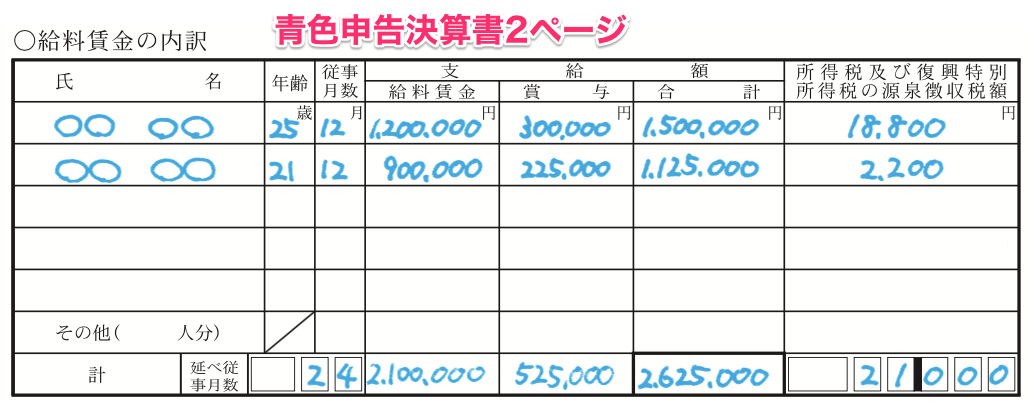

「給与賃金の内訳」欄の書き方

一般の従業員への給与の内訳です。

「氏名」「年齢」「従事月数」の項目

給与を支払った従業員の氏名と年齢、働いた月数を記入します。

多くの従業員に給与を支払った場合は、支払い金額の多い人は個別に記入して、支払い金額の少ない人は、「その他( 人分)」に、まとめて記入します。

「支給額」の「給料賃金」「賞与」「合計」の項目

「給料賃金」には、毎月の給料として支払った金額の1年間の合計を記入します。

アルバイトのような日雇い契約の場合は、時給や日給として支払った年間の合計が「給料賃金」になります。

定期的に支給する扶養手当なども、この給料賃金に含めます。

ただし、通勤手当は、非課税の手当になるので、定期的に支給していても、この給料賃金には含めません。

「賞与」には、臨時に支給した金額を記入します。

正社員であれば、いわゆるボーナスです。

それ以外にも、住宅手当など、不定期に支給する手当があれば、賞与に含めます。

ただし、不定期に支給する出張の日当は、非課税の手当なので、この賞与には含めません。

アルバイトでも、月給、日給、時給など、決まった金額以外の、祝い金、繁忙手当、報奨金などの名目で支給される賃金は、賞与になります。

支給額の「合計」には、「給料賃金」と「賞与」の合計額を記入します。

「所得税と復興特別所得税の源泉徴収税額」の項目

従業員への支払いの時に、給与や賞与から天引きした源泉徴収した税額を記入します。

12月まで働いていた従業員の場合は、年末調整した後の、税額を記入します。

人を雇用して給与を支払えば、源泉徴収義務者になります。

一定額以上の賃金を支払う場合は、従業員の所得税を源泉徴収して納税することが、支払う雇用者に義務付けられます。

「延べ従事月数」の項目

それそれの従業員の従事月数を足し合わせた、合計を記入します。

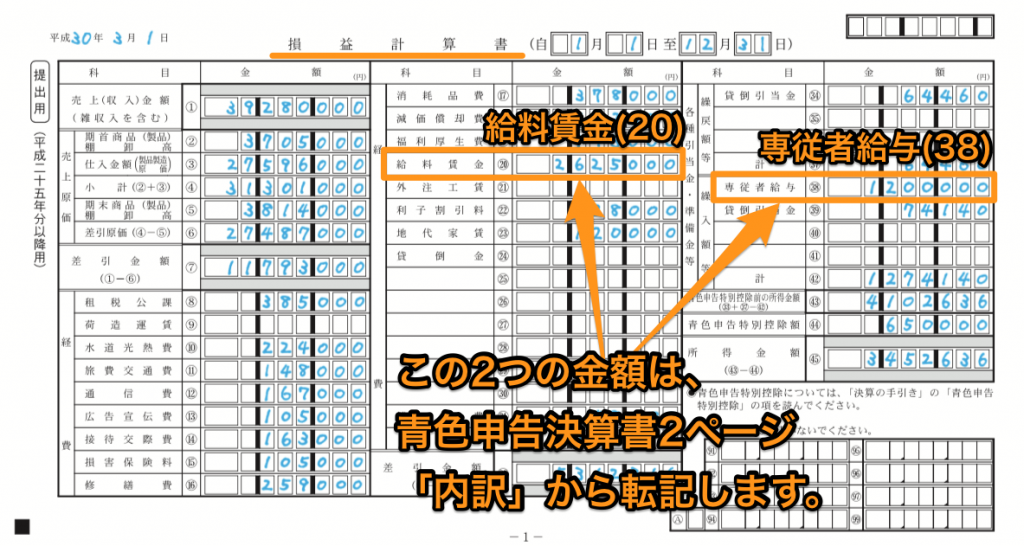

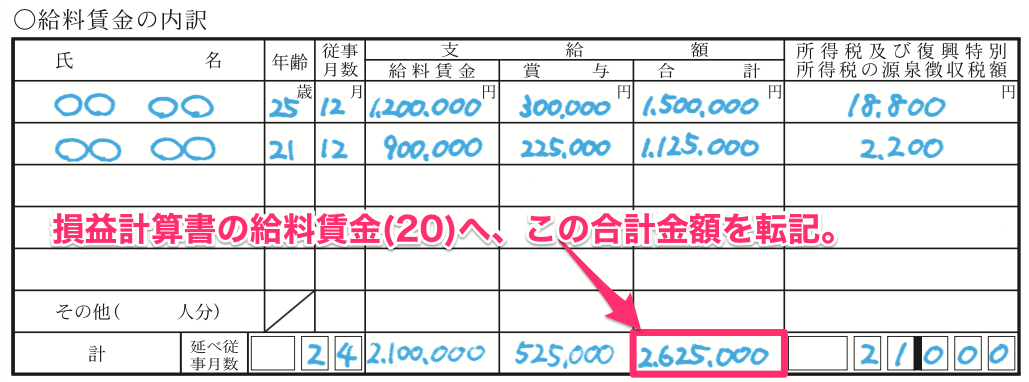

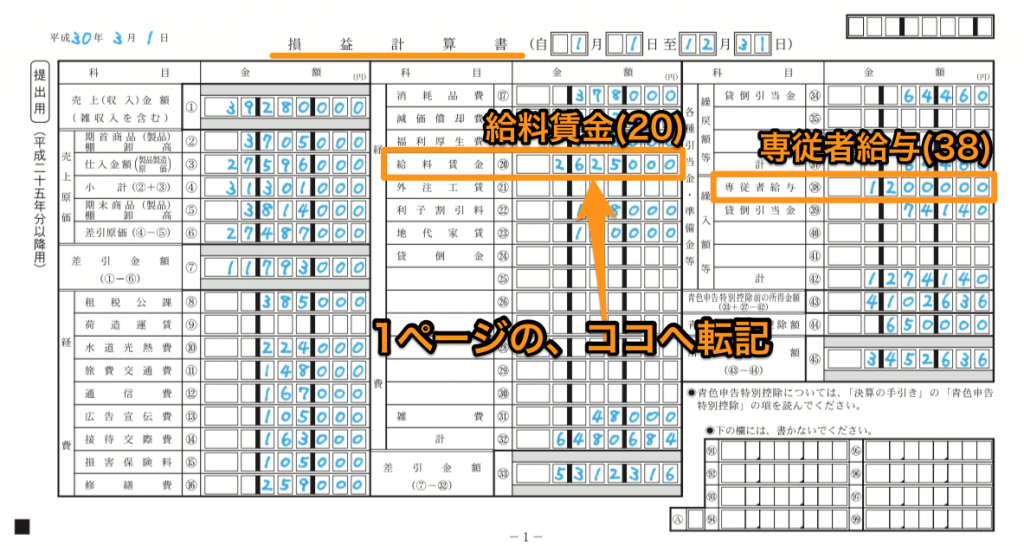

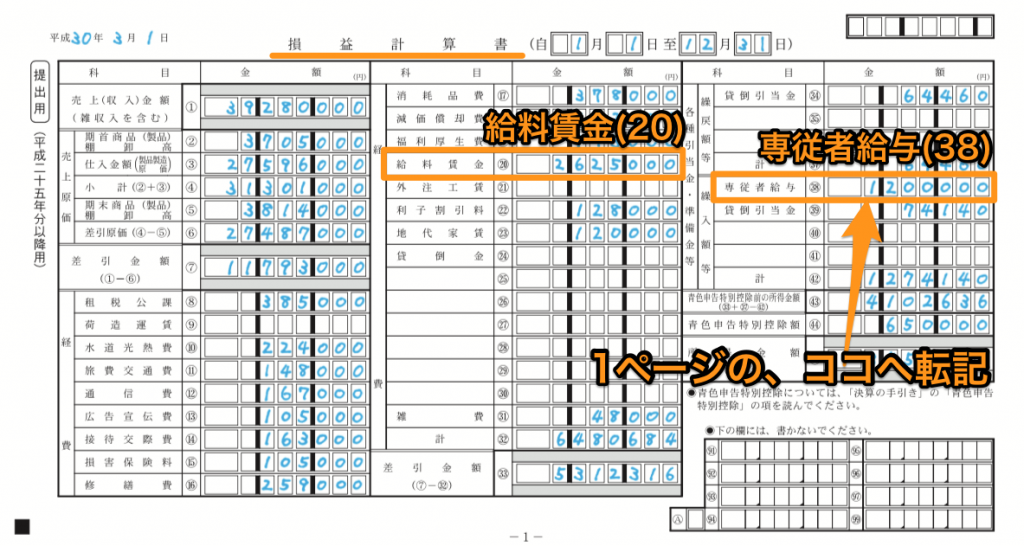

青色申告書1ページ、損益計算書「給与賃金(20)」へ転記する。

合計金額を、青色申告決算書1ページの損益計算書へ転記します。

青色申告決算書1ページ、損益計算書の経費の欄「給与賃金(20)」へ、従業員への支給額の合計金額を書き写します。

これで私は青色申告しています。

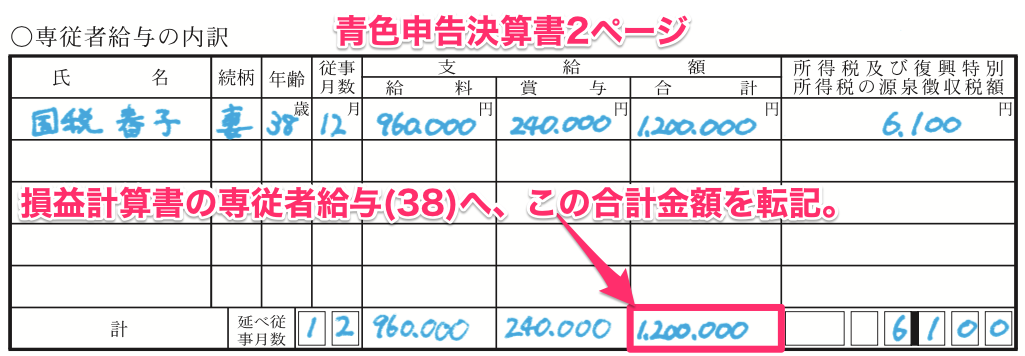

「専従者給与の内訳」欄の書き方

家族従業員である専従者への給与の内訳です。

「続柄」の項目

「専従者給与の内訳」欄では、「続柄」の項目を記入します。

妻、子、父、母などの、続柄を書きます。

この続柄は、家族従業員だけで、一般の従業員の「給与賃金の内訳」欄にはない項目です。

「続柄」以外の項目

続柄以外の「従事月数」や「支給額」、「源泉徴収税額」の項目の記入は、すべて一般の従業員の「給与賃金の内訳」欄と同じ書き方です。

青色申告書1ページ、損益計算書「専従者給与(38)」へ転記する。

青色申告決算書1ページ、損益計算書の「専従者給与(38)」へ、専従者への支給額の合計金額を書き写します。

「専従者給与(38)」は、損益計算書の各種引当金・準備金等の繰入額等の欄にあります。

ここに注意。専従者に支払う金額には上限があります。

専従者給与は、上限を超えると、経費にできません。注意が必要です。

専従者給与で、必要経費にできるのは、「青色事業専従者給与に関する届出書」で記入した、「月額の給料」と「賞与」が上限となります。

届出書の上限を超えて支払った、専従者への「給料」と「賞与」は、必要経費にできません。

給与の支払いの前には、届出書の上限を必ず確認しておきましょう。

もし、届出書の上限を超える給与を支給して、青色申告決算書に経費として記入しても、後から税務署から修正されられるだけです。

具体例、専従者給与が上限額を超えた失敗例

例えば、届出書の内容が次の場合、

- 月額の給料、10万円。(年額120万円)

- 賞与を20万円を2回。(年額40万円)

実際に専従者へ支払った金額が、給料100万円、賞与60万円であれば、賞与の金額が上限の40万円を超えてしまいます。

合計の年額は160万円で届出書の範囲内ですが、賞与は40万円しか、経費として認められません。

そのため、給料100万円、賞与40万円の合計140万円しか経費に認められず、この「専従者給与の内訳」欄にも、給料100万円、賞与40万円と書くことになります。

賞与と支給した60万円のうち、40万円は経費になり、20万円は単なる事業主貸として経費にできないのです。

給料として120万円、賞与として40万円を支給して、この「専従者給与の内訳」欄に書いておけば、当然、合計の160万円の全額が経費にできます。

この「専従者給与の内訳」欄を記入する時には、「青色事業専従者給与に関する届出書」で記入した、「月額の給料」と「賞与」の上限金額を、しっかり確認しておきましょう。

-

給料賃金、青色申告決算書の勘定科目

-

専従者給与、青色申告決算書の勘定科目

-

青色事業専従者の条件、家族への給料を経費に。認められる条件

-

記入例とポイント、青色事業専従者給与に関する届出書。画像で具体的に丁寧に

会計処理や帳簿は、アプリを使いながら覚えましょう。

いろいろ悩むより、会計アプリを無料で試してみましょう。

会計処理は、難しくて面倒に感じますが、自分で実際に帳簿を作ってみるのが、一番早く覚える方法です。

会計アプリを使えば、誰でも簡単に帳簿が作れますよ。

これで私は青色申告しています。

たくさん税金払うの好きですか?