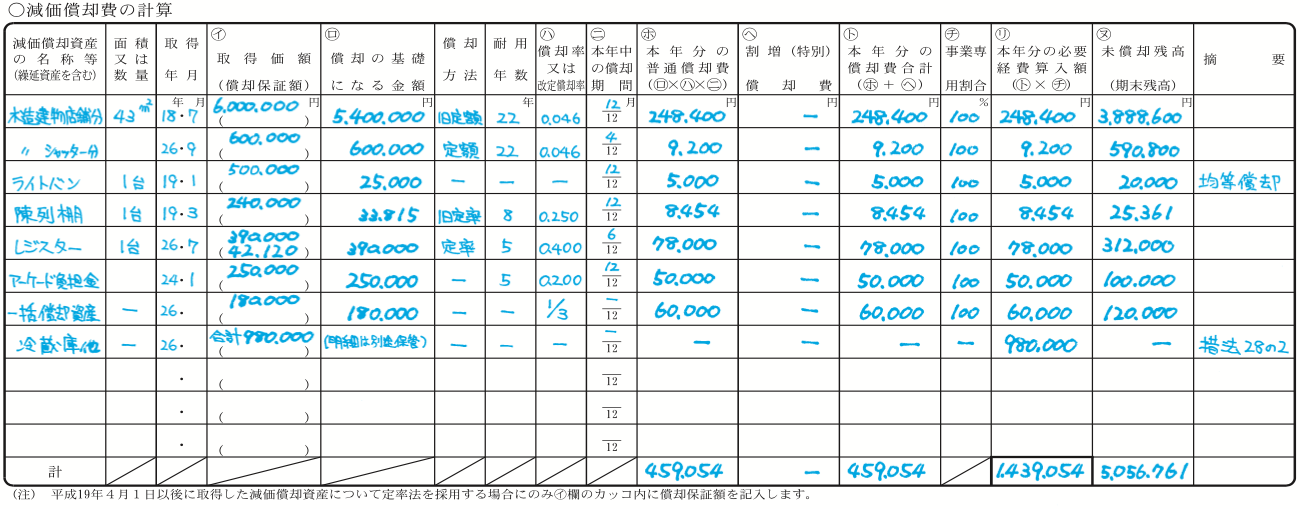

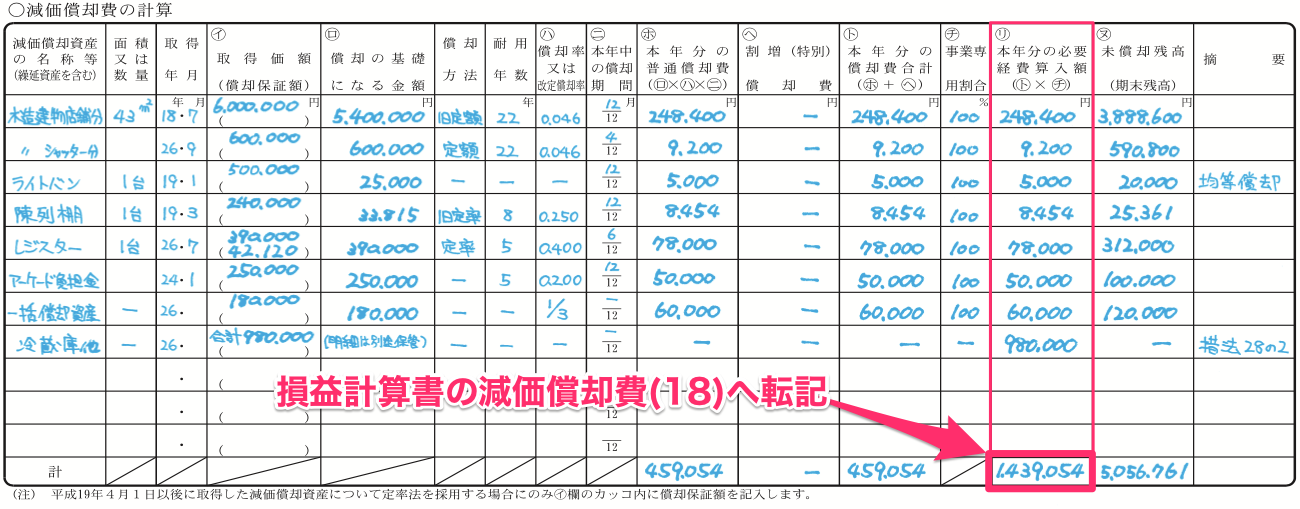

青色申告決算書3ページ、減価償却費の計算の記入例です。

減価償却費の計算、青色申告決算書3ページの書き方

実際は、会計アプリで簡単にできるので、仕組みだけ知っておけば十分です。

10万円以上の物を購入した場合は、購入費用の全額をその年の経費にできず、減価償却資産として、複数年に渡って分割して、経費にしていきます。

青色申告決算書で、減価償却費を計算するのは、青色申告決算書3ページの「減価償却費の計算」欄です。

この「減価償却費の計算」欄で計算した減価償却費の合計額を、青色申告決算書1ページ損益計算書の経費の(18)減価償却費の欄へ、転記します。

償却方法は「定額法」、個人事業主の減価償却

減価償却の計算をするには、まず償却方法を何にするかを、選ぶ必要があります。

個人事業主の減価償却の方法は、基本的に「定額法」と決められています。

「定額法」とは、その固定資産の耐用年数まで、毎年一定の金額を、減価償却費とする方法です。

小規模な個人事業主の場合は、この定額法を使えば十分です。

「定額法」以外の償却方法を使う場合は、税務署へ届け出が必要です。

届け出をした場合だけ「定率法」などの償却方法を使うことが認められます。

これで私は青色申告しています。

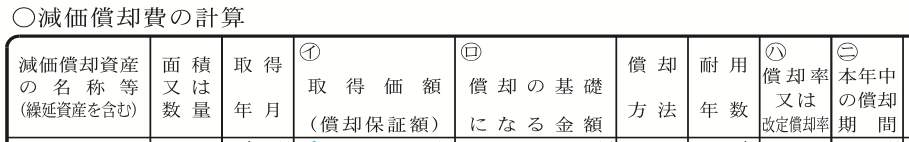

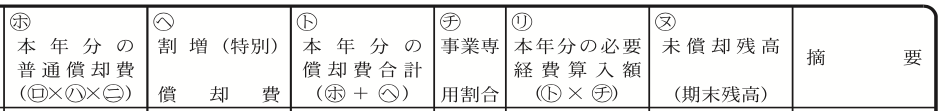

各項目の書き方、「減価償却費の計算」欄

青色申告決算書3ページ

それぞれの項目の具体的な記入方法です。

「減価償却資産等の名称等」の項目

購入した固定資産に名前をつけます。

自分でわかりやすい名前をつけましょう。

パソコンがたくさんある場合は、「パソコン(デスクWin)-2」「パソコン(ノートMac)-3」のように、それぞれが区別できる名前をつけましょう。

「面積又は数量」の項目

パソコンなら「1台」、建物なら「43m2」のように記入します。

「取得年月」の項目

購入した年月を記入します。

平成29年8月1日に購入したなら「H29.8.」と書きます。

8月31日に購入した場合でも「H29.8.」と月単位で記入します。

「取得価額」の項目

購入した金額を記入します。

取得価額とは、消費税を含む、消費税込みの総額です。

小規模事業主は、消費税込みの総額です。

消費税非課税事業者の小規模な個人事業主は、消費税込みの総額が取得価額です。

ただし、消費税の課税事業者では、採用している税抜か税込かの経理方式によって記入します。

下段の( )内は何も書かず空欄でOKです。

定率法を届け出ている場合だけ、(償却保証額)内は記入します。

「償却の基礎になる金額」の項目

「取得価額」の項目と、同じ金額を書きます。

定額法では「取得価額」を、この「償却の基礎になる金額」に書き写せばOKです。

定率法を届け出ている場合は、未償却残高の金額を記入します。

「償却方法」の項目

「定額」と記入します。

税務署への届け出をしていない場合は、自動的に償却方法は定額法になります。

税務署へ定率法を届け出ている場合は、定率と書きます。

「旧定額法」とは?

旧定額法とは、平成19年3月までに取得した固定資産に適用される、減価償却のルールです。

- 平成19年3月までに取得「旧定額法」

- 平成19年4月以降に取得「定額法」

平成19年4月に減価償却に関する法令の改正がありました。

そのため、平成19年3月までに取得した固定資産と、平成19年4月以降に取得した固定資産では、減価償却の計算が若干違っています。

平成19年3月以前の、古い固定資産については、旧定額法を適用してください。

また、定率法にも「旧定率法」があります。

「耐用年数」の項目

それぞれの固定資産について、法令で決められた耐用年数を記入します。

・パソコン、4年

・サーバー用機器、5年

・カメラ、5年

・エアコン、6年

・冷蔵庫、6年

・普通自動車、6年

・軽自動車、4年

これらの耐用年数は、財務省令「減価償却資産の耐用年数等に関する省令」で定められています。

税金や会計についての参考図書や、税務署が配布するパンフレットにも耐用年数表が書いているので、調べて記入しましょう。

耐用年数が、わからない資産があれば、税務署へ問い合わせて、確認してください。

この耐用年数の期間で、資産の購入費用を分割して、必要経費にするのが、減価償却です。

「償却率又は改定償却率」の項目

耐用年数に応じて決められら、償却率を記入します。

- 耐用年数2年、0.500

- 耐用年数3年、0.334

- 耐用年数4年、0.250

- 耐用年数5年、0.200

- 耐用年数6年、0.167

この償却率は、税金や会計についての参考図書や、税務署が配布するパンフレットにも書いています。

わからない場合は、税務署に問い合わせましょう。

この償却率も、財務省令「減価償却資産の耐用年数等に関する省令」で定められています。

20万円未満の一括償却資産の特例を受け、3カ年で償却する場合は、「1/3」と記入します。

旧定額法や、定率法の場合には、それぞれの償却方法に応じた償却率を記入します。

定額法では、改定償却率は使いません。この改定償却率とは、定率法で使うものです。

「本年中の償却期間」の項目

その年に、償却する月数を記入します。

1年間全部なら「12」(ヶ月)を記入します。

- その年の1月に買った場合は「12」

- その年の8月に買った場合は「5」

- その年の12月に買った場合は「1」

ここでは、月単位で計算し、日数は無視します。

8月1日に買っても、8月31日に買っても、どちらも8月から12月で、5ヶ月とします。

12月31日に買っても1ヶ月です。

耐用年数の最終年になる場合は、残った月数を記入します。

例えば、8月にパソコンを買った場合は、耐用年数が4年=48ヶ月で減価償却します。

・1年目「5」(8月-12月で5ヶ月)

・2年目「12」

・3年目「12」

・4年目「12」

・5年目「7」(最終年は残った月数)

と記入します。

「本年分の普通償却費」の項目

その年に、減価償却する金額を記入します。

この計算式です。

- (償却の基礎になる金額)x(償却率)x(本年中の償却期間)

例えば、その年の8月に24万円のパソコンを購入した場合は、耐用年数4年で償却率は0.250なので、

24万円 x 0.250 x (5/12)=「25,000円」と記入します。

この「25,000円」という金額が、その年の減価償却費となります。

耐用年数の最終年になる場合は、「未償却残高(期末残高)」が「1円」になるまで、この「本年分の普通償却費」の金額を設定します。

「事業専用割合」の項目

その固定資産を事業で使用している割合を記入します。

減価償却費のうち、事業の必要経費にできるのは、事業で使用している割合だけです。

プラーベートで使用する割合は、事業の必要経費にできません。

購入したパソコンの使用割合が、事業で80%、家事で20%、であれば「80」%と記入します。

「本年分の必要経費算入額」の項目

その年の事業の必要経費にできる減価償却の金額です。

次の計算式です。

- (本年分の普通償却費)x(事業専用割合)

プライベートで使用する割合を除いた、事業で使用する割合だけが、必要経費に算入できます。

「本年分の普通償却費」が25,000円、「事業専用割合」が80%、このパソコンであれば、

25,000円 x 80%=「20,000円」と記入します。

この「20,000円」という金額を、その年の事業の必要経費にすることができます。

「未償却残高(期末残高)」の項目

その年に減価償却をした後の、残存価額を記入します。

この未償却残高の計算には、事業割合は関係ありません。

その年に購入した固定資産の場合は、

(取得価額)ー(本年分の普通償却費)で計算します。

前年までに購入した固定資産の場合は、前年までの償却費の累積額と、本年分の償却費を通算して、取得価額から差し引き、

(取得価額)ー(通算の普通償却費)で計算します。

この計算は、次の計算と同じ結果になります。

(前年末の未償却残高)ー(本年分の普通償却費)

<例1>

例えば、その年の8月に24万円で買ったパソコン(事業割合80%)の場合。

本年分の普通償却費は、

24万円 x 0.250 x (5/12)=25,000円なので、

240,000円ー25,000円=「215,000円」が「未償却残高(期末残高)」になります。

<例2>

例えば、2年前の8月に24万円で買ったパソコン(事業割合80%)の場合。

・本年の償却費、60,000円

・前年の償却額、60,000円

・前々年の償却額、25,000円

・通算の償却額は、145,000円

240,000円ー145,000円=「95,000円」が「未償却残高(期末残高)」になります。

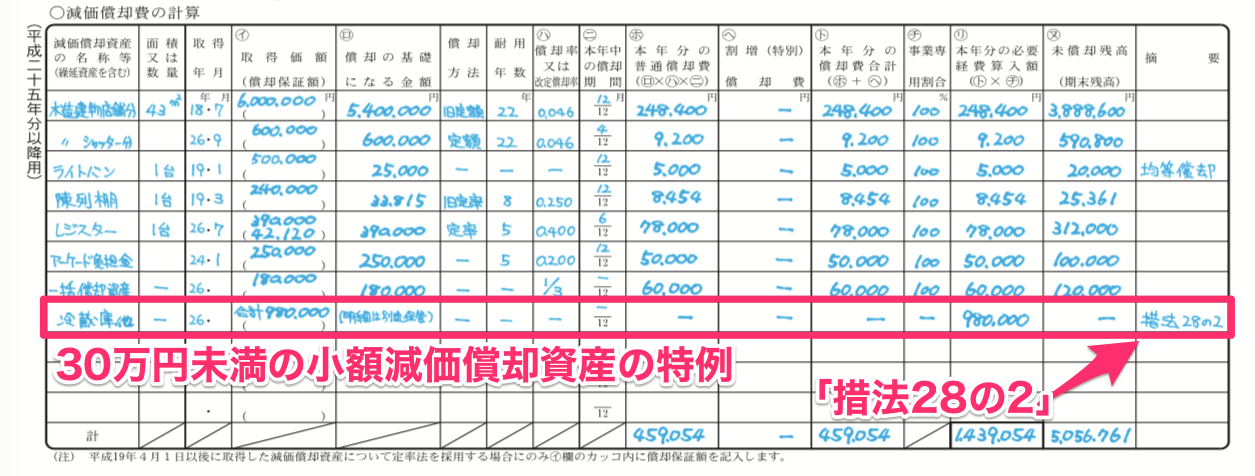

「摘要」の項目

何もない場合は、何も書かず空欄でOKです。

次のような場合には、この「摘要」の項目に、記入します。

- 特例適用の場合、「措法28の2」「均等償却」

- 中古資産の場合、「中古」

- 廃棄や壊れた場合、「廃棄」

30万円未満の固定資産で、即時償却の特例を受ける場合は、「措法28の2」と書いて、根拠法である租税特別措置法第28条の2を適用していることを明確にします。

平成19年3月31日以前に取得した資産で、減価償却費の累積額が取得価額の95%相当額に達した年分の翌年分以後5年間において均等償却を行う場合には、「均等償却」と記入します。

中古で購入した資産の場合は「中古」。

壊れたり、使わなくなって廃棄処分にして、残存価額を全額償却した場合は、「廃棄」のように理由を記入します。

減価償却費の損益計算書への転記

減価償却費を損益計算書に反映させます。

全ての固定資産の記入が終わったら、それぞれの項目の合計の計算します。

そして、この「減価償却費の計算」の欄で計算した、必要経費に算入する減価償却費を、損益計算書へ書き写します。

「本年分の必要経費算入額」の「合計」を、青色申告決算書1ページの損益計算書の経費の項目「(18)減価償却費」へ転記します。

この金額が、減価償却費として、その年の事業の経費になります。

-

減価償却の特例、30万円未満、20万円未満の固定資産、青色申告決算書の記入例を画像で解説

-

この様式でOK、取得価額の明細書。30万円未満の固定資産、少額減価償却資産の即時償却の特例

-

減価償却費、青色申告決算書の勘定科目

-

具体例で解説!自宅持ち家を資産計上、減価償却費を経費にして節税!

-

具体例で丁寧に解説、マイカー自動車を資産計上、減価償却費を経費にして節税。

-

個人の複式簿記、固定資産取得の仕訳と台帳登録、具体例で丁寧に。

これで私は青色申告しています。

たくさん税金払うの好きですか?