脱サラ初年度、税金の還付が受けられる場合がありますよ。

脱サラして開業初年度の確定申告は、所得が3種類

脱サラした後の、初めての確定申告の方法を紹介します。

- サラリーマン時代の「給与所得」

- 退職金をもらったら「退職所得」

- 開業以降の「事業所得」

この3つの所得を、サラリーマンを辞めて、事業を開業したら、翌年に確定申告します。

もちろん、基礎控除、配偶者控除、社会保険料控除など、各種の所得控除は、この3つの所得から差し引いて、課税所得を計算できます。

特に、脱サラ初年度の事業は、赤字になる場合も多いもの。事業が赤字になると、サラリーマン時代に支払った税金の還付が受けられますよ。

確定申告では「確定申告書B」の用紙を使います。

サラリーマンは確定申告書A、個人事業主になったら確定申告書Bです。

所得の種類が給与所得だけのサラリーマンの確定申告では、「確定申告書A」を使います。

個人事業主として開業して、事業所得があれば、「確定申告書B」の用紙を使って確定申告します。

さらに、退職所得を確定申告する時は、分離課税用の「申告書第三表」も追加して使います。

サラリーマン時代の給料は「給与所得」

サラリーマン時代の給料は、源泉徴収票を使って確定申告します。

開業初年度には、会社員時代の給料と、開業した後の事業収入の、両方の確定申告が必要です。

所得税を計算する期間は、1月から12月までです。

この1年間に、会社員として給料をもらっていれば、その給与所得を確定申告します。

通常、会社員の場合は、年末調整をすることで、確定申告が不要になります。

しかし、その年の途中で退職した場合は、年末調整ができていないため、確定申告が必要になるのです。

退職する時には、会社から「源泉徴収票」をもらいます。

その源泉徴収票に書いている金額を、確定申告書Bに転記していきます。

会社員の場合、源泉徴収によって、所得税を多めに払って、年末調整で還付されるのが基本です。

しっかり確定申告して、サラリーマン時代に多めに支払っていた税金を返してもらいましょう。

(年の途中で、扶養してた配偶者と離婚した場合などは、税金が増える場合もありますが・・・。)

給与所得と事業所得は合算してから、税率をかけて所得税の金額を計算します。

退職金も確定申告「退職所得」

退職金は、通常の給与と区別して、確定申告します。

- 給料やボーナスは「給与所得」

- 退職金は「退職所得」

会社から支給された退職金は、確定申告では「退職所得」として、給料やボーナスとは区別して計算します。

ただし、会社で確定申告が不要になる手続きを行っている場合もあります。

「退職所得の受給に関する申告書」という書類を、会社に提出している時は、退職所得の確定申告は不要です。

しかし、この手続きを行っていても、事業が赤字で損益通算すると、退職所得の所得税が還付される場合があります。

確定申告をやって損はない、ってことを覚えておきましょう。

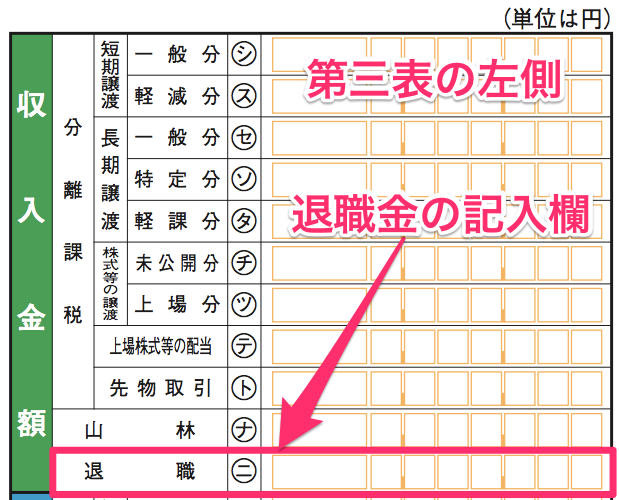

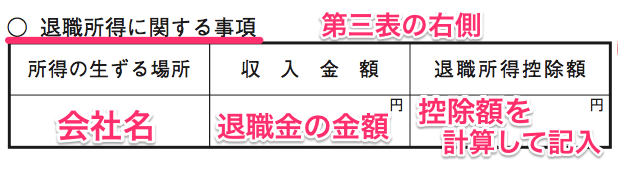

記入の具体例、退職所得の確定申告、分離課税用第三表

退職所得は、「申告書(分離課税用)第三表」に記入します。

この「申告書(分離課税用)第三表」は、「確定申告書B」と一緒に、税務署へ提出して確定申告します。

退職所得の計算方法

分離課税でも、事業が赤字なら損益通算できます。

会社から支給されるのは同じでも、所得税の計算では別物として区別するのです。

退職金からも源泉徴収されているので、確定申告をすることで、所得税が還付されます。

退職所得では、所得の計算方法が通常の給与とは違います。

給与所得は、事業所得などと合算してから、税率をかけ所得税の金額を計算します。

しかし、退職所得では、給与所得や事業所得と合算せずに、退職所得だけ分離して、税率をかけて所得税の金額を計算します。

この退職所得のような計算方法の所得は、分離課税と呼ばれます。

所得税率は、他の共通の税率です。また、住民税も10%で共通の税率です。

ただし、分離課税である退職所得でも、事業所得が赤字の場合は、損益通算が認められます。

開業後の事業での収入は「事業所得」

開業して個人事業主となった後の、事業での収入は、事業所得として確定申告します。

この事業所得の確定申告では、事業の収支決算の書類を添付する必要があります。

白色申告では収支内訳書、青色申告では青色申告決算書を添付します。

給与所得や退職所得では、会社が発行する源泉徴収票で、確定申告できますが、個人事業主になったら、自分で帳簿の仕訳をして、決算書を作成しなきゃいけません。

事業所得と給与所得は合算してから、税率をかけて所得税の金額を計算します。

事業が赤字なら、所得税が還付されます。

事業所得の損益は、他の所得と損益通算できます。

この事業所得の赤字分の損益通算は、給与所得と退職所得のどちらとも可能です。

つまり、開業した年に事業が赤字の場合は、サラリーマン時代の給与所得や退職所得にかかる所得税が、安くなるのです。

脱サラ初年度は、赤字で損失が出やすいもの。

しっかり確定申告すれば、会社員時代に払った税金が返ってくるのです。

まとめ、脱サラ開業初年度の確定申告

3種類の所得の確定申告は、脱サラ初年度だけ。ここさえクリアできれば、翌年からは簡単です。

- 脱サラ初年度は、3つの所得で確定申告

- 使う用紙は「確定申告書B」

- 会社員時代の給料は、給与所得

- 退職金は給与と区分して、退職所得

- 退職所得は分離課税で計算する。分離課税用第三表。

- 開業後の収益は、事業所得

- 事業の赤字は、給与所得・退職所得と損益通算できる。

会計処理や帳簿は、アプリを使いながら覚えましょう。

いろいろ悩むより、会計アプリを無料で試してみましょう。

会計処理は、難しくて面倒に感じますが、自分で実際に帳簿を作ってみるのが、一番早く覚える方法です。

会計アプリを使えば、誰でも簡単に帳簿が作れますよ。

これで私は青色申告しています。

-

副業で赤字なら、給与の税金が還付。事業と給料の損益通算で節税しよう。

-

画像で解説・副業禁止、会社にバレない方法、住民税の普通徴収にチェックで秘密に。

-

よくある誤解、2箇所から給与をもらうと、必ず確定申告。税務署に確認しました。

たくさん税金払うの好きですか?