回収不能になる前に、あらかじめ将来の損害を費用にする勘定科目です。

貸倒引当金(各種引当金・準備金等)とは

青色申告決算書2ページに「貸倒引当金繰入額の計算」があります。

貸倒れとは、取引先の倒産などで、売掛金、貸付金などの、受け取るお金が回収できなくなることです。

実際に、資金が回収できなくなったら、「貸倒金」として会計処理します。

「貸倒引当金」とは、将来の貸倒れの可能性に備えて、一定の金額を、その年の利益から減らす勘定科目です。

貸倒引当金の金額を計上することを、貸倒引当金の繰入れといい、貸倒引当金の金額を減らすことを、貸倒引当金の繰戻しといいます。

「貸倒引当金」の勘定科目は、無理して使う必要はありません。

この貸倒引当金、帳簿が面倒だと感じるなら、計上しなくていいんです。

将来の貸倒れの可能性に備えるのが、「貸倒引当金」です。

「貸倒引当金」は使わず、実際に貸し倒れた時に、「貸倒金」として会計処理する方法で、全く問題ありません。

貸倒引当金を計上すると、その年の利益は減ります。

しかし、想定した貸し倒れが発生しなければ、貸倒引当金は繰り戻されて、翌年の利益が増えることになります。

税金の支払いが先送りになると、資金繰りに有利なのは事実ですが、単に税金を支払いを繰り延べるだけです。

帳簿が面倒でも、資金効率をちょっとでも上げたい方だけが、貸倒引当金を使えばいいんです。

青色申告の貸倒引当金の計算方法は「一括評価」

貸倒引当金の繰入額の計算方法は2種類あります。

- 「個別評価」による計算(青色・白色)

- 「一括評価」による計算(青色限定)

「個別評価」による貸倒引当金の繰り入れは、事務の手間が面倒ですが、青色申告でも、白色申告でも、どちらでも使える計算方法です。

青色申告では、「一括評価」という簡単な計算方法で、貸倒引当金を計上できます。

青色申告の「一括評価」の場合は、「売掛金」や「貸付金」などの合計額の5.5%を上限として一括評価し、「貸倒引当金」として費用にできます。

貸倒引当金の会計処理では、まず、上限の範囲内で、その年の貸倒引当金の金額を自分で決めます。

これで私は青色申告しています。

記入の具体例、青色申告決算書の貸倒引当金

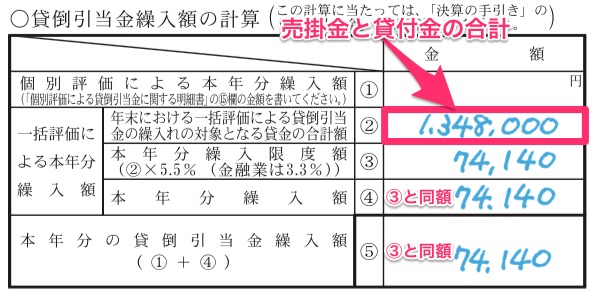

「貸倒引当金繰入額の計算」の書き方です。

一括評価では、年末時点の売掛金と貸付金の合計額の5.5%が、貸倒引当金の上限です。

この上限の範囲なら、貸倒引当金の金額を自由に決められますが、せっかく貸倒引当金を繰り入れるなら、上限金額一杯まで、活用しましょう。

青色申告決算書2ページに「貸倒引当金繰入額の計算」があります。

貸倒引当金繰入額の計算、青色申告決算書2ページ

貸倒引当金繰入額は、年末時点の売掛金と貸付金などから計算します。

(1)「個別評価による本年分繰入額」の欄

一括評価で、全ての貸倒引当金を計算する場合は、(1)は空欄にします。

青色申告では面倒な個別評価による方法を使わず、一括評価で計算しましょう。

この欄は、個別評価で貸倒引当金を計算する場合だけ使います。

(2)「年末における一括評価による貸倒引当金の繰入れの対象となる貸金の合計額」の欄

(2)の金額は、次の計算をします。

- (売掛金)+(貸付金)=(2)

(3)本年分繰入限度額

貸金の合計額の5.5%が、繰入限度額なので、次の計算をします。

- (2)x 0.055=(3)

(4)本年分繰入額

この(4)の金額は、上限の(3)と同額としましょう。

(3)の繰入限度額が上限なので、その金額の範囲内で、本年分の繰入額(4)を決めます。

この貸倒引当金を使うなら、上限一杯まで使いましょう。

(5)本年分の貸倒引当金繰入額

(4)の本年分繰入額と同額を、記入します。

- (1)+(4)=(5)

この(5)本年分の貸倒引当金繰入額を、青色申告決算書1ページの繰入額等の「(39)貸倒引当金」に転記します。

損益計算書、青色申告決算書1ページ

損益計算書に、貸倒引当金を記入します。

繰戻額等、前年の貸倒引当金

繰戻額等の「(34)貸倒引当金」の欄には、前年に計上した、「貸倒引当金の繰入額」を記入します。

前年分の貸倒引当金が、ここで収入として会計処理されます。

もし、前年の貸金で、本当に貸し倒れが発生していたら、その金額は「貸倒金」として仕訳します。

繰入額等、その年の貸倒引当金

繰入額等の「(39)貸倒引当金」の欄には、青色申告決算書2ページで計算した「貸倒引当金」の金額を、そのまま記入します。

これで、青色申告の貸倒引当金の計算は終わりです。

仕訳の具体例、貸倒引当金、複式簿記の帳簿

貸倒引当金の仕訳の具体例です。

- 前年の貸倒引当金繰入額は、130,000円

- 取引先倒産により、前年の売掛金のうち40,000円が回収不能と確定

- 今年の貸倒引当金繰入額は、150,000円

前年の貸倒引当金は、一旦すべてを繰戻して収入にします。

|

借方 |

貸方 |

|---|---|

|

貸倒引当金 130,000 |

貸倒引当金繰戻 130,000 |

回収不能となった、前年の売掛金を、貸倒金として経費にします。

|

借方 |

貸方 |

|---|---|

|

貸倒金 40,000 |

売掛金 40,000 |

今年の貸倒引当金を繰り入れて計上します。

|

借方 |

貸方 |

|---|---|

|

貸倒引当金繰入 150,000 |

貸倒引当金 150,000 |

会計アプリなら、決算整理でこの仕訳をすれば、貸倒引当金が、青色申告決算書に自動的に反映されます。

これで私は青色申告しています。

この仕訳方法を、貸倒引当金の洗替法と言います。

具体例の仕訳の方法を、洗替法と言います。

貸倒引当金の会計処理には、「洗替法」と「差額補充法」の2種類あります。

「洗替法」では、前期末の貸倒引当金を繰戻し、当期末の貸倒引当金を繰入れます。

「差額補充法」では、前期末と当期末の貸倒引当金の増減の差額だけを会計処理します。

一般的な法人会計では、「洗替法」が原則ですが、「差額補充法」も選択できます。

個人の青色申告決算書では、「洗替法」によって貸倒引当金を計算する様式になっています。

貸倒引当金は、納税の先送り

納税を先送りしてるだけで、必ず得するとは限りません。

売掛金や貸付金が本当に回収できるか不安な時には、「貸倒引当金」の勘定科目で、貸倒れを想定して、前倒しで費用にすることができます。

実際に、売掛金が回収できて、想定した貸し倒れがなかった時には、一旦費用にした「貸倒引当金」は、翌年に繰り戻されて、収入になります。

貸倒引当金を計上すると、その年の利益が減るので、その年の税金は少なく節税になります。

その後、売掛金、貸付金などが回収できた時には、その貸倒引当金の金額を減らします。

前年までの貸倒引当金の金額を減らすと、その年の利益が増えるので、その年の税金が増えます。

貸倒引当金は、一旦税金を減らすことができても、結局はその分の税金を払うことになります。

単に、納税の先送りをしているだけなのです。

ネットビジネスでも、貸倒れはよくあります。

ヤフーオークションで売掛金が回収できない。

海外からの仕入れで前払金が回収できなくなった。

インターネットビジネスでも、貸し倒れはよくあります。

資金効率をちょっとでも上げたい人は、この貸倒引当金を利用した節税で、納税を先延ばしにしましょう。

取引先が倒産して、実際に貸倒れた場合は、貸倒引当金から、「貸倒金」の勘定科目として経費にします。

会計処理や帳簿は、アプリを使いながら覚えましょう。

いろいろ悩むより、会計アプリを無料で試してみましょう。

会計処理は、難しくて面倒に感じますが、自分で実際に帳簿を作ってみるのが、一番早く覚える方法です。

会計アプリを使えば、誰でも簡単に帳簿が作れますよ。

これで私は青色申告しています。

たくさん税金払うの好きですか?