これで個人事業主デビュー、「個人事業の開業届出書」です。

個人事業の開業届出書、提出先、提出期限

開業届出書の手続き方法です。

個人事業主デビューとなる書類が、「個人事業の開業・廃業等届出書」です。

提出先は、税務署

個人事業の開業届出書の提出先は、所轄の税務署です。

自分の住む地域によって、それぞれ税務署が決められています。

税務署は国が管轄する組織で、市役所などの地方自治体とは、違う組織です。

初めて税務署へ提出する書類なので、いろいろ不安があると思いますが、税務署は細かいことまで気にしてません。

細かいことで悩まず、まずは届出書を提出しちゃいましょう。

提出期限は、開業後1ヶ月以内

この個人事業の開業届出書の提出期限は、「開業後1ヶ月以内」です。

でも、実際は遅れても全然大丈夫です。

- お小遣い稼ぎでやってたら、いつの間にか収入が増えてしまった人。

- 事業を始めたけど、提出してなかった人。

こんな理由で、期限までに提出していない人も多いはず。

提出が遅れたけどいいのか、不安になりますが、税務署に行って、「遅くれましたが、提出します。」と伝えましょう。

税務署では気にせず普通に対応してくれます。

記載例、個人事業の開業届出書の具体的な書き方

これが、今回のモデルケース、私のケースですね。

- 個人事業主が事業を開始

- 従業員は雇用していない。

- 事業内容はインターネット関連事業

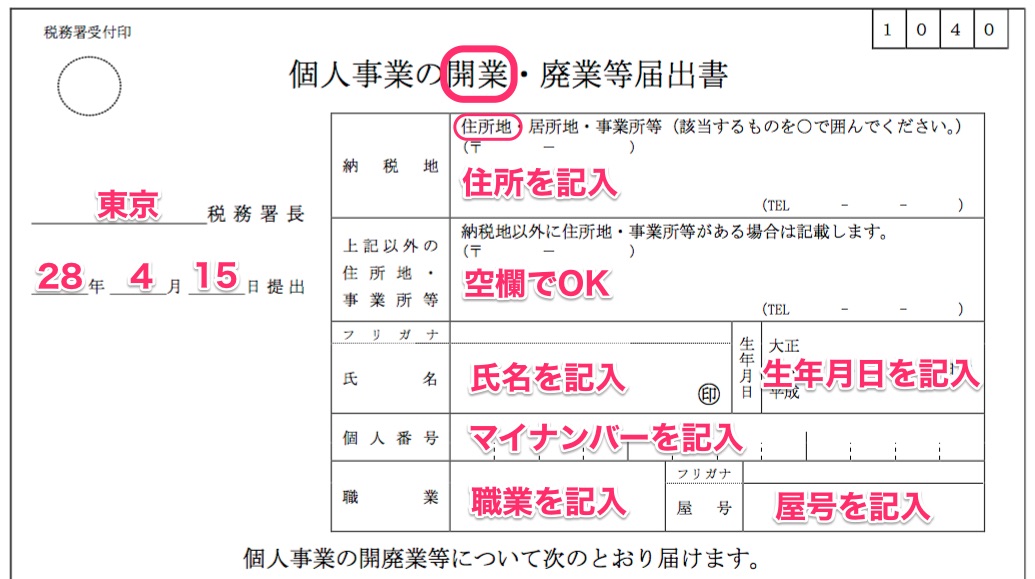

開業届出書の上段

開業届出書の上段です。

「屋号」の欄

開業届出書を書くときに、最初にドキドキするのは、「屋号」をどうするか。

今まで屋号なんて考えてないので、みんな戸惑います。

でも、楽しい悩みですよね。

屋号は、自分が自由につけてOKです。

屋号はなくてもいいのですが、屋号を決めておけば、領収書などは、個人名ではなく、屋号で書いてもらうこともできます。

難しい名前だと取引先に覚えてもらえません。

誰からも分かりやすい屋号にしておきましょう。

「職業」の欄

事業の中での、代表的な内容を記入します。

細かい事業内容は、中段の「事業の概要」の欄に記入するので、ここは代表的な事業内容の記入だけでOKです。

私の場合は「インターネット広告業」にしました。

開業届出書を提出する時点では、ネットでのアフィリエイト収入がメインだったからです。

税務署に確認しても、細かいことは気にしなくて、代表的な職業を書いておけば、何でも構わないとのことです。

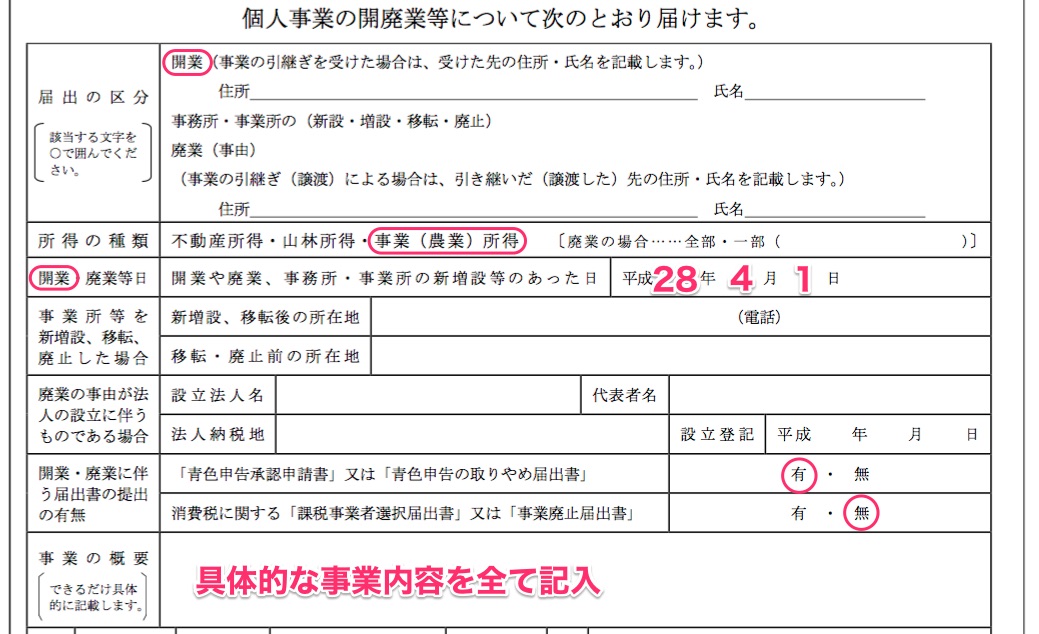

開業届出書の中段

開業届出書の中段です。

「開業日」の欄

開業した日は、自分で勝手に決めて書きます。

明確な開業日がない場合は、自分で決めればいいんです。

はっきりとした開業日がわかる業種は少ないはずです。

例えば喫茶店なら、始める決心をした日、店舗探しを始めた日、店舗契約の日、材料仕入れを始めた日、開店日。

どのタイミングを開業日にするか迷います。

ネットショップなら、始める決心をした日、サーバー契約日、HP作成開始日、HP完成日、販売開始日、初めての売上日。

どのタイミングを開業日にするかは自由です。

ただ、開業日を前年にすると、前年の確定申告を提出するように指導されます。

例えば、 H30年10月に開業届出書を提出、開業日がH29年6月だった場合。

この場合は、H29年分の確定申告書(期限 H30年3月分)を、提出するように指導されます。

H29年の売上が10万円と少なく、基礎控除38万円の範囲内でも、H29年分を提出するように指導されます。

私も、開業届を提出した前年から売上の振込があったので、開業日を前年にしました。

そのため、前年の売上が15万円程度で、税金はゼロですが、確定申告をしました。

「開業に伴う届出書の提出の有無」の欄

青色申告も、同時に申請しよう。

青色申告承認申請書には、「有」。

消費税に関する届出書には、「無」。

このように丸印を付けます。

白色申告する場合は、青色申告承認申請書は無で構いませんが、青色申告のメリットが受けられません。

会計アプリを使って、正規の帳簿を作成し、節税メリットなど、青色申告の特典を活用しましょう。

「事業の概要」の欄

職業欄で書いたメインの事業の他に、その他にやってること、将来やりそうなことを書きましょう。

なるべく現時点で考えられる、将来の事業内容を書くのがいいのですが、書いてないことを事業で始めても構いません。

私の場合は、インターネット広告業(職業欄に書いたもの)、デジタル書籍制作出版業、インターネットショップ販売業、株式等投資業、この4つを書きました。

開業届出書の提出段階では、やってない内容を3つ書いてます。

税務署の人に確認しても、将来のことはわからないので、この欄は何でも全然大丈夫とのことでした。

この職業と事業の概要の記入で、事業所得290万円超で課税される事業税が、非課税にできるといった指摘もあります。

でも、普通の職業の方には、あまり関係ありません。

事業税が気になる人は、こちらの記事を確認してください。

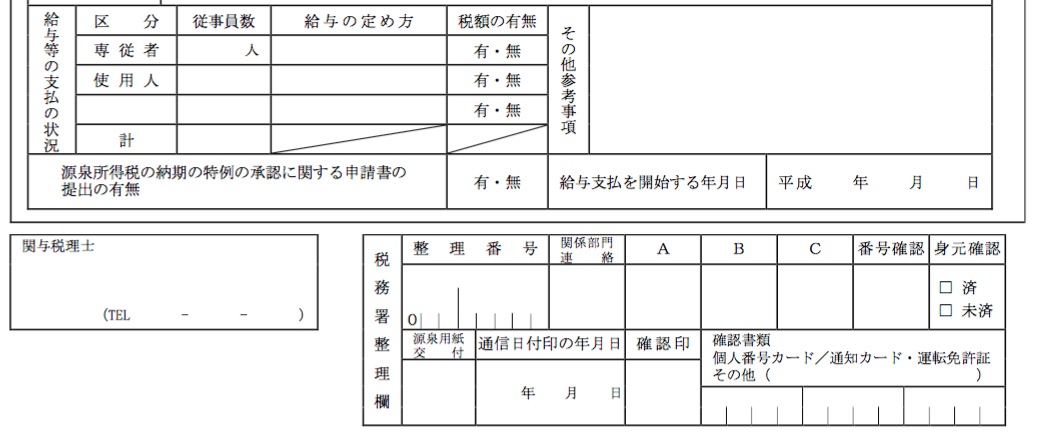

開業届出書の下段

開業届出書の下段です。

個人事業主が1人で開業する場合は、空欄でOKです。

開業と同時に、誰かを雇って給与を支払う予定がある場合だけ、ここを記入します。

まとめ、個人事業の開業・廃業等届出書のポイント

結論は、誠意があれば、結構テキトーでOKです。

- 提出先は、所轄の税務署

- 提出期限は開業から1ヶ月以内。

- 提出期限は、遅れても全然大丈夫。

- 「職業」欄、やってる主なことを書けば何でもOKです。

- 「事業の概要」、やってること、将来やりそうなことを記入しましょう。

- 「開業日」欄、自分で勝手に日付を決めてOKです。

青色申告を始めるには、まずは、個人事業の開業・廃業等届出書。

個人事業主デビューする、最初の書類です。

書類自体は国税庁のホームページで入手できます。

プリントアウトして、必要事項を書き込んで提出しましょう。

会計処理や帳簿は、アプリを使いながら覚えましょう。

いろいろ悩むより、会計アプリを無料で試してみましょう。

会計処理は、難しくて面倒に感じますが、自分で実際に帳簿を作ってみるのが、一番早く覚える方法です。

会計アプリを使えば、誰でも簡単に帳簿が作れますよ。

これで私は青色申告しています。

たくさん税金払うの好きですか?