特例対象の具体例や、保管が必要な明細書様式の画像、30万円未満の即時償却の説明です。

制度の概要、30万円未満の固定資産、少額減価償却資産の即時償却の特例

個人事業主の節税に威力がある即時償却制度です。

30万円未満の固定資産を購入した時に、取得価額の全額を、その年の経費として、減価償却できる特例があります。

個人事業主の節税に活躍する、少額減価償却資産の即時償却の特例です。

通常は、何年間かに分割して、事業の必要経費にしなきゃダメですが、即時償却の特例を活用すると、12月末に購入した固定資産であっても、全額がその年の必要経費にできるので、節税に活用できます。

年末になって、その年の利益が多いと判明し駆け込みで節税したい時に、この即時償却の特例を活用すれば、急遽購入した固定資産でも、全額をその年の経費にすることが可能です。

条件、30万円未満の少額減価償却資産の特例

これが特例の対象になる条件です。

- 青色申告していること。

- 取得価額が30万円未満。

- 年間総額が合計300万円まで。

- 明細書を添付すること。

個人事業主が、この即時償却制度を使える条件が、まず青色申告をしていることです。

白色申告者は、この制度は使えません。

それと、1つの固定資産の取得価額は、30万円未満です。

さらに、この制度の適用を受けることができるのは、取得価額の合計額300万円までが限度です。

これで私は青色申告しています。

具体例、これって少額減価償却資産の特例の対象ですか?

具体例1

取得価額が28万円、事業割合が50%の固定資産。

取得価額が30万円未満なので、この特例が使えます。

事業割合が50%なので、28万円x50%=14万円を、即時償却として、その年の経費にできます。

具体例2

取得価額が40万円、事業割合が50%の固定資産。

取得価額が30万円以上なので、この特例は使えません。

取得価額に事業割合をかけると、40万円x50%=20万円となり30万円未満です。

しかし、この特例の30万円未満という金額は、取得価額で判断します。

事業割合が30万円未満であっても、特例の対象にはなりません。

具体例3

取得価額が29万円の固定資産が11個

特例を使えるのは、10個分だけです。

取得価額が、総額で29万円x11個=319万円です。

取得価額の合計が300万円を超えています。

そのため、この特例を使えるのは、10個分だけです。

1個分は特例が使えません。

29万円x10個=290万円を、即時償却して、その年の経費にできます。

300万円を特例にして、19万円を一般の減価償却費にするという、金額の分割はできません。

1つの固定資産の金額は分割せずに、1個を単位として、300万円を超える取得価額を判断します。

具体例4

取得価額が29万円の固定資産が20個、事業割合が50%

この場合も、特例を使えるのは、10個分だけです。

取得価額の合計が300万円以下になるのは、10個までです。

この特例が使えるのは、10個だけです。

29万円x10個x50%=145万円を、即時償却して、その年の経費にできます。

29万円x20個x50%=290万円ですが、300万円までの合計額は、事業割合に関係なく、取得価額だけで判断します。

30万円未満の金額判定は、消費税込み?税別?

消費税込みの総額、税込価格で判断します。

小規模な個人事業主の場合は、金額判定は「消費税込み」の取得価格です。

消費税を含む総額で、299,999円までが、即時償却制度の対象です。

売上1,000万円以下の小規模な個人事業主は、消費税の納税義務が免除されています。

この免税事業者の会計処理は、税込経理方式と決められています。

税込経理方式の場合は、消費税を含む総額で、30万円未満の金額を判定します。

売上が1,000万円を超える消費税の課税事業者が、税抜経理方式を採用している場合は、30万円未満の金額判定は税別の価格です。

これで私は青色申告しています。

減価償却費の特例、「取得価額の明細書」を作成

特例を受けるためには、明細書を作成します。

この30万円未満の減価償却費の特例を受けるための条件の一つが、確定申告書に「取得価額に関する明細書」の添付が必要なことです。

租税特別措置法第28条の2第3項の規定です。

法人の場合には、この特例を受けるためには、法人税申告書に、別表十六(七)「少額減価償却資産の取得価額の損金算入の特例に関する明細書」という、決まった明細書の様式があります。

しかし、個人事業主の場合は、明細書の様式が指定されていません。

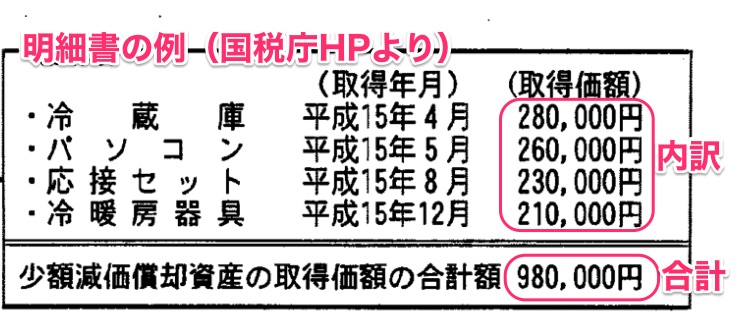

様式はこれ、取得価額の明細書

簡単な自作の明細書でOKです。

個人事業主の確定申告では「取得価額に関する明細書」の決まった様式はありません。

しかし、この明細書は、ごくごく簡単な内容です。

- 1つの固定資産の取得価額が30万円未満であること。

- 取得価額の合計金額が300万円以下であること。

この2点が判断できれば、内容としては十分なんです。

個人事業主の確定申告の「取得価額に関する明細書」は、この様式を使ってください。

|

租税特別措置法第28条の2 |

||

|---|---|---|

|

名称 |

取得年月 |

取得価額 |

|

冷蔵庫 |

平成29年3月 |

230,000 |

|

少額減価償却資産の取得価額の合計額 |

980,000 |

|

国税庁HPにも、明細書の例の画像が掲載されています。

この程度の明細書で十分なんです。

個人事業主の確定申告では、明細書の添付を省略できる。

明細書は、税務署への提出は省略で、帳簿と一緒に保管でOK。

個人事業主の確定申告では、即時償却の特例を受ける場合でも、明細書の添付を省略することができます。

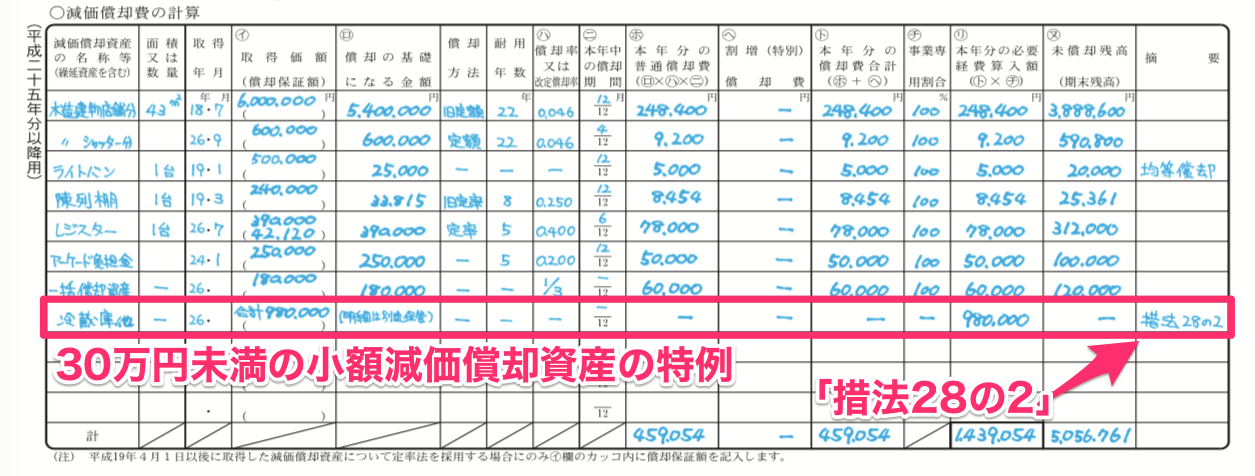

青色申告決算書3ページの「減価償却費の計算」欄に、次の3つを記入することで、明細書の添付を省略できます。

- 少額減価償却資産の取得価額の合計額

- 少額減価償却資産について租税特別措置法第28条の2を適用する旨

- 少額減価償却資産の取得価額の明細を別途保管している旨

法人では明細書の提出が必須ですが、個人事業主では、この3つの条件を満たせば、税務署への明細書の提出を省略できます。

ただし、確定申告書に添付しての税務署への提出を省略できるだけで、明細書は作成して、帳簿と一緒に保管する必要があります。

明細書を作らなくていいわけではありません。

これが明細書の添付を省略する場合の、「減価償却費の計算」欄の記入例です。

この例では、「冷蔵庫他」という項目で、「合計98万円」、「明細は別途保管」、「租法28の2」と記入しています。

- 取得価額の合計額。

- 明細を別途保管していること。

- 租税特別措置法第28条の2を適用していること。

確かにこの3つが記入されていますね。

ただ、会計アプリを使うと、「合計98万円」という、この例の記入方法ではなく、それぞれ個々の固定資産が1行ずつ印刷されます。

会計アプリを使った場合でも、明細書は自分で作成して、一応保存しておきましょう。

即時償却は所得税だけの制度、固定資産税には関係ない。

所得税と固定資産税で、二重の管理が必要です。

30万円未満の即時償却は、所得税と法人税の、国税だけの特例です。

地方税の固定資産税では、この特例は関係ありません。

そのため、耐用年数までは、固定資産税の課税対象になるので、固定資産台帳での管理が必要になるのです。

- 所得税の計算では、残存価額がない。

- 固定資産税の計算では、残存価額がある。

所得税の計算上は、即時償却して、残存価格がなくても、固定資産税の計算上は、通常の耐用年数で減価償却するので、残存価額が残ります。

つまり、即時償却した固定資産は、二重の管理が必要になります。

会計アプリを使えば、この二重管理も自動で行ってくれるので、心配ありません。

また、この即時償却の特例は、期限付きの時限措置です。

節税に便利な制度なんですが、この先もずっと続く制度ではないのです。

会計処理や帳簿は、アプリを使いながら覚えましょう。

いろいろ悩むより、会計アプリを無料で試してみましょう。

会計処理は、難しくて面倒に感じますが、自分で実際に帳簿を作ってみるのが、一番早く覚える方法です。

会計アプリを使えば、誰でも簡単に帳簿が作れますよ。

これで私は青色申告しています。

固定資産の特例、参考の法令や通達

租税特別措置法

(中小企業者の少額減価償却資産の取得価額の必要経費算入の特例)

第二十八条の二

第三項 第一項の規定は、確定申告書に少額減価償却資産の取得価額に関する明細書の添付がある場合に限り、適用する。

国税庁通達 租税特別措置法第28条の2

(中小企業者の少額減価償却資産の取得価額の必要経費算入の特例)関係

(明細書の添付)28の2-3

青色申告書を提出する中小企業者に該当する個人が当該年分の確定申告書に添付する法第149条に規定する明細書(いわゆる「青色申告決算書」)の「減価償却費の計算」欄に次に掲げる事項を記載して提出し、かつ、当該減価償却資産の明細を別途保管している場合には、措置法第28条の2第3項に規定する「少額減価償却資産の取得価額に関する明細書」の提出を省略して差し支えないものとする。

(1) 取得価額30万円未満の減価償却資産について、措置法第28条の2第1項の規定を適用していること

(2) 適用した減価償却資産の取得価額の合計額

(3) 適用した減価償却資産の明細は、別途保管していること

これで私は青色申告しています。

たくさん税金払うの好きですか?