個人事業主が、確定拠出年金を使って上手に節税するテクニックについて紹介します。

iDeCoイデコとは?、個人事業主の節税テクニック

個人型確定拠出年金(iDeCoイデコ)とは、公的年金に上乗せして給付を受ける個人の年金です。

確定拠出年金制度の特徴は、何と言っても強力な税制優遇があることです。

確定拠出年金法という法律によって、国から税制優遇が保証されているのです。

厚生労働大臣指定の国民年金基金連合会が、確定拠出年金制度の実施主体です。

個人の確定拠出年金の掛金は、年額81.6万円、月額6.8万円までが拠出できます。

その掛金全額が、所得税と住民税の計算で、所得から控除できます。

確定拠出年金を活用すると、個人事業主の事業での所得税・住民税が節税できます。

以前は確定拠出年金の加入者は制限されていましたが、平成29年から加入者の範囲が拡大されて、全ての人が加入できるようになりました。

また、確定拠出年金は小規模企業共済と同時に加入できて、どちらの掛金も全額が所得控除されます。

個人型確定拠出年金(iDeCoイデコ)のメリット

- 1.掛金が全額所得控除される。

- 2.運用益も非課税で再投資できる。

- 3.受け取りも退職所得控除か公的年金等控除がある。

この3つがiDeCoイデコのメリットです。

加入したら掛金は上限で。

確定拠出年金は、口座を維持するための口座管理手数料がかかります。ここは、確定拠出年金の不利な点です。

ただし、それを上回る節税メリットがあるので、一旦加入したら、掛金の上限まで拠出して、目一杯活用しちゃいましょう。

口座管理手数料を上回る十分なメリットが、iDeCoイデコにはあります。

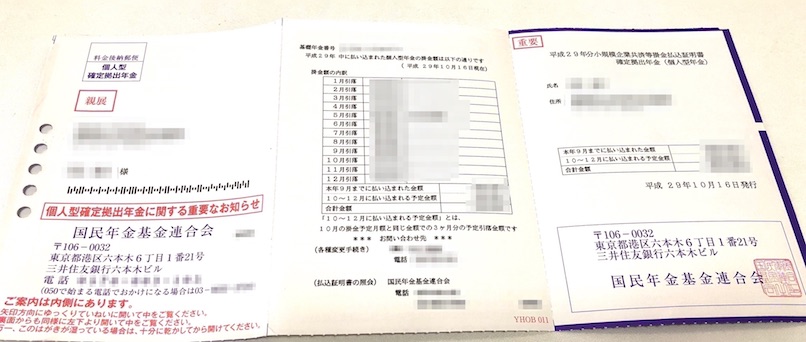

確定申告書に「掛金払込証明書」を添付して提出

年末に「掛金払込証明書」が送付されます。

確定拠出年金に加入すると、年末に「掛金払込証明書」が送付されます。

確定拠出年金の掛金は、全額が所得控除になります。

確定申告では、所得控除の中の、「小規模企業共済等掛金控除」に、掛金の金額を記入します。

この「掛金払込証明書」は、確定申告書に添付して提出します。

個人事業主のiDeCoイデコ節税テクニック

個人事業主なら、年間利益200万円まで、非課税で節税できる。

- 38万円の基礎控除(住民税は33万円)

- 65万円の青色申告特別控除

- 国民年金19万円の社会保険料控除

- 確定拠出年金81.6万円の所得控除

この合計で、確定拠出年金を、青色申告特別控除や各種控除を組み合わせれば、事業での年間利益が約200万円までは、所得税と住民税が非課税になります。

地域によって金額は違いますが、国民健康保険の保険料も全額が所得控除の対象で上乗せできます。

さらに、小規模企業共済の制度も活用すれば、年間利益約300万円まで、所得税・住民税を非課税にできます。

年間利益が100万円を超えた個人事業主は、確定拠出年金に加入しましょう。

iDeCoイデコの節税、利益が少ない個人事業主の場合は。

ネットで内職する主婦などは、年間100万円以下の利益の場合が多いと思います。

1年間の利益が100万円以下の個人事業主の場合は、確定拠出年金の節税効果がどのくらいかを考えてみます。

赤字の場合は、iDeCoイデコの節税効果がほとんどない。

事業が赤字の場合には、個人事業主の事業所得はゼロです。

確定拠出年金の掛金が、所得から全額控除されても、もともとの事業所得がゼロなので、意味がありません。

事業が赤字なら、もともと所得税と住民税がかからないから、節税もできないのです。

赤字で利益のない個人事業主の場合は、確定拠出年金での節税効果は期待できません。

年間利益が100万円以下、どっちがお得?、青色申告特別控除と確定拠出年金

年間利益が100万円の場合、基礎控除の38万円と青色申告特別控除65万円の組み合わせで、所得税と住民税が非課税になります。

ただし、青色申告特別控除65万円は、面倒な帳簿の作成が必要です。

一方、基礎控除38万円と、確定拠出年金81.6万円の組み合わせでも、所得税と住民税が非課税にできます。

これだけ考えると、年間利益が100万円以下なら、面倒な帳簿を作成する青色申告特別控除はなくても、確定拠出年金だけの方が、いいように思えます。

でも、これは本人の税金を考えているだけの話です。

配偶者の扶養や、国民健康保険料のことまで考えると、実は青色申告特別控除の方が有利なんです。

やっぱり、青色申告特別控除の方が有利なんです。

会社員の妻が個人事業主の場合は。青色申告特別控除と確定拠出年金

ここでは、会社員の妻が、個人事業をしている場合を考えてみます。

妻の年間利益が100万円までなら、基礎控除と青色申告特別控除65万円を組み合わせると、夫の扶養に入れるので、配偶者控除によって夫の税金までが安くなります。

一方、基礎控除と確定拠出年金の組み合わせでは、確定拠出年金の金額が扶養の判定条件で無効になるので、夫の扶養に入れません。その結果、夫の税金が安くならないのです。

夫の扶養を考えると、妻の年間利益が100万円までは、青色申告特別控除の方が、お得なんです。

さらに、青色申告特別控除は、国民健康保険の保険料の計算でも、控除の対象になります。

しかし、確定拠出年金は、国民健康保険料の計算では、控除の対象外です。

まずは青色申告特別控除、そして確定拠出年金をプラス。

夫の扶養を活用する妻の、おすすめ節税テクニックは、第一に青色申告特別控除、第二に確定拠出年金という順番です。

ちなみに、第三は小規模企業共済です。

妻の事業所得が年間100万円までは、青色申告特別控除。

年間100万円を超える場合は、青色申告特別控除に、確定拠出年金をプラスする。

確定拠出年金で、年間利益が約200万円まで所得税と住民税が非課税にできます。

夫の扶養に入ってる、収入のない専業主婦の場合は?

夫の扶養に入っている主婦の場合、掛け金の上限が年額27.6万円 (月額2.3万円)です。

専業主婦で全く収入がない人は、所得税を払っていないので、掛金の全額所得控除のメリットがありません。

国民年金の掛金の場合は、妻名義の掛金でも、夫の所得控除を受けられますが、確定拠出年金の場合は、それができないので注意が必要です。

確定拠出年金の場合、所得控除を受けられるのは、本人名義の掛金だけです。妻の掛け金で、夫が所得控除を受けることはできません。

つまり、仕事をしていない主婦にとっては、確定拠出年金は、ほぼメリットのない制度なんです。注意しましょう。

確定拠出年金と、民間の個人年金保険の違い。

個人の年金と言えば、よく聞くのは、民間の保険会社などの個人年金保険です。

民間保険会社の個人年金保険も、ちょっとだけなら節税もできます。

確定拠出年金と、民間の個人年金保険を比べてみます。

|

確定拠出年金 |

個人年金保険 |

|

|---|---|---|

|

実施主体 |

国民年金基金連合会 |

民間の保険会社 |

|

掛金の金額 |

年額81.6万円が上限。 |

上限なし。 |

|

節税効果 |

掛金の全額が所得控除 |

掛金の所得控除が少ない。 |

|

節税効果 |

1、公的年金等控除 |

節税効果なし。 |

|

管理手数料 |

あり |

なし |

実施主体、確定拠出年金と民間の個人年金保険

確定拠出年金の実施主体は、厚生労働大臣が指定する国民年金基金連合会だけです。

個人年金保険は、多くの民間保険会社が実施しています。

掛金の金額、確定拠出年金と民間の個人年金保険

圧倒的な節税効果があるので、確定拠出年金では、掛金の上限が決められています。

個人事業主の確定拠出年金では、年額81.6万円が掛金の上限です。

節税効果がほとんどない個人年金保険には、掛金の上限を設定する必要がありません。

それぞれの保険会社と契約すれば、いくらでも掛金を増やせます。

掛金の節税効果、確定拠出年金と民間の個人年金保険

確定拠出年金では、掛金の全額が、所得税と住民税の計算で、所得から控除される圧倒的な節税効果があります。

民間の個人年金保険では、どんなに多く掛金を支払っても、所得税の計算では、わずか4万円の控除だけ、住民税では、たった2万8千円です。

年金の受取の節税効果、確定拠出年金と民間の個人年金保険

確定拠出年金では、年金を受け取る時にも節税できます。

積み立てた年金を一括で受け取る場合には、退職所得控除が適用されます。分割で受け取る場合には、公的年金等控除が適用され、公的年金と同じ扱いになります。

将来、受け取る時も安心ですね。

民間の個人年金保険では、年金を受け取る時に、節税の制度がありません。「年金」という名前なのですが、税制では年金扱いにはならず、単なる収入として、所得税と住民税などが、課税されてしまうのです。

管理手数料、確定拠出年金と民間の個人年金保険

確定拠出年金の唯一と弱点と言えるのが、管理手数料がかかることです。

なぜ、管理手数料がかかるかというと、確定拠出年金では、年金制度そのものに、金融機関の儲けがないからです。

個人年金保険では、当然、民間企業である保険会社の経費と利益を差し引いた残りが、加入者の年金として支給されるのは当たり前ですよね。

管理手数料のない個人年金保険では、保険会社の経費が差し引かれた金額が、年金として支給されているだけなんです。

まとめ、確定拠出年金と、民間の個人年金保険

民間の個人年金保険は、テレビのCMなど、広告でよく見かけるので、多くの人が知っている制度です。

これは、個人年金保険が、保険会社にとって、広告費を使って勧誘しても、儲かる商品だからです。

その反面、確定拠出年金は、広告がほとんどなく、あまり知られていません。

それは、確定拠出年金イデコiDeCoが、金融機関にとって儲からない商品、つまり、加入者にとって有利な制度ってことなんです。

これで私は青色申告しています。

たくさん税金払うの好きですか?