確定申告した所得税、現金での支払い方法です。

所得税を現金で納税する方法。

確定申告した所得税の納税、支払いは現金が簡単です。

個人事業主の所得税の納税で、一番手っ取り早いのが、銀行や税務署の窓口での現金支払いです。

ズボラな私にとって、銀行引き落としの手続きって面倒ですし、確定申告が終わったら、さっさと税金を支払った方が、スッキリできます。

確定申告書を提出した後には、税務署から納税方法についての説明は一切ありません。

自分で期限までに納税するのが確定申告なんです。

納税期限、支払いはいつまで?

納税期限は、申告期限と同じ日です。

個人事業主の所得税の納税の期限は、確定申告の期限と同じ3月15日までです。

平成29年の収入に課税される所得税は、平成30年3月15日までに、納税を完了させないといけません。

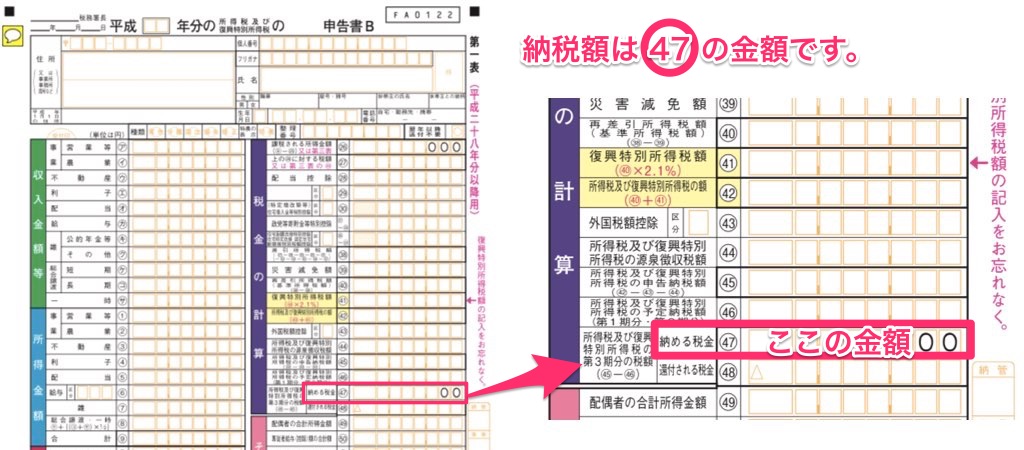

納税する金額

納税する金額は、確定申告書の「納める税金(47)」の欄の金額です。

この金額を、自分で「所得税の納付書」に書き写して、支払います。

間違わないようにしましょう。

納税金額の100円未満の下二桁は切り捨てになります。

納める税金は100円単位って、覚えておきましょう。

私の失敗談、間違って多く支払ってしまった。

私は、間違って14円多く納税したことがあります。

以前、私は、間違って本来の納税額より多く支払ってしまったことがあります。

「所得税及び復興特別所得税の額(42)」の欄の金額を、納税してしまいました。

この(42)欄には、下二桁の端数があり、その端数を切り捨てた金額が、実際の納税額である「納める税金(47)」になります。

下二桁端数、14円分だけ多く、納税してしまったのです。

その結果、どうなったかと言うと、わずか14円分の還付通知書が送られてきました。

指定の銀行口座を記入して、税務署へ返信、そして、14円が銀行口座に振り込まれました。

税務署の職員の方、わざわざ14円のために、お手数おかけしました。

以後、気をつけます。申し訳ありませんでした。

これで私は青色申告しています。

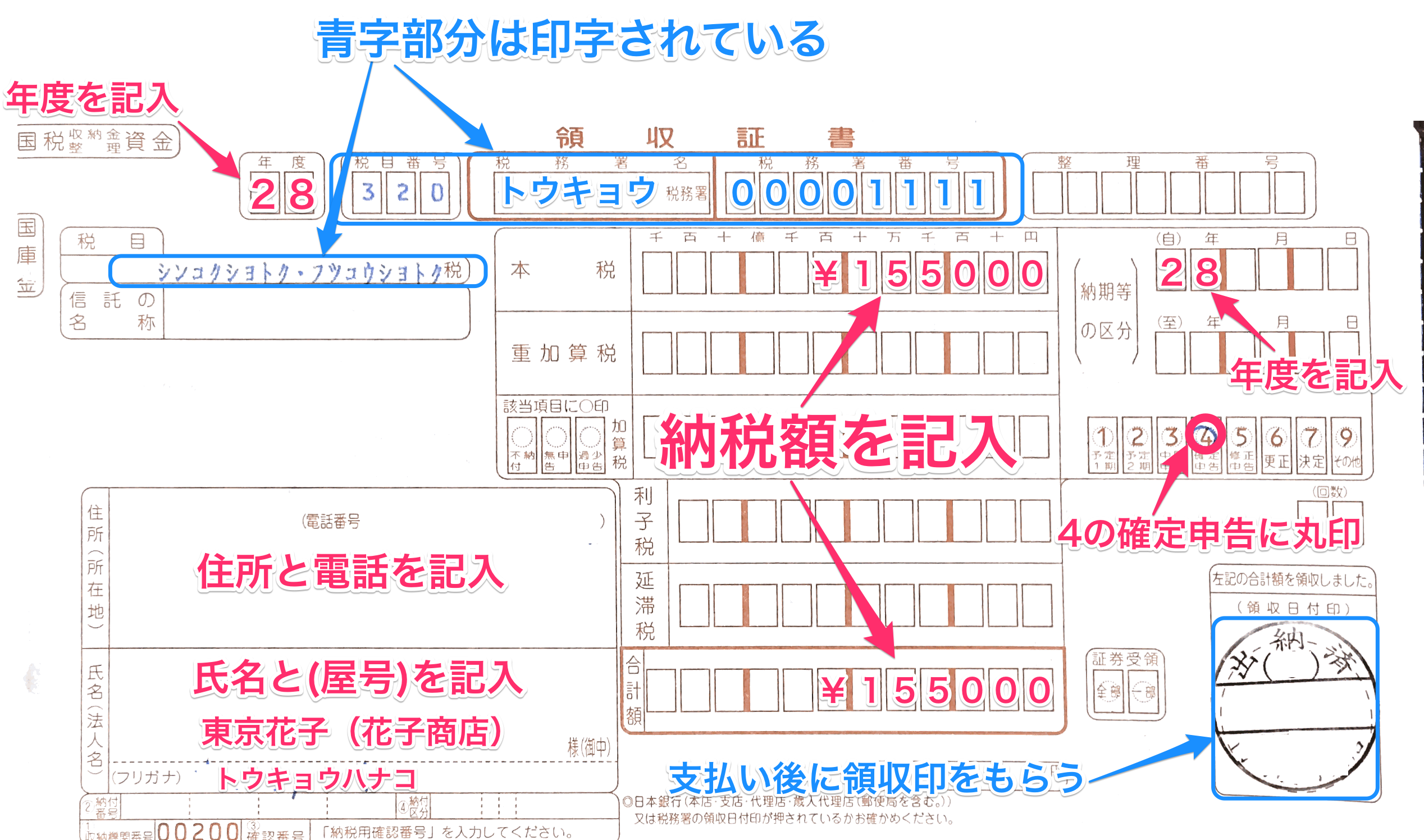

記載例、所得税の納付書の書き方

納付書の用紙は、3枚1組の複写式です。

赤字が自分で記入する部分、青字は印字されている部分です。

「年度」の記入

平成28年分の収入の確定申告を、平成29年3月15日までに行う時の所得税の納税では、年度に「28」と記入します。

所轄の税務署の確認

上部の「税務署名」の欄に、自分の住む所轄の税務署が印字されているかを確認します。

所轄の税務署で用紙を受け取れば、それぞれの税務署の「税務署番号」も記入されています。

これで私は青色申告しています。

税目、税目番号

申告所得・復興所得税、番号は「320」です。

税目には、「申告所得・復興所得税」と記入されているかを確認します。

税目番号の欄には、「320」が印字されています。

平成49年までは、本来の所得税に復興所得税が加算して課税されます。

もしこの欄が「申告所得税」「020」だけで、復興所得税の記入がなくても、なんとかなるので気にしなくて大丈夫です。

税目番号は、税金の種類で決まっていて、「申告所得税及復興所得特別税」なら「320」、「申告所得税」なら「020」、「源泉所得税及復興所得特別税」なら「310」です。

- 「020」申告所得税

- 「310」源泉所得税及復興所得特別税

- 「320」申告所得税及復興所得特別税

整理番号

空欄で大丈夫です。

過去に確定申告をしたことがある人には、整理番号が税務署から割り当てられます。

自分に割り当てられた、整理番号がわかれば、この欄に記入します。

住所・氏名

住所、電話番号、氏名、屋号、フリガナを記入します。

屋号は(カッコ)で記入します。

税額の欄、本税と合計額

本税の欄に、所得税の納税額を記入します。

確定申告書Bの「納める税金(47)」の欄に書いた金額を記入します。

確定申告の期限内に納税する場合は、本税だけの納税です。

合計額にも、本税と同じ金額を記入します。

税金の支払いは、この「合計額」欄の金額になります。

合計額は、必ず記入します。

通常の確定申告ではなく、重加算税、加算税、利子税、延滞税を含めて納税する場合は、それぞれの欄に、金額を記入して、合計額を計算します。

納期等の区分

支払う年ではなく、収入があった年を記入します。

平成28年分の収入の確定申告を、平成29年3月15日までに行う時の所得税の納税では、年度に「28」と記入します。

上段の(自)の部分に、「年」だけを記入します。

月と日は空欄です。

下段の(至)の部分は、年月日のすべて空欄です。

(1)から(9)までの数字には、「4確定申告」に丸印をつけます。

記入する「年」は、納税する日付ではなく、収入があった年度です。

領収日付印

税金を支払った後に、領収印をもらいます。

納付書の用紙は、3枚1組の複写式です。

納付書の1枚目は、「領収済通知書」で税務署用、納付書の2枚目は「領収控」で金融機関用、納付書の3枚目は「領収証書」で納税者本人用です。

税金の支払い後は、領収印を押印した3枚目の「領収証書」を受け取ります。

まとめ、所得税を現金で納付する方法

個人事業主の確定申告、所得税の納税が、現金での支払いが簡単です。

確定申告書を提出した帰りに、銀行に立ち寄って、所得税の納税額を支払う。

現金で納税する納付書の書き方を知っておけば、安心ですね。

郵送で、確定申告を終わらせる人もいますが、私の場合は、確定申告会場へ持参派。

確定申告会場の雰囲気って結構好きなんです。

会計処理や帳簿は、アプリを使いながら覚えましょう。

いろいろ悩むより、会計アプリを無料で試してみましょう。

会計処理は、難しくて面倒に感じますが、自分で実際に帳簿を作ってみるのが、一番早く覚える方法です。

会計アプリを使えば、誰でも簡単に帳簿が作れますよ。

これで私は青色申告しています。

たくさん税金払うの好きですか?