6種類のケース、確定申告書の提出が遅れそうな時の対策です。

確定申告書が遅れるとペナルティ

確定申告では、期限内に確定申告書の提出ができない場合は、ペナルティがあります。

6つのケースで、確定申告書を提出する方法と、メリット、デメリットを紹介します。

ギリギリ期限内で確定申告書を提出する方法

最後まで諦めずに、確定申告期限に間に合わせる方法です。

確定申告書の提出が遅れそうな時に、一番いい方法。

それは、なんとか頑張って申告書を作成して、期限内に提出することです。

確定申告の期限に遅れると、ペナルティがあります。

ギリギリでも駆け込みで、期限内に提出できれば、何の問題もありません。

これは当たり前ですね。

確定申告の提出期限は、「3月15日」です。

税務署が閉まる時間は、17時です。

確定申告書は、3月15日17時までに、税務署へ持ち込めればいいのですが、17時を過ぎても期限内申告の方法はあります。

郵便局の夜間窓口から郵送する方法

郵送の場合は、締切日当日の消印まで、期限内申告の取り扱いです。

3月15日24時の日付が変わるまでに、郵便局の夜間窓口から郵送すれば、期限内申告の取り扱いになります。

税務署への到着が翌日以降になっても、構いません。

郵送の場合は、締切日当日の消印まで、期限内申告の取り扱いです。

簡易書留にしておくと、郵送の記録が証拠として残るので安心です。

また、切手を貼った返信用封筒と控え書類を、同封すると、受付日付印を押印して、返送してもらえます。

宅急便では、発送日ではなく、税務署への到着日が、申告日となります。

また、郵便局でも、「ゆうパック」はダメ。

必ず、郵便・信書として、郵送しましょう。

これは、国税通則法第22条の規定で、発信主義が適用される「国税庁長官が定める書類」として告示されています。

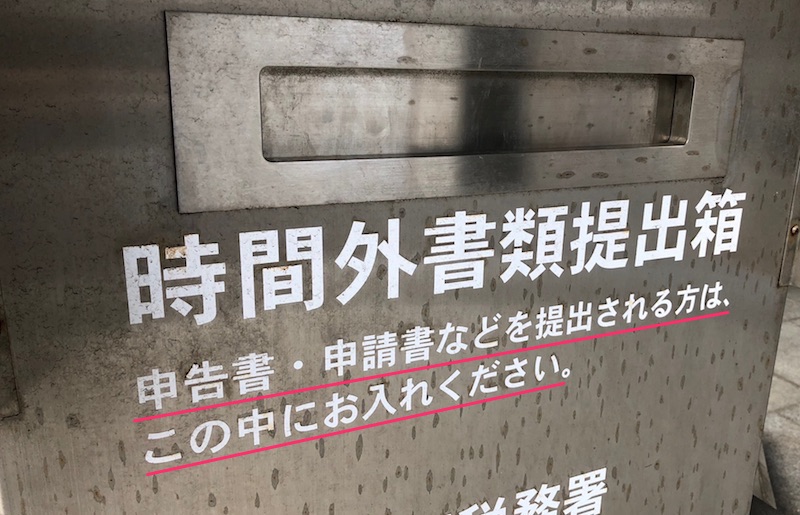

税務署の時間外収受箱へ投函

税務署が近いなら、時間外収受箱へ直接持って行けば、期限内申告です。

税務署の受付時間は、17時までです。

17時以降は、税務署の時間外収受箱への投函で、確定申告書の提出が可能です。

国税庁のウェブサイトでも、時間外収受箱への投函は、認められています。

時間外収受箱へ投函する時も、切手を貼った返信用封筒と控え書類を同封して、返送してもらいましょう。

確定申告の締切日では、申告期限日の24時までに、時間外収受箱へ投函が、建前上の期限内申告です。

しかし、実際は、夜間なので、税務署の職員は誰もいないので、申告期限の次の出勤日の朝に、時間外収受箱から取り出すことになります。

つまり、締切日の24時を過ぎても、翌朝までは、期限内申告が可能です。

しかし、翌朝の何時まで、大丈夫かは、それぞれの税務署の実情によって、違いがあります。

問題点1、朝早く出勤する職員もいる。

出勤時間が極端に早い職員がいると、それだけ、時間外収受箱から取り出す時間が早まります。

確定申告の時期の、税務署職員の方の忙しさは、半端ではありません。

朝早く出勤して、仕事を進めようと考える職員も多くいます。

問題点2、夜間に警備員がいることもある。

また、税務署の職員は不在でも、警備員が常駐している場合があります。

警備員が、夜間に、時間外収受箱の中身を回収するケースも考えられます。

税務署が単独の庁舎ではなく、合同庁舎の場合には、警備員が常駐している場合が多いです。

さらに、時間外収受箱の容量の問題から、申告期限の夜間だけ、常駐になる可能性もありえます。

翌朝まで大丈夫と、勝手に解釈せず、日付が変わったら、一刻も早く、提出しましょう。

そもそも期限が5年後までの場合

還付申告、申告義務がない人の還付

還付申告は、そもそも期限が5年後までで、確定申告期限は関係ありません。

会社員の医療費控除などの、税金の還付を受けるだけの還付申告は、そもそもの期限が5年後までです。

会社員などは、会社で年末調整をやっていれば、確定申告の必要はありません。

給与からの源泉徴収によって、すでに所得税を支払っているからです。

しかし、医療費控除などがあれば、所得税の還付を受けることは可能です。

手続きをやれば還付が受けられ、面倒ならやる必要なし。

確定申告が不要な人が、すでに支払った所得税の還付を受ける制度が、還付申告です。

確定申告の期間は、課税年度の翌年の2月16日から3月15日までです。

しかし、確定申告の期間や期限と関係なく、この還付申告は、5年間、手続きができます。

平成29年分の還付申告なら、平成30年1月1日から平成34年12月31日まで可能です。

ただし、会社員の住宅ローン控除の場合は、確定申告期限と同じ手続きが一部あります。

住宅ローン控除の場合は、課税年度の翌年の3月15日、確定申告期限までに還付申告の手続きをやっておきましょう。

個人事業主には、「還付申告」はない。

還付申告は、確定申告の必要がない人が、還付を受ける制度です。

確定申告が必要な、個人事業主などは、翌年3月15日の申告期限までに、確定申告する義務があります。

そのため、個人事業主は、基本的に、還付申告はありません。

事業が赤字であっても、所得税は、マイナスの還付ではなく、ゼロ0円の支払いなし、になるだけです。

ライターなどの個人事業主は、原稿料から源泉徴収で所得税が差し引かれています。

また、個人事業主でも、外国税額や予定納税額がある場合は、そこからの所得税の還付はあり得ます。

ただし、これらの個人事業主が還付を受ける場合も、還付申告という名称ではなく、申告義務があるので、通常の確定申告の名称です。

申告期限に遅れて、確定申告書を提出

無申告、期限に遅れ後から提出

申告期限に遅れる「無申告」のメリット、デメリットです。

確定申告が遅れた場合には、当然、ペナルティを受けることになります。

しかし、期限に遅れた後でも、税務署からの指摘を受ける前に、自主的に確定申告書を提出すれば、ペナルティが少なくて済みます。

申告期限に遅れた場合でも、なるべく早めに確定申告書を作成して提出しましょう。

メリット、期限に遅れる無申告

3月15日の期限では手間が少ない。

確定申告書の期限内の提出をあきらめて、遅れて提出するメリットもあります。

それは、申告期限前に、徹夜続きなどの負担をしなくていいこと。

3月中は仕事が忙しければ、手間をかけずに、4月になってから、確定申告の作業を始めることもできます。

ある意味、いい割り切りです。

ただし、パナルティによるデメリットを受けることになります。

デメリット、期限に遅れる無申告

1、青色申告特別控除が受けられない。

2、青色申告の取り消しの可能性

青色申告特別控除の条件は、期限内の申告であること。

青色申告者にとって、期限に遅れて一番のペナルティは、青色申告特別控除が受けられないことです。

青色申告特別控除65万円も、10万円も、どちらの特別控除の受けられません。

1日でも期限に遅れると、65万円の控除がなくなるので、結果的に、納税額に大きな差が出ます。

また、2年連続で申告期限に遅れると、青色申告の承認が取り消されます。

一旦、青色申告の承認が取り消されると、その後の2年間は、青色申告が認められません。

また、税務署に悪質と判断されると、1回の期限遅れでも、青色申告取り消しの可能性もあります。

ただし、白色申告者であれば、このデメリットは無関係です。

申告期限に遅れても、白色申告なら、デメリットは少ないのです。

3、延滞税が課税される。

「延滞税」が、遅れた日数分課税されます。

平成30年の延滞税は、申告期限から2ヶ月は年率2.6%、2ヶ月以降は年率8.9%が課税され、本税に加算して支払います。

4、無申告加算税が課税される。

「無申告加算税」が5%課税され、本税に加算して支払います。

1日でも期限に遅れると、5%が加算されてしまいます。

税務調査の調査通知以後は、無申告加算税は、10%や15%に引き上げられます。

ただし、申告期限に遅れた場合でも、無申告加算税が課税されない特例もあります。

納税金額を期限内に納税済みの場合には、「期限後1ヶ月以内」かつ「過去5年に期限遅れなし」の条件を満たせば、無申告加算税が免除されます。

この特例は、「確定申告書の作成を全て完成させて、納税の支払いも終わったけど、うっかり、確定申告書の提出だけ忘れてた。」そんな場合だけです。

期限までに、確定申告書が作れないと、納税する金額も決まらないので、ほとんどの場合、残念ですが、この特例は使えません。

とりあえず仮で申告書を提出、後から修正して追加で納税

期限内に仮提出、修正申告で期限後に追加納税

後から修正して追加で納税するのが「修正申告」です。

とりあえず期限内に、概算で確定申告書を提出して、後から修正して追加納税する方法があります。

この場合は、仮で提出する確定申告書は、納税する金額を少なめに計算しておくことがポイントです。

メリット、修正申告で期限後に追加納税

1、青色申告特別控除が受けられる。

青色申告特別控除が、受けられます。

一旦、申告期限内に確定申告書を提出していれば、青色申告特別控除の期限内申告の条件を満たしています。

期限後に修正申告しても、そのまま青色申告特別控除は受けられます。

2、無申告加算税は課税されない。

一旦、申告期限内に確定申告書を提出していれば、無申告ではないので、無申告加算税は課税されません。

期限遅れでは、無申告加算税が納税額の5%加算されますが、修正申告ではこれがありません。

3、過少申告加算税は課税されない。

自主的に修正申告を行えば、過少申告加算税は課税されません。

ただし、税務調査の調査通知前までに、修正申告を行うことが条件です。

税務調査の調査通知以後になると、5%か10%の過少申告加算税が課税されます。

デメリット、修正申告で期限後に追加納税

修正申告でも、当然ペナルティがかかります。

1、延滞税が課税される。

「延滞税」が、遅れた日数分課税されます。

ただし、課税されるのは、追加で納税する金額に対してです。

期限内の概算の納税額と、修正申告での正規の納税額の差が少なければ、それだけ、延滞税も少なくなります。

概算での精度が高いと、それだけ負担が減ります。

平成30年の延滞税は、申告期限から2ヶ月は年率2.6%、2ヶ月以降は年率8.9%が課税され、本税に加算して支払います。

2、概算でも確定申告書を作る手間がかかる。

一旦、期限内に概算で確定申告書を提出し、後から修正申告する場合は、2回も確定申告する手間がかかります。

概算であっても、申告期限が近づくと、それなりの事務作業の負担がかかります。

しかし、期限に遅れて提出する無申告の場合は、申告期限には何の負担もありません。

とりあえず仮で申告書を提出、後から修正して還付を受ける。

期限内に仮提出、更正の請求で期限後に還付

確定申告した税金の払い戻しを受ける手続きを、「更正の請求」と言います。

とりあえず期限内に、概算で確定申告書を提出して、後から修正して、多めに支払った税金の還付を受ける方法です。

メリット、更正の請求で期限後に還付

1、青色申告特別控除が受けられる。

青色申告特別控除が、受けられます。

一旦、申告期限内に確定申告書を提出していれば、そのまま青色申告特別控除は受けられます。

2、無申告加算税は課税されない。

一旦、申告期限内に確定申告書を提出していれば、無申告ではないので、無申告加算税は課税されません。

期限遅れでは、無申告加算税が納税額の5%加算されますが、修正申告ではこれがありません。

3、過少申告加算税は課税されない。

過大申告なので、過少申告加算税は課税されません。

4、延滞税が加算されない。

還付を受けるだけで、未納ではないので、延滞税はは課税されません。

デメリット、更正の請求で期限後に還付

更正の請求でも、デメリットがあります。

1、概算でも確定申告書を作る手間がかかる。

一旦、期限内に概算で確定申告書を提出し、後から2回目も確定申告する手間がかかります。

概算であっても、申告期限が近づくと、それなりの事務作業の負担がかかります。

2、還付の審査を受けるだけで、確実に還付が受けられるわけではない。

確定申告で納税した税金の払い戻しを受ける、更正の請求は、還付の審査を受ける請求です。

審査の結果、却下される可能性もあり、確実に還付が受けられるわけではありません。

悪質と判断されると、還付を受けられない可能性もあります。

売上0円、経費0円、所得0円で、ほぼ白紙でデタラメな確定申告書を期限内に提出。

デタラメな、確定申告書の提出だけは、絶対やめましょう。

確定申告の期限後に、修正申告や更正の請求で、再度、確定申告書を提出する時でも、期限内の申告書は、その時点で、誠意を持って作成しましょう。

売上0円、経費0円、所得0円でも、期限内に提出だけしておけばOKという、極端な情報もあります。

しかし、デタラメな確定申告書を提出してしまうと、ペナルティを受ける可能性もあります。

青色申告特別控除の条件は、期限内申告であることの他にも、「正規の簿記」で「貸借対照表」を作成することが条件です。

デタラメ過ぎる確定申告書と、青色申告決算書では、

・正規の簿記

・貸借対照表の作成

この2つの条件を満たしていないのは明らかです。

修正申告の時点で、税務署から青色申告特別控除を却下される可能性があります。

悪質な帳簿の不備の可能性も。

また、悪質な「帳簿の不備」と税務署から判断されると、青色申告の承認までも取り消しの可能性もあります。

仮に、青色申告の取り消し処分を受けても、デタラメな帳簿で確定申告書を提出している以上は、反論は厳しくなります。

期限内に、概算で確定申告書を提出する場合でも、その時点で精一杯の内容を反映し、誠意を持って提出しましょう。

悪質な人には厳しい対応、誠意がある人には優しい対応、税務署の職員の方も人間ですから。

早めに申告書を提出、期限内に訂正する場合

確定申告書を提出しても、期限内であれば、再度、訂正の申告書が提出できます。

期限内に提出した確定申告書を、再度提出して訂正することを、「訂正申告」と言います。

確定申告書の提出期間は、2月16日から3月15日までです。

例えば、2月のうちに、確定申告書を提出した場合に、3月15日の締め切り前なら、訂正した確定申告書を再度提出することができます。

この場合には、期限内に提出できているので、何もペナルティがありません。

訂正申告で作成する、後から提出する確定申告書の上部の余白には、赤字で大きく「訂正申告」と書きましょう。

訂正申告、過少申告で納税額が増える場合

訂正申告書をそのまま提出すれば大丈夫です。

まだ、元の確定申告書で納税する金額を支払っていない場合は、後から提出した確定申告書の正規の納税金額を支払います。

それだけで大丈夫です。

すでに、元の確定申告書で納税する金額の支払いを済ましている場合は、追加で納税する「差額分」を支払います。

訂正申告、過大申告で納税額が減る場合

この場合では、元の確定申告書の納税金額が、まだ支払っていない時と、支払い済みの時とで、手続き方法が違います。

まだ、元の確定申告書で納税する金額を支払っていない場合は、後から提出した確定申告書の正規の納税金額を支払います。

そして、訂正申告書をそのまま提出すれば大丈夫です。

しかし、すでに元の確定申告書で納税する金額の支払いをしていた場合は、基本的に、訂正申告ができません。

税務窓口で、税務署の方に事情を説明しましょう。

還付を受ける必要があるため、「更正の請求」の手続きを行います。

まとめ、確定申告書が間に合わない。

確定申告では、誠意を持って対応して、余計なトラブルを避けましょう。

なんとしてでも、期限内に間に合わせるのがベストです。

確定申告期限の24時の日付が変わる、ギリギリまで頑張りましょう。

どうしても、完成しない場合は、仮の状態での提出を、おすすめします。

青色申告者の場合は、期限内提出ができないと、特別控除が受けられないからです。

その時点で、精一杯の確定申告書と青色申告決算書を、提出します。

そして、その結果、過少申告になったら「修正申告」、過大申告になったら「更正の請求」を行います。

ただし、白紙に近い状態の場合は、納税金額を少なめにして、必ず「修正申告」になるようにします。

白紙に近いデタラメの状態で、過大申告して「更正の請求」を受けると、悪質な帳簿の不備と判断される可能性があります。

会計処理や帳簿は、アプリを使いながら覚えましょう。

いろいろ悩むより、会計アプリを無料で試してみましょう。

会計処理は、難しくて面倒に感じますが、自分で実際に帳簿を作ってみるのが、一番早く覚える方法です。

会計アプリを使えば、誰でも簡単に帳簿が作れますよ。

これで私は青色申告しています。

たくさん税金払うの好きですか?