個人事業主の減価償却には、2つの特例があります。

個人事業主の固定資産、2つの減価償却の特例活用

青色申告の個人事業主は、この2つの特典を活用できます。

- 20万円未満は一括償却制度で、3カ年で償却

- 30万円未満は少額減価償却資産の特例で、その年に即時全額償却

減価償却費、原則、全額をその年の経費にできません。

減価償却の特例は、個人事業主の節税に活用できます。

10万円未満の物を購入した時は、消耗品費などの勘定科目で、購入費用の全てを、購入した年の経費にできます。

しかし、12月になって、その年の利益が多いとわかった時に、10万円以上の品物を買っても、購入費用の全てを、その年の経費にできないので、節税効果はあまりありません。

10万円以上の物を購入した場合は、原則として、固定資産に計上するので、購入費用の全てを、購入した年の経費にはできないのです。

これを減価償却制度と言って、個人事業主でも、法人でも、共通の会計のルールです。

ただし、この減価償却の制度には特例があります。

- 20万円未満の一括償却資産制度

- 30万円未満の少額減価償却資産の特例

この2つの制度を上手に活用すれば、固定資産を12月の駆け込み購入しても、その年の経費にできるので、効率的な節税が可能です。

まとめ、減価償却制度一覧表、基本制度と特例制度

|

償却方法 |

適用取得金額 |

償却後の |

固定資産税 |

売却益 |

|---|---|---|---|---|

|

定額法 |

10万円以上 |

1円 |

課税対象 |

譲渡所得 |

|

(特例1) |

20万円未満 |

0円 |

対象外 |

事業所得 |

|

(特例2) |

30万円未満 |

0円 |

課税対象 |

譲渡所得 |

20万円未満の一括償却資産制度

購入価額が20万円未満なら、この制度が使えます。

制度の内容

20万円未満の資産が、法定耐用年数に関わらず、3年で均等に減価償却できます。

購入した年に1/3、翌年と翌々年に1/3ずつ、均等に減価償却できます。

12月に駆け込みで購入した資産であっても、購入費用の3分の1が、その年の経費にできるのです。

通常の償却資産の減価償却では、12月に購入した場合は1ヶ月分だけしか減価償却費として経費にできません。

でも、この一括償却は利益を減らすために、12月に購入しても、購入費用の3分の1を減価償却費として経費にできるんです。

そして、年間の上限金額もなし。

購入価額が20万円未満なら、何個買っても、この一括償却の制度を使えるんです。

これは節税の強い味方になります。

特徴と注意点

- 固定資産税が課税されない。

- 3年は廃棄処理ができない。

- 売却額は雑収入になる。

1つ目の特徴は、この一括償却制度の資産は、固定資産税の対象外となることです。

この特例を適用した資産を、どれだけ所有しても、固定資産税は課税されません。

これはありがたいですね。

2つ目は注意点で、この一括償却資産の注意点は、途中で廃棄しても、必ず3年で償却すること。

仮に1年で壊れて捨てても、3年かけて経費にしなければいけません。

3つ目の特徴は、売却した時の会計処理が、この特例だけ違います。

一括償却資産は、売却した時の売却額は、事業での雑収入になります。

通常の固定資産は、売却すると帳簿価額との差額が、譲渡所得になります。

一括償却資産の売却は、譲渡所得に含まれず、事業所得として課税されます。

この一括償却資産の会計処理は、棚卸資産に準じた扱いで、雑収入として会計処理します。

<参考>国税庁HPタックスアンサー

No.1460 譲渡所得

No.3105、譲渡所得の対象となる資産と課税方法

対象者

すべての個人事業主が、一括償却制度の対象です。

個人事業主であれば、青色申告でも、白色申告でも、この20万円未満の一括償却制度を活用できます。

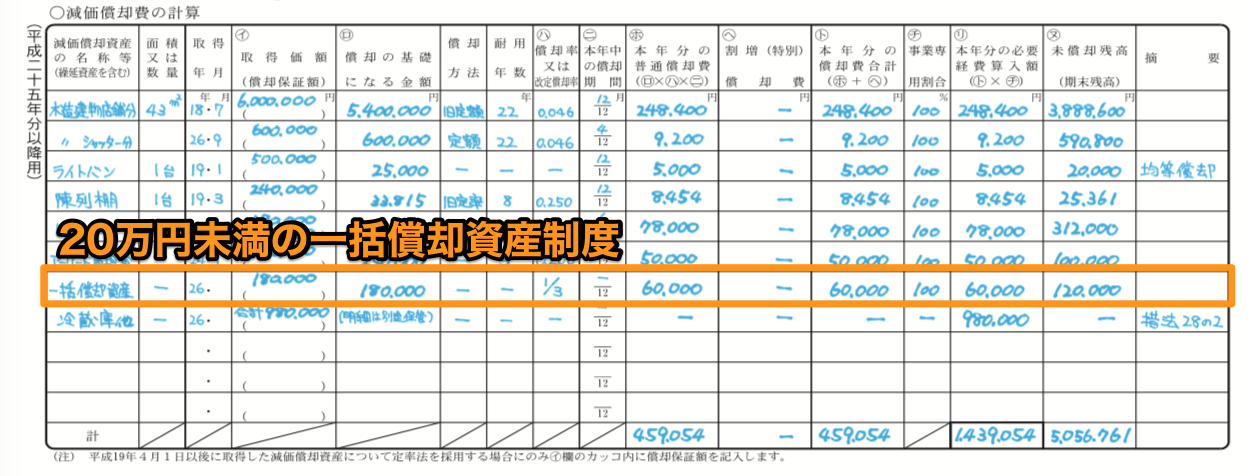

申請方法、青色申告決算書の記入例

青色申告決算書3ページの「減価償却費の計算」で、「減価償却資産の名称」欄には「一括償却資産」と記入します。

会計処理

この一括償却資産制度を使った資産は、他の固定資産と区別するため、新しい勘定科目を追加した方が、貸借対照表が分かりやすくなります。

固定資産税の対象外となるので、勘定科目を区別した方がいいのです。

青色申告決算書では、「一括償却資産」という新しい勘定科目を追加しましょう。

会計アプリを使えば、誰でも簡単に、一括償却資産の会計処理ができます。

ご心配なく。

これで私は青色申告しています。

30万円未満の少額減価償却資産の特例

購入価額が30万円未満なら、この特例制度が使えます。

制度の内容

30万円未満の資産を、購入した全額、その年に減価償却して経費にできます。

たとえ12月に駆け込みで購入した資産であっても、購入価額が30万円未満の資産なら、全額その年の経費にできるんです。

この制度は、「租税特別措置法、第28条の2」で決められています。

この条文は、「措法28の2」と省略して書くことが多くあります。

固定資産税の注意点

所得税と、固定資産税の計算では、違った取り扱いです。

ただし、この特例制度と、償却資産にかかる固定資産税は別の計算になります。

国の税金である所得税の計算と、地方税である固定資産税の計算は、別の制度になっているのです。

即時償却して、その年の減価償却費として、事業の経費にできるのは、所得税の計算上だけです。

また、所得税の計算結果を準用する、住民税の計算でも、即時償却が反映されます。

しかし、固定資産税の計算上は、特例を適用して即時償却した固定資産であっても、通常の法定耐用年数で減価償却します。

つまり、即時償却した資産であっても、法定耐用年数が経過するまでは、固定資産税の課税対象になるので、固定資産台帳で管理する必要があります。

ただし、固定資産税は、所有する固定資産の課税標準額の総額が150万円未満の場合は、課税されません。

年間合計金額の制限

特例対象は、年間合計で300万円まで。

この特例制度の対象となるのは、年間の購入資産の合計金額は300万円以下です。

300万円を超える取得価額は、通常の減価償却となり、この特例の対象外となります。

平成30年3月31日までの期間限定の制度です。

順次2年ごとに延長されており、その後も延長される可能性もあります。

対象者

青色申告者だけの特典です。

青色申告をする個人事業主が対象の制度です。

白色申告の個人事業主は、この特例制度は使えません。

ただし、青色申告であっても、常時1000人を超える人を雇用している大規模な個人事業主は対象外です。

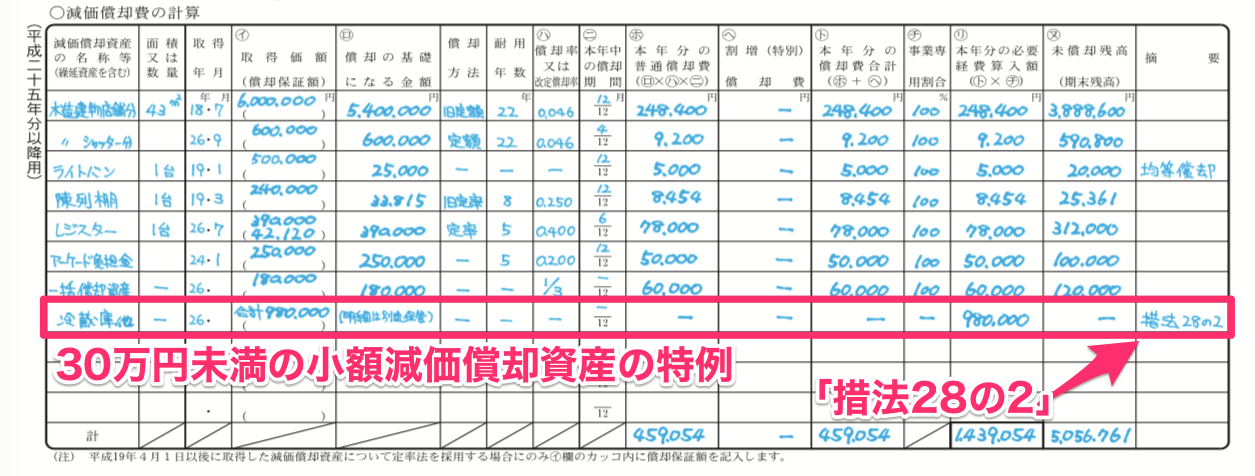

申請方法、青色申告決算書の記入例

青色申告決算書3ページの「減価償却費の計算」で、この特例の適用を記入します。

- 摘要欄に「措法28の2」を記入

- 取得価額には、合計額を記入

- 明細書を別途保管していることを記入

そして、7年間、明細書などの証拠となる証憑を保存します。

購入金額と消費税、税込み?税別?

小規模な個人事業主では、税込が原則です。

10万円未満などの購入金額は、消費税込みか、消費税別なのか?

それは、それぞれの個人事業主が採用している消費税の経理方式で決まります。

- 税込経理方式なら、消費税込金額

- 税抜経理方式なら、消費税別金額

売上高が1,000万円以下の小規模な個人事業主の場合は、消費税の免税事業者のため、税込経理方式です。

この場合の、購入金額の判定は、消費税込みの金額になります。

消費税の納税対象の個人事業主は、税込経理方式か、税抜経理方式を選べます。

税抜経理方式なら、購入金額の判定は、消費税抜きの金額になります。

具体例、消費税の金額

- 消費税別95,000円のパソコンを購入した場合

税込経理方式なら、税込102,600円(消費税8%)となり10万円以上で固定資産。

税抜経理方式なら、税別95,000円のままで、10万円未満で消耗品費で会計処理。

同じ金額のものを買っても、消費税の経理方式が違うと会計処理も違ってきます。

固定資産税から考える、2つの特例制度の使い方

2つの特例を使う時、固定資産税のことも考えよう。

所有する償却資産の課税評価額が150万円未満の場合は、固定資産税が課税されません。

例えば、所有する償却資産の課税標準額の総額が140万円で、15万円のパソコンを購入した場合を考えてみます。

少額減価償却資産の特例で、15万円のパソコンを即時に全額償却すると、購入金額全額をその年の経費にできます。

しかし、償却資産の課税標準額が155万円になるため、固定資産税の対象になります。

この時に、3カ年の一括償却資産制度を使うと、その年の経費は購入金額の3分の1の5万円です。

しかし、一括償却制度は固定資産税の対象外のため、償却資産の課税標準額は140万円のままで、固定資産税の対象外になります。

- 20万円未満の一括償却資産制度(3年で償却)

- 30万円未満の少額減価償却資産の特例(1年で償却)

この2つの制度は、固定資産税を考えると、20万円未満の一括償却資産制度のほうが有利になります。

所有する償却資産の合計額が150万円以上になると、固定資産税の課税対象となります。

20万円以上で30万円未満なら、選択の余地はないですが、10万円以上20万円未満の償却資産を購入した場合は、どちらの制度も選ぶことができます。

どっちが有利になるかは、所有する償却資産の合計額も確認して決めましょう。

会計処理や帳簿は、アプリを使いながら覚えましょう。

いろいろ悩むより、会計アプリを無料で試してみましょう。

会計処理は、難しくて面倒に感じますが、自分で実際に帳簿を作ってみるのが、一番早く覚える方法です。

会計アプリを使えば、誰でも簡単に帳簿が作れますよ。

これで私は青色申告しています。

たくさん税金払うの好きですか?